Tässä artikkelissa käydään läpi vuoden kolmatta kvartaalia kryptovaluuttojen näkökulmasta. Miten markkina liikkui kesän aikana? Entä mitkä olivat kohutuimmat uutiset? Käyn lopuksi myös läpi omat näkemykseni vuoden neljännelle kvartaalille.

Bitcoinin kurssissa Death Cross

Kesäkuukaudet ovat yleisesti ottaen heikkoja kuukausia kurssinousujen osalta. Vanha Wall Streetin sanonta ”Sell in May and Go Away” on syystäkin olemassa. Vuoden kolmas kvartaali ei tehnyt poikkeusta tähän sääntöön, sillä takana on mollivoittoinen ja tapahtumaköyhä kvartaali.

Alla olevassa grafiikassa on kuvattuna Bitcoinin kurssi päiväkohtaisilla kynttilöillä. Q3:n alku ja loppu on merkitty mustilla katkoviivoilla. Sininen trendilinja on 50 päivän keskiarvo ja purppura trendilinja 200 päivän keskiarvo.

Kvartaalin ensimmäiset viikot olivat vahvoja. Markkina oli yhä positiivissa tunnelmissa Blackrockin spot Bitcoin ETF -hakemuksen vuoksi, mikä sai Bitcoinin kurssin lentoon kesäkuun lopulla. Kurssi kävi tekemässä vuoden 2023 uudet huiput lähes 32.000 dollarissa Ripple vs. SEC -uutisten siivittämänä (aiheesta lisää hetken kuluttua).

Bitcoin kurssi sai tylyn hylkäyksen noin 31.500–32.000 dollarissa olevalta vastustasolta heti seuraavana päivänä. Tästä alkoi kaksi kuukautta kestävä alamäki, joka loppui vasta syyskuun 11. päivänä noin 24.900 dollarin tasolle.

Samoihin aikoihin nähtiin myös Death Cross, kun 50- ja 200-päivän keskiarvot leikkasivat toisensa. Tämä ei ole hyvä signaali, eikä Bitcoinin kurssi ole onnistunut vieläkään palaamaan edes 200 päivän keskiarvon yläpuolelle.

Bitcoinin kurssi oli ollut 200 päivän keskiarvon yläpuolella tammikuun 13. päivästä elokuun puoliväliin. Kyseistä trendiä pidetään yleisesti ottaen bull- ja bear-markkinan rajana.

Syyskuun 11. päivänä saatiin markkinalta juuri sen verran ostopainetta, ettei päiväkynttilä clousannut kesäkuun pohjien alapuolelle. Näin ollen tammikuussa 2023 alkanut bull-markkina on yhä teknisesti ottaen käynnissä.

Kvartaalin kaksi viimeistä viikkoa olivat positiivisia, ja Bitcoinin kurssi nousi reilut kymmenen prosenttia syyskuun 11. päivän pohjista. Kokonaisuutena kvartaalin kurssikehitys jäi kuitenkin selvästi miinukselle.

Kovaa vastatuulta makrotaloudesta

Ei ole sattumaa, että Bitcoinin kurssi kääntyi laskuun juuri heinäkuun 14. päivänä. Kyseessä oli ensimmäinen päivä, jolloin Yhdysvaltain dollari-indeksi (DXY) kääntyi nousuun rajun alamäen jälkeen. Alla olevassa grafiikassa näet DXY:n kehityksen päiväkohtaisilla kynttilöillä.

Dollari-indeksi aloitti heinäkuun puolivälissä rajun nousun, joka on jatkunut yhä tähän päivään saakka. Historiallisesti vahva dollari on ollut myrkkyä kryptovaluutoille (ja osakkeille), ja vastaavasti dollarin heikot jaksot osuvat kryptojen bull-markkinaan.

Yhdysvaltain suuri S&P 500 -osakeindeksi kääntyi laskuun kaksi viikkoa Bitcoinia myöhemmin. S&P 500 oli noussut lokakuusta 2022 lähtien, ja indeksi olisi kolkutellut pian jopa ATH-lukemia.

Taustalla on myös täysin poikkeuksellinen teurastus bondimarkkinassa. Yhdysvaltain pitkät valtionlainat ovat menettäneet keväästä 2020 lähtien noin 50 prosenttia arvostaan, mikä on samalla ball parkilla kuin osakemarkkinan romahdus vuosien 2000 ja 2008 finanssikriiseissä!

” The collapse in Treasury bonds now ranks among the worst market crashes in history” (Yahoo Finance)

Valtiolainojen hintojen romahdus tarkoittaa käänteisesti niiden koron (yield) nousua, mikä on myrkkyä osakkeille ja kryptovaluutoille. Edes kulta ei pärjää tällaisessa ympäristössä.

Näiden tekijöiden lisäksi myös Yhdysvallat näyttää vihdoin painuvan taantumaan, vaikka tuoreet työttömyysluvut olivatkin kovia. Eurooppa on jo taantumassa, eikä Kiinan tilanne näytä myöskään hyvältä.

Ripple sai tärkeän voiton

Hiljaisen kesän suurin uutinen nähtiin heti heinäkuun alussa, kun yli 2,5 vuotta kestänyt Ripple vs. SEC -oikeustaistelu saatiin päätökseen – ainakin toistaiseksi. Yhdysvaltain arvopaperimarkkinoita valvova SEC haastoi Ripplen keulahahmot oikeuteen joulukuussa 2020. SEC leimasi samalla XRP-tokenin laittomaksi arvopaperiksi.

Ripple on taistellut asiasta sitkeästi oikeudessa, ja lopulta yhtiön työ palkittiin. Yhdysvaltalainen tuomari antoi Rippleä suosivan ratkaisun ja totesi ettei XRP ole arvopaperi. Asiaan liittyy myös tiettyjä detaljeja, mutta pääpirteissään sanoma oli tämä.

Tuomio sai XRP:n kurssin raketoimaan yli 80 prosenttia vain muutamassa tunnissa. Tapahtumahetkellä tuntui yllättävältä, ettei markkina ollut hinnoitellut tätä jo sisään. Totuus kuitenkin valkeni nopeasti, sillä XRP:n kurssi palautui kesän mittaan takaisin lähtötasolleen.

Myös Bitcoinin kurssi nousi uutisen johdosta kesän uusiin huippuihin, mutta palautui takaisin alle lähtötasonsa jo päivää myöhemmin.

XRP-armeija on odottanut tätä päätöstä kuin kuuta nousevaa. Kieltämättä se oli todella merkittävä myös koko kryptosektorin kannalta, sillä tuomio vie aseita SEC:n muilta oikeustaisteluilta.

Sijoittajan on kuitenkin hyvä kysyä itseltään; jos tämä tuomio ei saa XRP:n kurssia nousuun, niin mikä sitten saa? Uutiset eivät voi tästä kerta kaikkiaan parantua.

Grayscalen voitto ja spot Bitcoin ETF

Q3:n toinen ”monsterikynttilä” nähtiin 29. elokuuta, jolloin Bitcoinin kurssi pomppasi yli kuusi prosenttia yhden päivän aikana. Syy tähän oli edellisen uutisen tapaan SEC:n tappio oikeussalissa.

Tällä kertaa kyseessä oli Grayscalen voitto SEC:stä. Grayscale pyörittää etenkin instikoiden suosimaa Bitcoin-rahastoa, joka holdaa tällä hetkellä noin 625.000 bitcoinia. Grayscale haluaisi muuttaa rahaston spot Bitcoin ETF:ksi, mutta SEC blokkasi yhtiötä edes tekemästä ETF-hakemusta.

Grayscale haastoi SEC:n oikeuteen ja sai asiasta positiivisen päätöksen. Sijoittajat ylireagoivat uutiseen, kunnes markkina ymmärsi sen todellisen sisällön: Grayscale sai vasta luvan tehdä spot Bitcoin ETF -hakemuksen - mitään ETF:ää ei todellakaan vielä hyväksytty.

Spot Bitcoin ETF on ollut yksi Q3:n suurimpia puheenaiheita. Kirjoitin jo Q2-katsauksessa, miten Blackrock teki kesäkuussa spot Bitcoin ETF -hakemuksen. Sen vanavedessä listalle ilmestyi myös puoli tusinaa kilpailijaa.

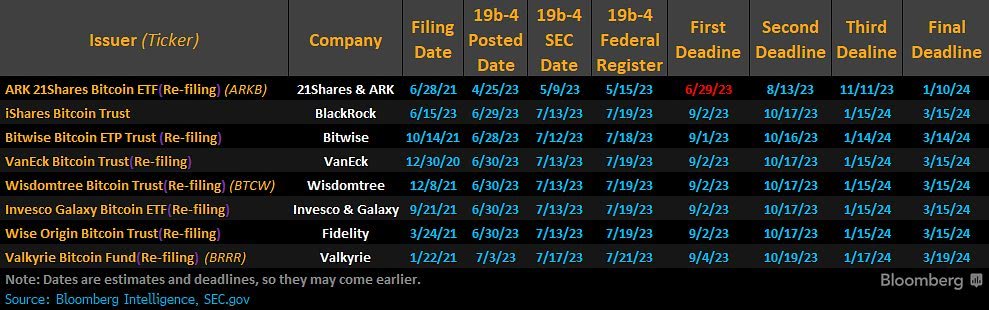

Yleisellä tasolla uskotaan, että SEC hyväksyy Blackrockin & sen kilpailijoiden hakemukset. SEC:llä on kuitenkin mahdollisuus lykätä hakemuksia ensi kevääseen saakka. Alla olevassa taulukossa näet hakemusten aikataulut.

Ongelmaksi muodostuu ARK Investin hakemus, jonka määräpäivä on kaksi kuukautta muita aiemmin eli tammikuussa. Voiko SEC hylätä ARKin hakemuksen ja hyväksyä Blackrockin? Se on toki mahdollista.

Toinen skenaario on se, että SEC hyväksyy ARK Investin sekä muut hakijat jo huomattavasti ennen deadlinea. Yhä kasvavan spekulaation mukaan tämä voisi tapahtua jo joulukuussa.

Käydään seuraavaksi läpi aihetta tarkemmin.

Spot Bitcoin ETF tarvitaan Yhdysvaltoihin

Spot Bitcoin ETF olisi kaikkien mielestä erittäin tärkeä virstanpylväs etenkin institutionaalisen adoption kannalta. Se toisi legitimiteettiä Bitcoinille ja helpottaisi merkittävästi sijoittamista Bitcoiniin ns. perinteisten kanavien kautta.

On tärkeä ymmärtää, että Bitcoin ETF voi tarkoittaa:

- Futuuripohjainen Bitcoin ETF

- Spot Bitcoin ETF

Yhdysvalloissa on ollut futuuripohjaisia Bitcoin ETF -rahastoja pian pari vuotta. Ne eivät kuitenkaan holdaa aitoja bitcoineja vaan sijoittavat futuureihin. Futuuripohjainen ETF ei siten vaikuta Bitcoinin spot-kurssiin millään tavoin.

Spot Bitcoin ETF holdaisi sen sijaan ”aitoa tavaraa”. Jos rahastolle on kysyntää, se hankkisi bitcoineja markkinoilta ja nostaisi jossain määrin myös Bitcoinin spot-kurssia. Pitkäaikaisen holdaajan kannalta spot Bitcoin ETF on myös parempi vaihtoehto.

Spot Bitcoin ETF -hakemukset on hylätty Yhdysvalloissa jo kymmenen vuotta. Vaikka vastaavia tuotteita on tarjolla naapurimaa Kanadassa ja Euroopassa, on tällaisen ETF:n hyväksyminen maailman suurimmassa taloudessa aivan eri luokan uutinen. Futuuripohjainen Bitcoin ETF hyväksyttiin Yhdysvalloissa syksyllä 2021.

Lue lisää aiheesta Bitcoinkeskuksen oppaasta: Bitcoin ETF. Siinä on käyty läpi hyviä ja huonoja puolia ETF vs. spot Bitcoin -sijoittamisessa. Molemmissa on nimittäin omat selkeät etunsa.

Q4 ei näytä hyvältä

Otetaan sitten katsaus tulevaan. Kuten otsikkokin kertoo, Q4 ei näytä mielestäni erityisen hyvältä. Tässä on hyvä palata aiempaan lukuun, jossa kerroin makrotalouden vastatuulista.

Verrataan tilannetta aikaan ennen edeltävää kvartaalia. S&P 500 oli tuolloin nousussa, ja Yhdysvaltain taloudessa puhuttiin termeistä ”soft landing” tai ”no landing" eli Yhdysvallat välttäisi taantuman Fedin kiristystoimista huolimatta.

Yhdysvaltain 10-vuotinen korko oli liikkunut lähinnä sivuttain jo vuoden 2022 lopulta lähtien. Fedin ohjauskoron nostojen odotettiin myös päättyvän minä hetkenä hyvänsä. Yhdysvaltain dollari oli myös vahvassa alamäessä, ja Bitcoinin kurssi oli saanut ison buustin Blackrockin ETF-hakemuksesta.

Kaikki edellä mainitut signaalit olivat varsin positiivisia, mutta nyt tilanne on nyt päin vastainen. S&P 500 on lähtenyt laskuun, Yhdysvaltain taloudessa puhutaan taantumasta. Pitkät korot ovat nousussa ja samoin Yhdysvaltain dollari. Bitcoinin kurssikin on kaukana vuoden 2023 huipuista.

Sijoittajille on tullut myös selväksi, ettei Fed-pomo Jerome Powell ole todellakaan taipumassa. Kovimmat unelmoijat uskoivat Fedin laskevan korkoja jo kesällä 2022! On selvää, että Powell ei ala löysentää rahapolitiikkaa kuin pakon edessä.

Neutraalisti katsottuna tilanne on merkittävästi huonompi kuin ennen Q2 tai Q3 alkua. On siis vaikea olla positiivinen lyhyellä tähtäimellä.

Entä sitten spot Bitcoin ETF? Jos se hyväksytään ennen aikojaan joulukuussa, kurssiin saadaan taatusti lyhyt buusti. Kuten nähtiin Ripplen ja Grayscalen tapauksessa, nämä nousut voidaan syödä pois parissa päivässä. Spot Bitcoin ETF:n vaikutukset nähdään vasta laajemmin seuraavassa bull-markkinassa.

Spot Bitcoin ETF ei käännä yksin karhumarkkinaa nousuun. Kryptomarkkina on paljon suurempien voimien puristuksessa, ja vaatii edellä mainittujen makrotekijöiden kääntymistä parempaan suuntaan.

Vuosi 2024 näyttää mielestäni positiiviselta. Keväällä saadaan markkinoille myös Bitcoin halving -narratiivi, ja vaalivuosi Yhdysvalloissa tarkoittaa todennäköisesti edes jonkinlaista helpotusta myös Jerome Powellin taholta. Myös spot Bitcoin ETF on lähes varmuudella hyväksytty ensi kevääseen mennessä.

Oma suunnitelmani

Olen luonteeltani buy & hold -sijoittaja, enkä spekuloi lyhyen tähtäimen muutoksilla. Uskon kryptovaluuttojen menestykseen pitkässä juoksussa. Sillä ei ole omaan strategiaani mierkitystä, alkaako seuraava bull-markkina kuukauden vai kahden vuoden päästä.

Bitcoinin kurssi on ollut yli puoli vuotta 25.000-32.000 dollarin rangessa. Tämä on itselleni varsin tylsä sektori, ja muut kryptovaluutat ovat niin ikään sahanneet lähinnä vaakasuoraan keväästä lähtien.

Omassa portfoliossani Bitcoin on ja pysyy ~50 prosentin siivuna, ja Ethereum seuraa ~25 prosentin maastossa. Lopuissa kryptoissa korostuvat Ethereumin skaalausratkaisut (esim. Arbitrum, Polygon).

Solana on alkanut kiinnostaa viime kuukausina yhä enemmän, sillä olin väärässä projektin tulevaisuudesta monien muiden tavoin. Odotin FTX:stä aiheutuvan mainehaitan ja DeFi-romahduksen rampauttavan projektin, mutta Solana on toipunut tänä vuonna erinomaisesti.

Solanan suosio kasvaa myös instikoiden keskuudessa, ja SOL-token on markkina-arvoltaan jo 7. suurin kryptovaluutta. Sen edellä on älysopimusalustoista vain BNB Chain ja Ethereum. Myös DeFi-sektorin likviditeetti teki äskettäin uudet 12 kuukauden huiput, vaikka se onkin yhä vain murto-osa vuoden 2021 huippulukemista.

Vuosi 2023 todennäköisesti sävyltään samanlaisena kuin tähänkin asti. Odotan suurempaa positiivista trendiä vasta ensi vuoden puolella. Nyt on hyvä aika ottaa rennosti ja tehdä vaikka DCA-ostoja!

Tule keskustelemaan tulevan vuoden kryptotrendeistä Sijoitustiedon foorumille!