En ole koskaan ollut osakemies. Olen tietoinen riskien keskittämisen vaarallisuudesta, ja ysärit ja it-kuplat nähneenä mielestäni olisi vastuutonta esimerkiksi elää pääkaupunkiseudulla asuntovelkaisena, työskennellä muodikkaalla ja hyvin palkatulla, eli romahdusta seuraavaksi kokevalla alalla, ja siihen päälle sitten vielä sijoittaa muodikkaisiin yksittäisiin osakkeisiin.

Tuollaisen salkun riskit ovat aivan ilmeiset. Jos ja kun Suomi kohtaa jonkun shokin, jota muut maat eivät kohtaa, siinä ottaisivat osumaa asunnon arvo. Asuntolainan korko nousisi. Työnantaja tarjoaisi lähtemispakettia, jolla tulisi toimeen ehkä 6 kuukautta. Finanssisijoitusten arvo kyykkäisi juuri kun varoille olisi käyttöä. Ja hae siinä sitten duunia joltain aivan toiselta toimialalta, kun asunto vielä tehokkaasti estää muuttamisen töiden perässä.

Monet luulevat, että sijoittamalla kotimaisiin yrityksiin nauttisi jotain informaatioetua. Kyllähän sitä nyt suomalainen kerrostaloihmettelijä huonoine hampaineen ja halitooseineen tietää asiat paremmin kuin 15% tuottoa vuodessa tekevät miljardihedgerahastot!

Useimmat sijoittajat hyötyisivät siitä, että he tekisivät panostuksensa sinne, missä pippuri kasvaa - mahdollisimman kauas ja toimialoille, joita ei tunne ollenkaan. Ensinnäkin, sijoittaessa esimerkiksi maailma- tai USA-rahastoon, tavallinen halitoosihessu ei välttämättä hallusinoisi, että hän tietää ja osaa paremmin kuin muut. Ehkä hän malttaisi olla ylipainottamatta yksittäisiä muotiosakkeita tai -toimialoja, ja lisäksi ehkä ymmärtäisi olla veivaamatta salkkua tarpeettomasti.

Olinkohan nyt tarpeeksi selittänyt teille, miksi minulle on uutta tietoa, että osakemarkkinat ovat olleet Suomessa kaksi vuotta laskusuunnassa. Havahduin asiaan, kun sijoitusmarkkinoiden Sultan Supermies, Kimmo Matikainen twiittaili kahden vuoden laskusta.

Omasta näkökulmastani “maailman” osakekurssit ovat sahanneet suunnilleen paikallaan parin vuoden ajan - ensin tuli kurssilasku Venäjän 2022 hyökkäyksen myötä, sitten kurssit toipuivat, ja sitten on tullut taas vähän laskua.

Tilanne voi olla täysin erilainen sellaiselle sijoittajalle, jonka ovat olleet kiinni suhdanne- ja korkoherkissä pelilapuissa kiinni.

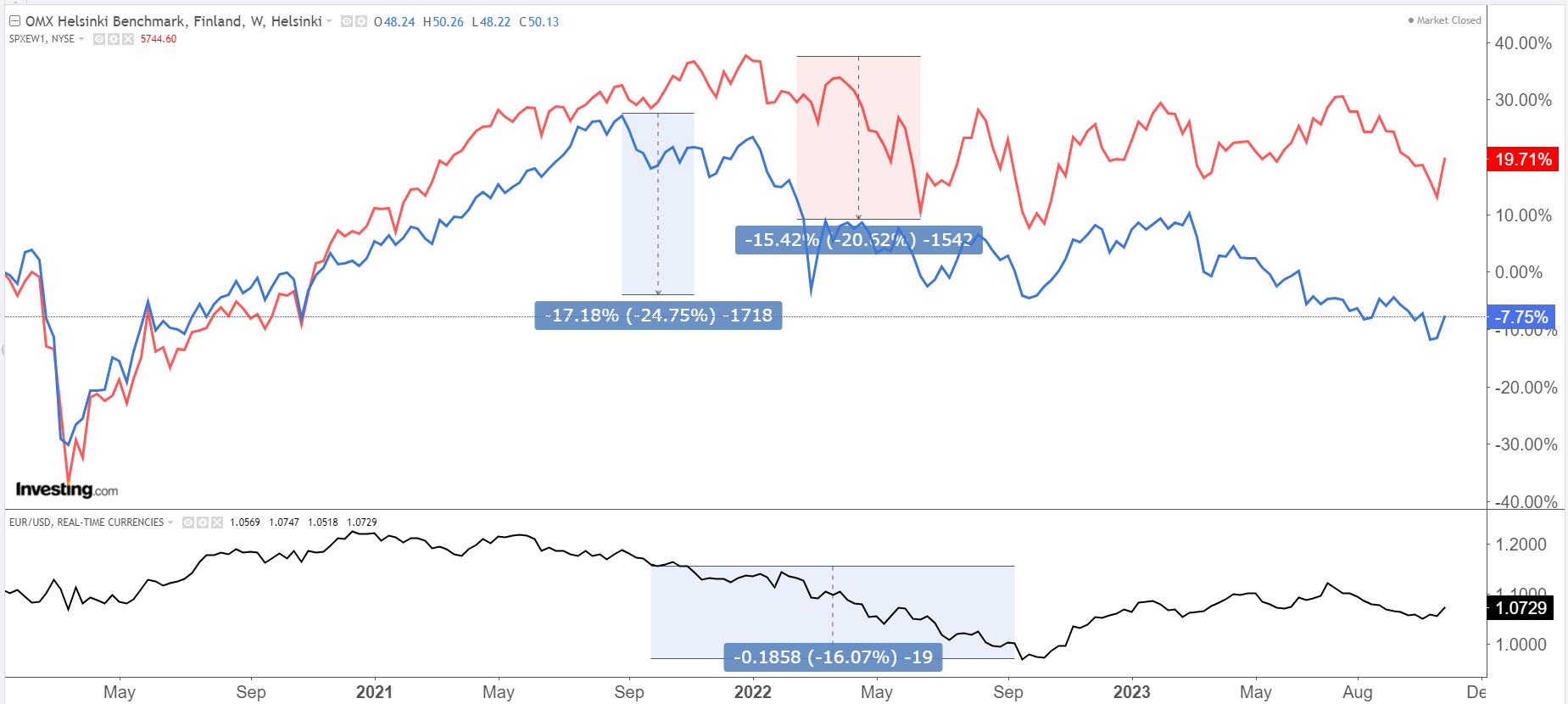

Kuvassa punainen käyrä on S&P 500-indeksin “equal weight”-versio, eli jokaisen indeksiin kuuluvan osakkeen painoarvo on sama, riippumatta yksittäisen osakkeen markkina-arvosta. Markkina-arvoon pohjaavia indeksejä on syytetty vinon kuvan antamisesta. Jos esimerkiksi teknologiasektorilla on suuri painoarvo, ja muutaman teknojätin osake kallistuu kaiken muun laskiessa, indeksi voi näyttää plussaa, vaikka hyvin hajauttaneelta sijoittajalta ovat lähteneet rahat ja tukka.

Lähde: investing.com

Huomaamme, että sekä Suomi (sininen käyrä, OMX Helsinki Benchmark) että USA laskivat Venäjän 2022 hyökkäyksen yhteydessä suunnilleen saman verran, hieman yli 20 prosenttia. Mutta samaan aikaan euro (alempi ikkuna) heikentyi dollariin nähtynä selvästi, yli 10 prosenttia.

Euromääräisen sijoittajan näkökulmasta USA-salkulla olisi rytinässä hävinnyt noin 10 prosenttia, samaan aikaan kun Eurooppa-salkku kävi 25 prosenttia miinuksella. Myös jatkokehitys tänä vuonna on ollut Suomessa muita alueita heikompaa.

Maantieteellinen hajautus kehittyneiden markkinoiden välillä on todellisuudessa useimmiten toimialahajautusta - indeksit kulkevat melko käsi kädessä ja poikkeamat johtuvat lähinnä toimialaeroista.

* * *

Okei, nyt ollaan siis laskettu reilut 10 prosenttia huipuista, ja kaikki miettivät, että onko nyt nähty sopiva dippi ostettavaksi, vai onko tämä juuri se dippi, johon tarttumalla juuri ennen taantumaa pistää haisemaan edeltäneen kymmenen vuoden tuotot.

Hyvä vai Paha Taantuma?

Kirjoitin kuukausi sitten, että vastoin yleistä käsitystä osakekurssit eivät läheskään aina nouse korkotason laskiessa.

Jos kohdalle osuu Hyvä Taantuma, rahapolitiikan kiristäminen päättyy lievään taantumaan, ja inflaatio-odotukset laskevat. Keskuspankit voivat laskea korkoja, kotitalouksien ja yritysten rahoituskulut laskevat ja investoinnit lähtevät käyntiin. Mahdollinen notkahdus yritysten tuloksissa on nopeasti ohitettu, ja osakemarkkinat tykkäävät. Kaikki ovat tyytyväisiä.

Paha Taantuma näyttää aluksi samalta, mutta rahapolitiikan kiristäminen ei päätykään lievään suhdannekuoppaan ja inflaationäkymien laskuun, vaan isompaan rytinään, jossa tulee ruumiita esimerkiksi kiinteistö- ja pankkipuolella, ja ehkä joidenkin valtioidenkin uskottavuus alkaa pettää.

Pahan Taantuman siemenet on kylvetty edellisellä nousukaudella, kun matalat korot ovat tehneet kaikista velkasijoittajia, ja monet heistä ovat ylivelkaisia. Taloudellisten toimijoiden välinen luottamus heikkenee, ja pankit eivät uskalla luotottaa yrityksiä tai toisia pankkeja. Monet lyövät hihnat kiinni. Yleensä Paha Taantuma päästetään päiviltä keskuspankkien rahan painamisella ja korkojen laskulla - julkinen sektori tulee takaamaan riskit, jotta yksityisten toimijoiden luottamus toisiaan ja taloutta kohtaan palautuisi ennalleen.

Näitä kahta taantumatyyppiä on hyvin vaikeaa erottaa toisistaan etukäteen. Finanssi- ja koronakriisien väliin osui esimerkiksi Trumpin kaudella keskuspankkien rahanpainamisen paussi sekä merkit Kiinan kanssa käytävän taloussodan kiihtymisestä. Osakekurssit dyykkasivat pörssistä riippuen 20 prosenttia. Taantuma oli siis ehtinyt alkaa jo ennen koronakriisin puhkeamista, ja nurinkurisesti korona mahdollisti poliittisesti laajat elvytystoimet julkisen rahan käytöstä rahan painamiseen, ja uuteen elpymispaketiksi kutsuttuun eurokriisipakettiin. Näiden toimien varjopuolena nyt edessä häämöttävät ongelmat joudutaan kohtaamaan entistäkin korkeammilla velkaantumisasteilla.

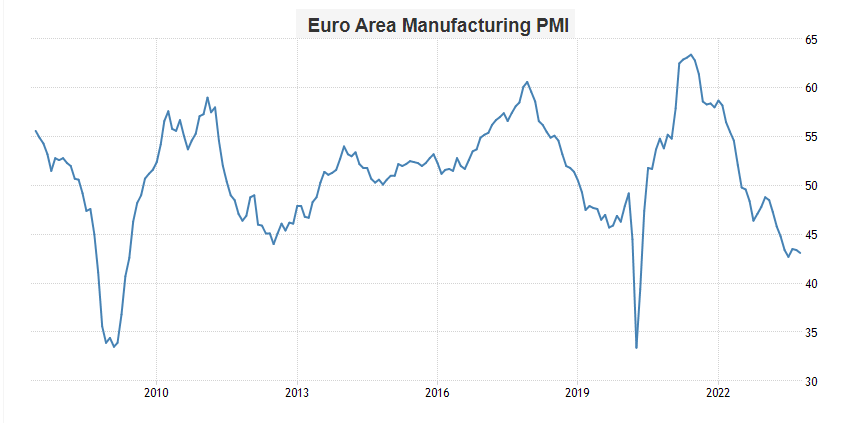

Euroopassa ja USA:ssa ostopäällikköindeksit ovat alle 50-tason, mikä ennakoi talouden supistumista. Euroopassa teollisuuden näkymien romahdus alkaa olla jyrkkyydessään ja syvyydessään samaa luokkaa kuin finanssi- ja koronakriiseissä.

Lähde: tradingeconomics.com

Globalisaation käsijarrukäännös

Globalisaatio ei tule olemaan lisäkasvun lähde. Nyt kun Venäjä on poistunut globaalilta markkinalta, ja Kiinankin osalta välit ovat viilentyneet, tuotantoketjuja ja raaka-ainelähteitä ei enää tulla siirtämään sinne, missä se on halvinta, vaan sinne, missä ne ovat turvassa ja luotettavia. Kaikki tämä nostaa kustannuksia ja heikentää kannattavuutta. Kun näistä asioista puhuttiin muutama vuosi sitten, niin sanotut Paremmat Ihmiset eivät millään meinanneet ymmärtää, että globalisaatio on kuin viputreidi. Johonkin rajaan asti se kasvattaa tuottoa, mutta jos globalisaatiota syventää liikaa, siitä seuraa ikäviä yllätyksiä.

Ne, jotka innokkaimmin globalisaatiota petasivat, petasivat siinä samalla Venäjän ja Kiinan valta-asemaa, ja nyt ei ole enää kenelläkään kivaa. Kannattaisi kuunnella välillä Ikäviä Populisteja.

Rahan painaminen keskeytettiin - alkaako uudestaan kohta?

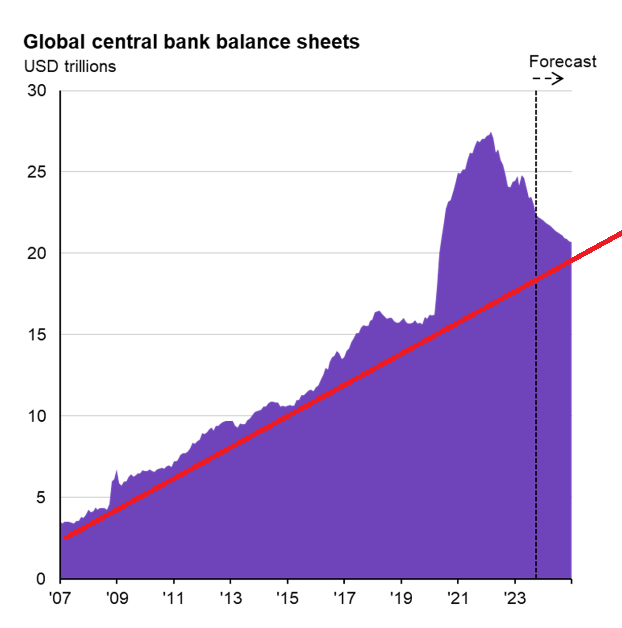

Ensimmäistä kertaa sitten finanssikriisin keskuspankkien taseet ovat supistuneet, eli keskuspankit ovat rahanpainamisen sijaan tuhonneet rahaa. Keskuspankkien osto-ohjelmien päättyminen selittää tästä muutoksesta osan, ja velkakirjojen arvon lasku korkojen nousun myötä loput.

Kun maailman keskuspankkien taseita nostettiin koronakriisissä piikinomaisesti n. 15 biljoonasta (= tuhat miljardia) n. 27 biljoonan tasolle, eli lähes kaksinkertaiseksi, nyt käynnissä oleva lasku on palauttamassa meitä koronakriisitoimilta pitkän aikavälin nousevalla trendilinjalle todennäköisesti ensi vuonna.

Mikäli Paha Taantuma on iskemässä päälle, mitä muita vaihtoehtoja lännellä on, kuin painaa rahaa ja lisätä julkisen sektorin menoja? Vai onko tarkoitus kokea sodan keskellä myös euro- ja finanssikriisit? Kyse on lähinnä siitä, kuinka pahaksi tämän taantuman annetaan mennä, ennenkuin rahanpainamiset ja muut kriiisitoimet käynnistetään.

Lähde: J.P. Morgan Guide to the Markets (punainen viiva oma lisäys)

Sijoittajan näkökulma

Huolimatta korkojen noususta ja tilauskantojen laskusta, optimismia yritysten tuloskehitystä kohtaan löytyy vielä. Osakekurssit ovat kehittyneillä markkinoilla lähellä Venäjän hyökkäystä edeltäneitä tasoja ja kaikkien aikojen ennätystasoja. Markkina tuntuu toivovan ja ennakoivan Hyvää Taantumaa. Jos odotukset Huonosta Taantumasta kasvavat, kurssikehityskin kääntyy heikommaksi.

Kuvitellaan tilanne, että USA:ssa ja Euroopassa osakemarkkinat sakkaavatkin vielä lisää ennen pohjien löytymistä. En pysty äkkiä keksimään sellaisia skenaarioita, missä Helsingin pörssi vetäisi muuta maailmaa vastapalloon nousemalla samalla.

Lähde: investing.com

Markkinoilla on viime viikolla ihastuttu ajatukseen, että koronnostot olisi nyt nähty. Perusteluina tälle on käytetty talousnäkymien ja inflaation hiipumista, sekä muutaman päivän ajan laskenutta korkotasoa.

Mikäli pitää Hyvää Taantumaa todennäköisenä, tämä olisikin varmasti hyvä ostopaikka. Kannattaa kuitenkin varoa FOMOa motiivina. Pelko siitä, että nousu jää väliin, on kyseenalainen sijoitusperuste, vaikka se yleensä on vaihtoehtoja parempi. Jos FOMO johtaa vähävipuiseen osta&pidä-strategiaan, ei se ole huono asia ollenkaan.

Kuluvan vuoden jälkimmäinen puolisko on sujunut sahailevan laskun merkeissä. Ehkä juuri nyt “pohjat” ovat löytyneet, ja maailmanmarkkina voi olla valmis puskemaan uuteen kaikkien aikojen ennätykseen. Tai sitten tämä on vain uusi parin viikon ylösrypistys keskellä laskumarkkinaa.

Lähde: investing.com

Itse ratkaisin dilemman ostamalla vähän laskukanavan alalaidan tuntumassa, ajatuksella, että katsotaan, miltä markkina maistuu muutaman nousupäivän jälkeen. Toistaiseksi en ole dumpannut, koska lyhytaikaista momentumia vastaan toimiessa pitäisi olla jokin perustelu. Aiemmilla kerroilla indeksien kääntyminen alas on ollut useampia päiviä kestävä prosessi. Ehkä siis tälläkin kertaa kyydistä pääsee loikkaamaan pois ajoissa.

Voihan edessä olla myös markkinan kannalta positiivisia yllätyksiä. Ehkä Putin menee vaihtoon. Ehkä Venäjän kanssa syntyy aselepo, joka johtaa jossain vaiheessa jonkinlaiseen alueluovutukseen ja rauhaan. Ehkä keskuspankit alkavatkin painaa rahaa hieman aikaisemmin kuin edellisissä kriiseissä. Jos finanssikriisin yhteydessä Euroopan keskuspankin rahanpainamista joutui odottamaan kahdeksan vuotta, koronakriisissä ei mennyt enää montaa kuukautta.

Jos muistelen 2018 Kiina-dippiä, tai 2020 koronadippiä, ja monia muita, pohja löytyy yleensä silloin, kun valoa ei näy. Ehkä me olemme nyt sellaisessa tilanteessa. Vaatii jumalattoman kovaa kykyä ja hermoa kontrata todellisuutta, jos ostoperusteena on se, ettei ole mitään ostoperusteita.