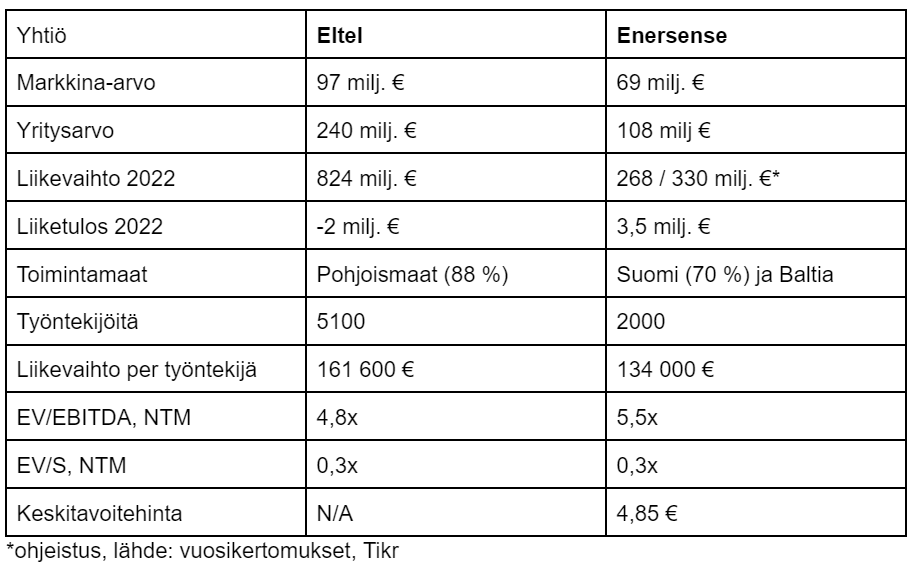

Suomalainen Enersense ja sen ruotsinsuomalainen serkku, Eltel, pitävät huolta yhteiskunnan kriittisestä infrastruktuurista: muun muassa sähkönsiirrosta, tietoliikenneyhteyksistä ja huolto- ja asennustoiminnasta uusiutuvan energian ympärillä.

Enersense ja Eltel ovat siis palveluyrityksiä, jotka myyvät käsipareja ja jakoavainta tyypillisesti pienelle joukolle suuria asiakkaita. Eltelin tapauksessa asiakkaita ovat esimerkiksi Telia, Caruna ja Fingrid. Maantieteellisesti molempien yhtiöiden tärkein toimintamaa on Suomi. Eltelin liikevaihdosta noin 35 prosenttia ja Enersensen liikevaihdosta vastaavasti noin 70 prosenttia tulee Suomesta.

Kuva: Eltelin asiakkaita eri segmenteissä.

Molempien yhtiöiden osakekurssit ovat laskeneet merkittävästi. Enersensen osakekurssi on laskenut noin 60 prosenttia huippunoteerauksesta. Enersensen osakekurssi on puolestaan asettunut neljän euron hujakoille viime lokakuun osavuosituloksen jäljiltä.

Eltelin osakekurssi on vastaavasti laskenut noin 90 prosenttia. Sen huippunoteeraus kellotettiin vuonna 2015, hieman yhtiön listautumisen jälkeen, 65 kruunussa. Viimeiset puolitoista vuotta osakkeella on käyty kauppaa 6 ja 8 kruunun välimaastossa.

Kuva: Eltelin ja Enersensen kurssikehitys viimeisen viiden vuoden ajalta.

Kaksi erilaista muodonmuutosta

Eltelin ja Enersensen tapauksessa on hyvä ymmärtää yhtiöiden historiaa. Molemmat yhtiöt ovat tänä päivänä hyvin erilaisia listautumishetkeen verrattuna. Enersense listautui Helsingin pörssiin vuonna 2018 teollisuuden ja rakentamisen henkilöstövuokraajana. Tuolloin merkittävä osa Enersensen liikevaihdosta tuli Olkiluodon ydinvoimalan rakennustyömaalta, ja bisnes hyytyi nopeasti annin jälkeen, mikä herätti paljon kritiikkiä.

Vuonna 2020 se osti itseään suuremman Empowerin, joka oli Eltelin kilpailija. Enersense osti Empowerin yhdellä eurolla velkoineen. Kauppa rahoitettiin suunnatulla annilla, jossa osakkeita myytiin reilulla alennuksella, 2,2 euron hintaan, harvoille ja valituille suomalaisille sijoittajille, kuten Kyösti Kakkoselle. Osakeannissa kerättiin kahdeksan miljoonaa euroa, millä vahvistettiin yhtiön tasetta. Vuonna 2019 Empowerin liikevaihto oli 185 miljoonaa euroa ja käyttökate oli 4,2 miljoonaa euroa. Sillä oli lähes 1300 työntekijää. Tällä hetkellä Enersensen osakkeella käydään kauppaa samalla noin neljän euron tasolla kuin Empoweria ostaessa, tosin osakkeita on liikkeellä aiempaa enemmän.

Kuva: Enersensen liikevaihdon, liiketuloksen sekä kassavirran kehitys ja ennusteet kahdelle seuraavalle vuodelle.

Eltelin pörssitaival on kasvun sijasta tarina supistumisesta. Eltelin toi pörssiin pääomasijoittaja 3i vuonna 2014. Listautuessa Eltelillä oli yli 8500 työntekijää, kun niitä tänä päivänä on jäljellä reilut 5000. Tuolloin Puola oli suurin markkina 2600 työntekijällä ja Eltelillä oli liiketoimia aina Afrikassa saakka.

Kuva: Eltelin liikevaihdon, liiketuloksen sekä kassavirran kehitys ja ennusteet kahdelle seuraavalle vuodelle.

Kahden yhtiön välillä on muutamia selkeitä eroavaisuuksia. Enersensen suurin liiketoiminta-alue on teollisuuden palvelut noin kolmanneksen osuudella liikevaihdosta. Vuonna 2022 sähköverkkopalvelut oli suurempi, mutta se on sittemmin kutistunut yhtä suureksi.

Enersensellä on lisäksi suurempi jalansija uusiutuvaan energiaan kytkeytyvässä suunnittelu ja asennustoiminnassa. Enersensen laajentuminen omalla taseella energiantuotantoon on sijoittajille sekä uhka että mahdollisuus. Enersense on mukana myös vetyinfrastruktuurissa 18,5 prosentin omistusosuudellaan P2X Solutions nimisessä yrityksessä. Omistus antaa Enersenselle oikeuden toimia yrityksen toimittamien laitosten rakentamisessa ja ylläpidossa.

Kumpikin on lähtenyt mukaan sähköajoneuvojen latauslaitemarkkinoille. Lähestymistapa poikkeaa toisistaan suuresti. Enersensellä on yritysoston myötä valikoimissaan ammattimaiseen ja julkisilla paikoilla käytettäviä latureita. Eltel puolestaan solmi Kempowerin kanssa yhteistyösopimuksen, jonka mukaan se myy ja asentaa Kempowerin laitteita Pohjoismaissa.

Enersensen liiketoiminta on hajautetumpaa. Elteliin verrattuna Enersense vaikuttaa kuitenkin keskittymishäiriöiseltä lapselta, joka ryntää uuden lelun perään sellaisen nähdessään. Parhaimmassa tapauksessa lapsi voi löytää kultahipun, mutta tyypillisesti sijoittajat arvostavat yrityksiä, jotka tekevät tulosta omalla ydinosaamisalueellaan. Toisaalta Enersense on Elteliin verrattuna selkeästi enemmän tarinaosake. Onnistuessaan jossakin kasvuhankkeessa voi osakkeeseen tarttua sijoittajien innostus ehkä vielä uudelleen.

Miinana toimialadynamiikka

Heikko kurssikehitys on ollut luonnollisesti seurausta kehnosta liiketoiminnasta. Miksi Eltelin ja Enersensen bisnes on sujunut niin heikosti? Sitä selittävät pitkälti toimialan rakenne ja lainalaisuudet.

- Heikko neuvotteluasema harvojen ja suurten asiakkaiden suuntaan.

- Osin rakenteellisesti laskeva kysyntä.

- Liiketoiminta on erittäin heikosti skaalautuvaa.

- Muutama väärin laskettu urakka tai sopimus voi heikentää kannattavuutta merkittävästi.

Yritysten liiketoiminta on suurelta osin sekä pohjimmiltaan ulkoistamista. Ne tarjoavat työsuoritteita, joita asiakkaat eivät halua itse tehdä, koska se ei ole niiden ydinbisnestä. Toiminta ei luo merkittävästi lisäarvoa ja ovat asiakkaan kannalta parempi kilpailuttaa. Näin asiakkaat ulkoistavat riskit sille, joka on valmis kantamaan ne halvimpaan hintaan. Samanaikaisesti työntekijät voivat myydä ammattitaitonsa yritykselle, joka on valmis maksamaan korkeimman palkan. Enersense ja Eltel voivat näin olla puristuksessa kahdesta suunnasta.

“Enersense aikoo todistaa, että verkkojen rakentamisella pystyy tekemään tulosta - “Tärkeintä on nyt fokusoida selvästi toimintaa ja karsia turhat rönsyt pois” -otsikko Talouselämässä 20.12.2020

Pitkään jatkuneen ankaran kilpailutilanteen ja liiketoiminnan hankalan luonteen osoituksena pääomasijoittajien omistama Relacomin Suomen maayhtiö meni konkurssiin vuonna 2019. Yhtiöllä oli Pohjoismaissa 3000 ja Suomessa 500 työntekijää. Sekä liikevaihto että työntekijämäärä olivat olleet laskusuunnassa vuosia ennen konkurssia, ja tulos oli luonnollisesti vuosien ajan pakkasella. Aikaisemmin, vuosina 2004-2011, Empower ja Eltel harjoittivat myös kartellia sähköverkkojen rakentamisessa.

Suomessa Enersensellä ja Eltelillä on vastassaan esimerkiksi listaamaton Voimatel, jonka liikevaihto vuonna 2022 oli 125 miljoonaa euroa ja sillä oli noin 1000 työntekijää. Voimatelin omistaa Osuuskunta KPY. Enersense oli ostamassa Voimateliä, mutta vetäytyi yritysostosta helmikuussa 2023, kun kilpailuviranomainen katsoi, että kaksikon yhteenlaskettu markkinaosuus olisi kasvanut liian suureksi useilla markkinasegmenteillä, erityisesti tietoliikenneverkkojen rakentamisessa. Marraskuun lopussa, 2023, itäsuomalainen Elvera hankki Voimatelin sähköverkkoliiketoiminnan. Kauppa odottaa kilpailuviranomaisten hyväksyntää. Voimateliin jäi tietoverkkoliiketoiminta.

Enersensen, Eltelin ja niiden omistajien epäonneksi kilpailunäyttämölle on astellut uusi haastaja. Entinen Eltelin ja Enersensen, silloisen Empowerin, johtaja Antti Keskinen on käynnistellyt parin vuoden ajan pörssiyhtiö Nyabissa sähköverkkoliiketoimintaa. Nyab on melko nopeasti päässyt muutamien suurimpien asiakkaiden toimittajarekistereihin, ja markkinoilla on jälleen sähköverkkorakennuksessa neljä suurta toimijaa.

Nyabin tytäryhtiö, Sitema, toimii muun muassa sähkö- ja tietoliikenneverkkojen sekä uusiutuvan energian suunnittelussa ja rakentamisen valvonnassa.

Osana yhtiöiden liiketoimintaa on asentaa modernin infrastruktuurin kannalta olennaisia osia tai laitteita. Historiallisesti kyseessä ovat olleet esimerkiksi etäluettavat sähkömittarit, valokuitukaapelit tai tällä hetkellä sähköautojen latauslaitteet tai uusiutuvaa energiaa. Näiden asennustoiminta kestää aina tovin, ja lopulta hiipuu jonkinasteiseen huolto- tai ylläpitotoimintaan.

Esimerkiksi tietoliikenneliiketoimintaan lukeutuvat kuituverkot ovat jo rakennettu Ruotsissa ja Norjassa, mutta Suomessa kuituverkkojen rakentaminen on vielä kovassa vauhdissa. Teleoperaattorit ovat myös pienentäneet investointejaan, kuten Nokian suorituksesta voidaan havaita.

Hyviäkin puolia onneksi löytyy. Huolto-, asennus- ja urakointiliiketoiminta on lähtökohtaisesti pääomakevyttä. Esimerkiksi Eltelin vapaa kassavirta on liiketulosta suurempi. Tietoliikenneverkkoja lukuunottamatta yhtiöt toimivat kasvavilla markkinoilla. Sähköverkkojen rakentaminen kasvaa Eltelin mukaan kuusi prosenttia vuodessa ja uusiutuvaan energiaan sekä sähköautoiluun liittyvät markkinat kasvavat voimakkaasti. Lisäksi yhtiöt voivat olla mukana rakentamassa pieniä 5G-sisäverkkoja. Eltel arvioi sen ulottuvilla olevien markkinoiden kasvavan keskimäärin 10 prosenttia vuodessa.

Mielenkiintoiset omistuspohjat

Eltelin omistuspohja on mielenkiintoinen. Eltelin noin kymmenen suurinta omistajaa omistaa noin 80 prosenttia osakkeista. 46 prosenttia osakkeista on suomalaisten hallussa. Herlinien sijoitusyhtiöillä on lähes kolmannes osakkeista ja toiseksi suurin omistaja on pääomasijoittaja Triton 16 prosentilla. Triton osti viime vuonna Caverionin tarjouskilpailussa. Tritonin portfolioon lukeutuu myös Eltelin kokoinen ja Keski-Euroopassa samoissa asiakassegmenteissä toimiva Eqos.

Aivan hiljattain Eltelin hallituksen puheenjohtajaksi nimitettiin Per Sjöstrand, joka on ruotsalaisen Instalcon, Caverionin kilpailijan, perustaja sekä suurin omistaja. Instalcon suurimpien omistajien joukkoon on listattu samat Herlinin sijoitusyhtiöt kuin Eltelin. Talotekniikkaurakoitsijan ja Eltelin välillä ei synergioita juuri ole, mutta Sjöstrandilla lienee vankka käsitys kuinka tehdä kannattavaa bisnestä kilpaillulla toimialalla.

Enersensen omistusrakenne on Eltelin kaltainen. 20 suurimmalla omistajalla on 75 prosenttia osakkeista. Suurin omistaja on 27 prosentin osuudella ruotsalainen Nidoco, joka on Ehrnroothien sijoitusyhtiö. Nidoco on hiljattain kasvattanut osuuttaan Enersensessä. Jos yhtiöiden liiketoiminta koskaan kääntyy myönteiselle kehityskaarelle, ei kummankaan yhtiön osakkeita ole kamalasti myynnissä.

Kääntyykö huono bisnes tyydyttäväksi?

“Our commercial skills have not been state of the art” -Håkan Dahlström, Eltelin toimitusjohtaja

Hieman heikompikin bisnes voi olla hyvä sijoitus hinnan ollessa riittävän matala. Usein hyviä sijoitustuottoja on saavutettavissa, kun liiketoiminta tai liiketoimintaympäristö kehittyy surkealta tasolta heikolle tai tyydyttävälle tasolle. Koska alan konsolidaatio (Suomessa) vaikuttaa pois suljetulta vaihtoehdolta, alan toimijoiden tulisi alkaa tehdä kannattavaa kauppaa.

Kuva: Eltel on neuvotellut sopimuksia uudelleen. Lähde: Eltel.

Jos neljästä pääpelurista muutama antaa signaalia hinnoittelukurista ja paremmista sopimuksista, voi kilpailutilanne alkaa tervehtyä. Nopea inflaatio onkin esimerkiksi Eltelin kommenttien perusteella avannut ikkunan neuvotella sopimuksia uudelleen. Eltelin kolmannen vuosineljänneksen oikaistu liiketulos antaa pienen valopilkahkuksen mahdollisesta käänteestä parempaan.

Kuva: Eltelin oikaistun liikevoiton kehitys vuosineljänneksittäin.

Eltel ja Enersense luonnollisesti haluavat parantaa kannattavuuttaan. Nyab voi olla lähivuosina halukas kasvattamaan markkinaosuuttaan sähkönsiirtomarkkinoilla, mutta pörssiyhtiöllä kannattavuuden vaalimisen voisi olettaa olevan melko korkealla prioriteettilistalla.

Analyytikkoseurannan osalta Eltel on Enersenseä kustannustietoisempi. Yhtiötä seuraa enää ainoastaan norjalainen ABG Sundal Collier. Sekä Eltel että Enersense ovat päättäneet sopimuksen Evlin kanssa. Tammikuun puolivälissä julkaistussa analyysissä ABG Sundal Collier arvioi Eltelin käyväksi arvoksi 8-10 kruunua. Analyysitalon mukaan yhtiö on arvostettu noin 11-kertaisesti vuoden 2024 liiketulokseen nähden (EV/EBITA).

Eltelillä on ollut vuoronperään ongelmia eri maissa. Sen liiketoiminta Puolassa oli pitkään heikossa jamassa, mutta nyt Puola on vihdoin saatu mustalle. Norja on viimeisimpänä yhtiön riippakivi, mutta Eltelillä on maassa jo toinen tehostamiskierros käynnissä. Muissa toimintamaissa kannattavuus on kehittynyt positiivisesti. Eltelin tavoitteena on viiden prosentin EBITA marginaali.

“Kasvaneet volyymit sekä segmentin kannattavuuden parantamisohjelma tukivat kannattavuuskehitystä katsauskaudella. Nousseita kustannuksia on siirretty onnistuneesti myyntihintoihin, mutta keskustelut asiakkaiden kanssa hintatason tervehdyttämiseksi jatkuvat edelleen.” -Eltelin kommentit tietoliikenneverkkoliiketoiminnan kehityksen osalta Q3 liiketoimintakatsauksessa

Sekä Inderesin että Nordean mukaan Enersensen oikaistu EV/EBIT-kerroin alkaneelle vuodelle on noin 9,5 ja SEB:n mukaan 8,5. Nordea päätyy 76 sivun mittaisessa raportissaan 7,1-8,6 euron käypään arvoon. Nordea kiinnittää huomiota Enersensen osien summaan nostamalla esiin Enersensen viime vuosina tekemät yritysostot. Nordea päätyy 8,3 euron osien summa arvoon, mutta korostaa, että tuloskehityksen on oltava jatkossa myönteinen. Nordea uskoo, että Enersense yltäisi kolmen prosentin liikevoittoon tänä vuonna. Viimeksi liikevoittoprosentti nähtiin tällä tasolla vuonna 2021.

Eltel julkaisee vuoden 2023 tuloksen 14. helmikuuta ja Enersense 29. helmikuuta.