Kaupankäynti spot bitcoin ETF-rahastoilla Yhdysvalloissa on jatkunut kohta kaksi viikkoa. Nyt onkin hyvä aika tehdä pientä analyysiä rahastojen menestyksestä ja näiden markkinavaikutuksista. Edellisessä julkaisua seuranneessa artikkelissani totesin, että emme nähneet “sell the news” -tapahtumaa. Saatoin kuitenkin olla hieman hätäinen johtopäätöksissäni. Toki, eivät markkinat teknisesti myyneet itse uutisiin, vaan myyntipaine konkretisoitui kaupankäynnin alkaessa. Tämä klassinen ja kryptomarkkinoille jokseenkin tyypillinen tapahtumakulku realisoitui pian kaupankäynnin alkaessa ja bitcoin lopulta putosikin uutisten jälkeisistä huipuistaan yli 20 prosenttia. Bitcoinin laskiessa muut kryptovaluutat laskivat keskimäärin bitcoinia enemmän, kuten on tyypillistä kryptomarkkinan voimakkaan korjausliikkeen aikana.

Mainos: Sijoitustiedon tarjous Coinmotionille - Osta Bitcoineja ja muita kryptovaluuttoja: Kaupankäyntikulut -50% ensimmäisen kuukauden aikana

Oliko rahastojen lanseeraus sitten floppi? Jos arviointiperusteena olisi pelkästään kryptojen lyhyen aikavälin hintakehitys, niin selvästi näin voitaisiin sanoa. Mikäli kuitenkin katsomme rahastojen kaupankäyntivolyymejä ja esimerkiksi rahavirtojen sisään- ja ulosvirtauksia, on tilanne täysin toinen. Kauppaa rahastoilla on käyty jo miljardeilla dollareilla, joten liikkeellelaskijoiden näkökulmasta tilanne näyttää aika erilaiselta, kuin julkaisupäivänä ensimmäisen bitcoin-sijoituksensa tehneestä keltanokasta. Taisi jopa joitain ennätyksiäkin mennä rikki, mikäli tarkastelemme yksittäisen ETF-tuotteen (tai tuoteperheen) lanseerauksia. Kaiken tämän lisäksi volyymit ovat pysyneet korkealla.

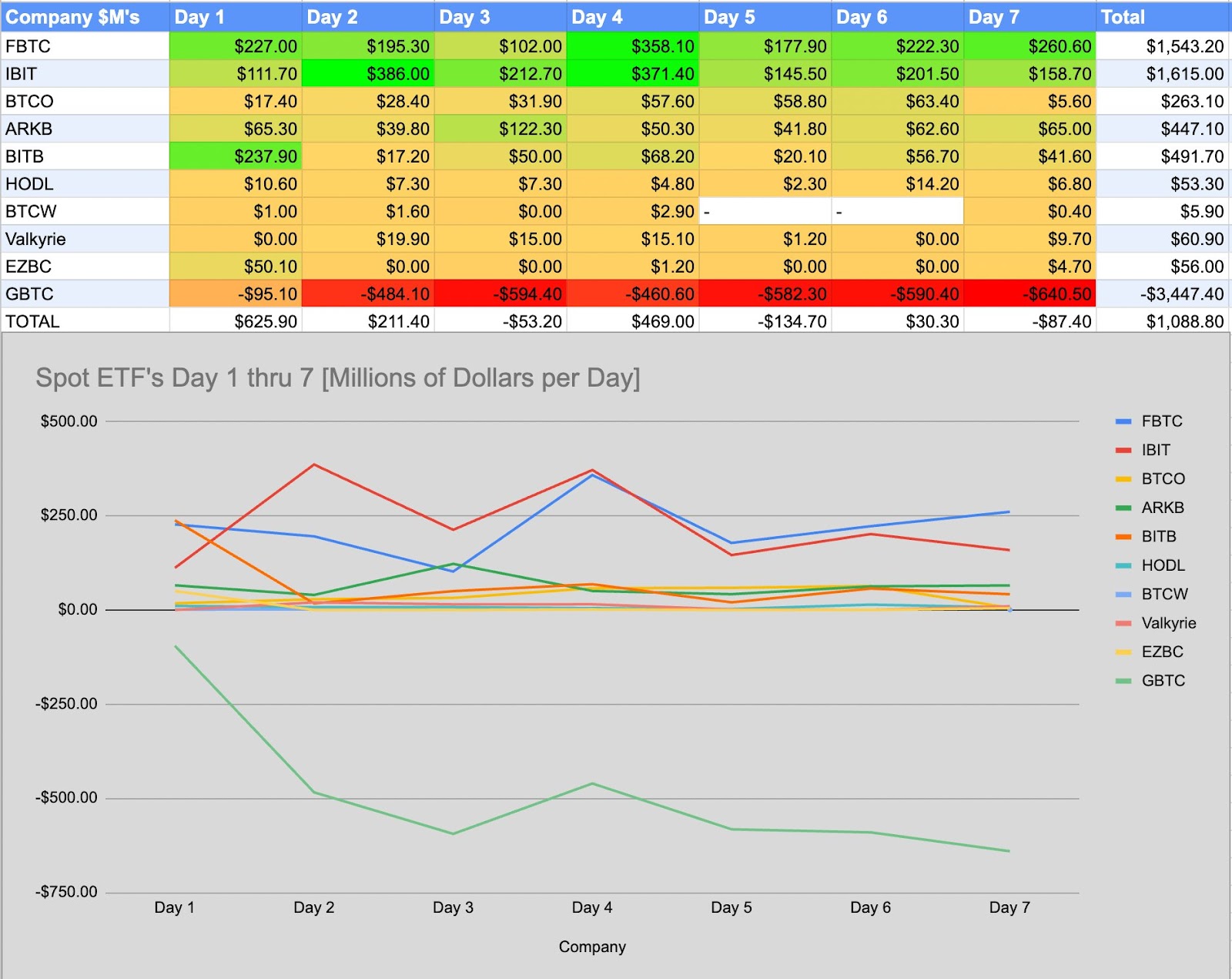

Eniten sijoituksia on kerännyt – ei varmaan kenenkään yllätykseksi – BlackRockin kaupankäyntitunnuksella liikkuva rahasto IBIT. Toisella sijalla ja niukalla erolla ensimmäiseen on tällä hetkellä Fidelityn oma FBTC. Suurimmat volyymit on kuitenkin kerännyt Grayscalen GBTC-rahasto, joka laskettiin liikkeelle jo vuoden 2014 tammikuussa trustin muodossa. Grayscalen tuote muuttui ETF-rahastoksi hyväksyntäpäätöksen jälkeen ja siihen vuosien varrella sijoittaneet pääsivät pitkän odottelun jälkeen myymään omistuksiaan ilman tuotteen rakenteen puolesta syntynyttä alennuksen painolastia. Niinpä ulosvirtaus ja myyntipaine Grayscalelta on ollut massiivista (ja osittain myös odotettua). Kaikki ulosvirrannut raha ei ole todennäköisesti suinkaan poistunut bitcoin-markkinasta, sillä rahaston korkeat kulut suhteessa kilpailijoihin ovat ajaneet kulutietoisia sijoittajia myös vaihtamaan bitcoin-sijoitustensa hallinnoijaa halvempiin vaihtoehtoihin. Grayscale ei ole lähtenyt tinkimään kuluistaan rahan pakenemisesta huolimatta, vaan näyttää luottavan maineeseensa ja pisimpään historiaansa markkinassa ainakin toistaiseksi. Myös rahaston suuri koko antaa joitain edellytyksiä korkealle kululle (AUM, likviditeetti ym. houkuttelevat isompia allokaattoreita).

Ensimmäisen seitsemän päivän aikana rahastoihin sijoitettiin yli miljardi dollaria enemmän kuin Grayscalesta pakeni varoja ja sekä BlackRockin että Fidelityn rahastot keräsivät yli 1,5 miljardilla sijoituksia. Viime vuoden menestyksekkäimmät ETF-julkaisut keräsivät sijoituksia noin 13 miljardin dollarin edestä ensimmäisen vuoden aikana, joten lyhyestä tarkasteluvälistä huolimatta näyttää hyvin mahdolliselta, että sekä BlackRock että Fidelity rikkovat kirkkaasti tuon vertailulukeman. Kaupankäynti rahastoilla on jatkunut varsin vilkkaana myös tällä viikolla, joten kiinnostus niitä kohtaan ei näytä olevan vain hetkellistä.

Dataa ensimmäisen 7-päivän kaupankäynnistä bitcoin ETF-rahastoilla. Lähde: InvestAnswers X-tili

Katseet kohti bitcoinin puoliintumista

Kevään seuraava merkittävä tapahtuma kryptomarkkinoilla on huhtikuun loppupuolelle ajoittuva bitcoinin puoliintuminen. Neljän vuoden välein tapahtuvassa puoliintumistapahtumassa louhijoille bitcoin-lohkojen varmentamisesta maksettavat palkkiot puolittuvat, millä on ollut historiallisesti merkittäviä vaikutuksia bitcoinin hintakehitykselle – ainakin sijoittajapsykologian näkökulmasta. Tällä hetkellä lohkopalkkio on 6,25 bitcoinia per lohko ja kevään puoliintumisen jälkeen se on enää 3,125 bitcoinia.

Bitcoinin hintakehitystä tarkastellaan usein neljän vuoden puoliintumissykleissä, sillä puoliintumiset vaikuttavat merkittävästi markkinadynamiikkaan liikkeellelaskettavien bitcoinien vähenemisen myötä. Historiallisesti jokaiseen neljän vuoden jaksoon puoliintumisten välissä on mahtunut huima nousuvaihe ja uusi hintahuippu, sekä sitä seurannut heikomman hintakehityksen ajanjakso. Viimeisin puoliintuminen tapahtui 11. toukokuuta 2020, jolloin bitcoinin hinta oli hieman yli 8000 euroa ja sitä edellisenä puoliintumispäivänä 9. kesäkuuta 2016 vain reilut 600 euroa. Markkinan kasvaessa nousuprosentit puoliintumisten välillä ovat pienentyneet, mutta trendi on näyttänyt pysyvän selvästi kasvavana. Trendin katkeaminen tähän sykliin vaatisi yli 80 prosentin kurssilaskua seuraavan kolmen kuukauden aikana.

Spot Bitcoin ETF -narratiiveista ja talouden näkökulmista huolimatta, bitcoin onkin noudattanut toistaiseksi hintakehityksensä osalta samaa kaavaa kuin aikaisempien puoliintumisten yhteydessä ja ennen puoliintumista nähty korjausliike on historiallisesti osoittautunut seuraavan noususyklin näkökulmasta hyväksi ostopaikaksi.

Bitcoinin hintakehitys aikaisempien korjausliikkeiden yhteydessä viikkotasolla ennen puoliintumista. Lähde: TradingView

Ethereumin yliperformanssi on hiipunut

Markkinan toiseksi suurin kryptovaluutta ethereum aloitti vuoden väkevästi ja vahvistui selvästi suhteessa bitcoiniin. Bitcoinin käännyttyä laskuun se piti pintansa vielä hetken, mutta on sen jälkeen seurannut perässä ja suunnannut viime päivinä bitcoinia jyrkempään laskuun. Myös spekulaatio ethereum ETF-julkaisun ympärillä on laantunut eikä bitcoin ETF-rahastojen lanseerausta seurannut laimea hintakehitys ole ainakaan nostanut sijoittajien siihen kohdistamia odotuksia.

Samalla myös viime kuukaudet vahvassa kasvussa ollut Ethereum-alustan aktiivisuus on kääntynyt laskuun. Transaktiomäärät indikoivat muun muassa hajautettujen pörssien kaupankäynnin aktiivisuudesta, NFT-kaupan vilkkaudesta ja muusta verkon käytöstä. Verkon aktiivisuuden lisääntyminen on ollut tyypillisesti vahva indikaattori kryptomarkkinan noususuhdanteesta ja tukenut alternatiivisten kryptovarojen arvonnousua. Pitkä nousujakso näyttää taittuneen viime viikon lopulta alkaen, mutta kyseessä voi olla vielä hetkellinen hiljentyminen ja korjausliike nousutrendin keskellä. Pienempiin kryptovaluuttoihin sijoittavalle Ethereum-verkon data voi antaa osviittaa markkinan vahvuudesta ja lukuja voi olla hyvä ainakin silloin tällöin vilkaista. Hyvänä tietolähteenä toimii esimerkiksi The Blockin On-chain metriikkaa kasaava sivu.

Viime vuosi oli ethereumin arvonkehityksen kannalta heikko ja myös käyttömäärien kasvu jäi odotuksista. Suuremman härkämarkkinan toteutumisen kannalta olisi erittäin tärkeää, että Ethereumin aktiivisuus kasvaisi, sillä pelkästään bitcoiniin liittyvien narratiivien varassa koko markkina tuskin lähtee vahvaan lentoon. Ethereum on tärkeä veturi pienemmille kryptovaluutoille ja Ethereum-pohjaisille tokeneille, joista riskihakuiset sijoittajat voivat havitella massiivisia nousukertoimia. Alle 10x vuosituottoihin tyytyvälle sijoittajalle ETF-uutisten jälkeinen bitcoinin dippi voi sen sijaan tarjota mainion ostopaikan puoliintumistapahtuman lähestyessä riippumatta siitä miten muu kryptomarkkina kehittyy.

Pessi Peura - Coinmotion.fi

Mainos: Sijoitustiedon tarjous Coinmotionille - Osta Bitcoineja ja muita kryptovaluuttoja: Kaupankäyntikulut -50% ensimmäisen kuukauden aikana