![]()

Opportunity comes to the prepared mind. -Charlie Munger

Jokaisella sijoittajalla on sijoitusfilosofia, johon hän uskoo. Itse uskon siihen, että sijoittamisesta suuri osa on pohjatyön tekemistä ja odottamista. Osana tätä pohjatyötä olen luonut seurantalistaa itselleni jollain tapaa ymmärrettävistä ja kiinnostavista yhtiöistä. Uskon pienten yhtiöiden olevan keskimäärin epätehokkaammin hinnoiteltuja, kuin suurten yhtiöiden, joten keskityn pääasiassa niihin. Kirjoitukseni eivät ole sijoitusneuvontaa, vaan subjektiivisia mielipiteitäni.

Nykykurssi ei vaadi Valmetilta mahdottomuuksia indeksin voittamiseen, mutta yhtiön syklinkestävyys on pääsemässä kenties ensimmäiseen kunnon testiin tilauskannan laskiessa.

Lyhyt yhtiöesittely

Valmetin liiketoiminnan avaaminen ei ole aivan yksinkertaista. Asiakkaat ovat pääosin sellun ja kuidun, erilaisten paperin ja kartongin sekä energian aloilla. Valmet tarjoaa asiakkailleen prosessiteknologiaa (sellutehdas tai sen osa, paperilinja jne.), automaatiota (mittauksia, säätöjä, IT-työkaluja jne. – myös 2022 ostettu Neles, eli virtauksensäätö, luetaan automaatiosegmenttiin) ja palvelua (varaosia, päivityksiä jne.). Yhtiö myy ja tuottaa täysin globaalisti.

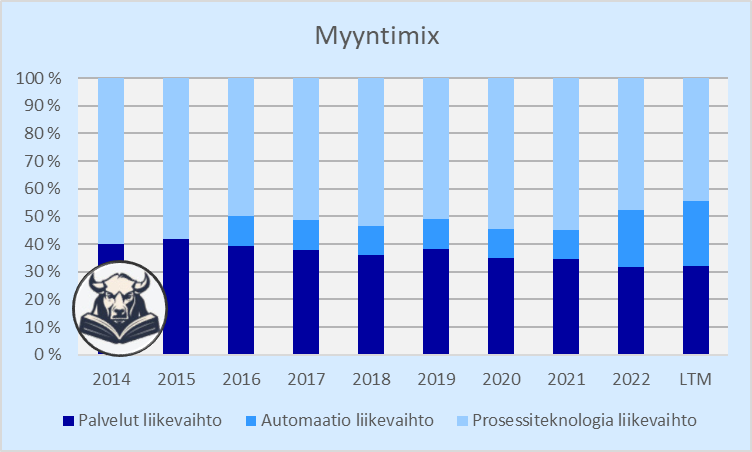

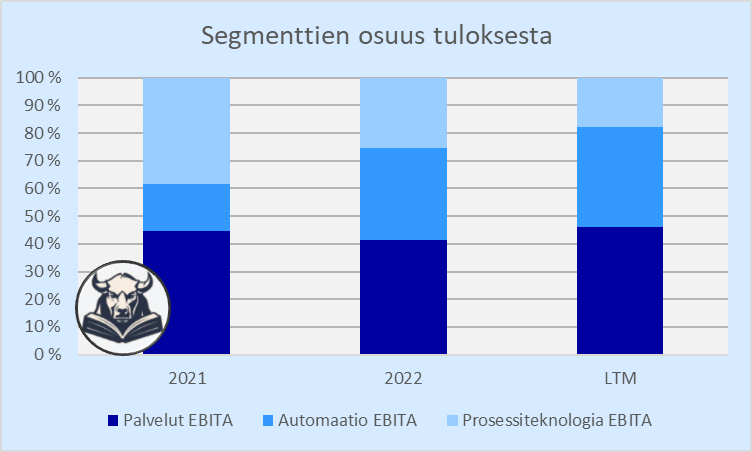

Valmet jakaa liiketoiminta-alueensa kahtia projektiliiketoimintaan ja tasaiseen liiketoimintaan. Tarkoituksena on ollut kasvattaa tasaista liiketoimintaa, jotta syklisyys vähenisi. Q3 2023 edellisen 12kk:n tasainen liiketoiminta oli hieman yli puolet liikevaihdosta ja yli 80 % liikevoitosta, eli yhtiön voi sanoa onnistuneen tässä jo varsin hyvin. Osakekurssi tuntuu edelleen heiluvan voimakkaasti syklejä ennakoiden, vaikka suurin osa tuloksesta tehdään vakaalla liiketoiminnalla. Todellisuudessa, kun käyttöasteita ajetaan asiakastoimialoilla alas, niin kulutetaan myös vähemmän varaosia ja muita palveluja, joten tämä voi olla oikeutettuakin.

Valmetin liiketoiminta on edennyt erittäin vahvasti sen jälkeen, kun se spinnattiin ulos Metsosta. Jos ollaan menossa syvempään taantumaan, onkin mielenkiintoista nähdä miten yhtiö selvittää ensimmäisen kunnon testinsä ja miten paljon tulosrivit heiluvat. Sijoittajilla ei vielä ole mielestäni kovin hyvää näkyvyyttä Valmetin todelliseen syklisyyteen, ja siitä varmaan kertovat myös verrattain alhaiset arvostuskertoimet (10x EV / EBIT).

Yhtiön markkina-asema on erinomainen, eikä vastaavan tuote- ja palveluportfolion yhtiötä globaalisti edes löydy. Pääliiketoiminnoissaan se on käytännössä markkinajohtaja tai top 3 yhtiö. Joillain toimialoilla se toimii käytännössä duopolissa kilpailijansa kanssa, toiset alueet taas ovat fragmentoituneempia. Fragmentoidut alat ovat hyviä yrityskauppamahdollisuuksia, koska liiketoimintoja pystyy usein liittämään kohtalaisen pienellä integraatiolla yhteen (plug & play), ja Valmetilla on hyvä historia onnistuneista yrityskaupoista. Neles on ollut toistaiseksi isoin yrityskauppa, ja vaikka se ostettiinkin mielestäni liian kalliilla, saatiin kaavaillut synergiat sisään etuajassa.

Strategia ja tavoitteet

Valmet missio on ”Uusiutuvista raaka-aineista kestäviä ja vastuullisia tuloksia”. En yleensä keskity missioon kovin paljon, mutta tämä kertoo osaltaan miksi Valmet on mielenkiintoinen. Vastuullisuus ja uusiutuvien raaka-aineiden tehokas käyttö on kiva megatrendi, jonka puitteissa operoida. Valmetin strategia onkin nivottu tämän megatrendin ympärille seuraavilla painopisteillä:

- Erinomainen asiakasosaaminen – kun toimijoita on vain kaksi tai muutama, kärjistyy asiakkaan tunteminen ja luotettavuus. Jos metsäyhtiö investoi uuteen sellutehtaaseen, on sen keskityttävä hinnan lisäksi myös muihin, mahdollisesti tärkeämpiin asioihin.

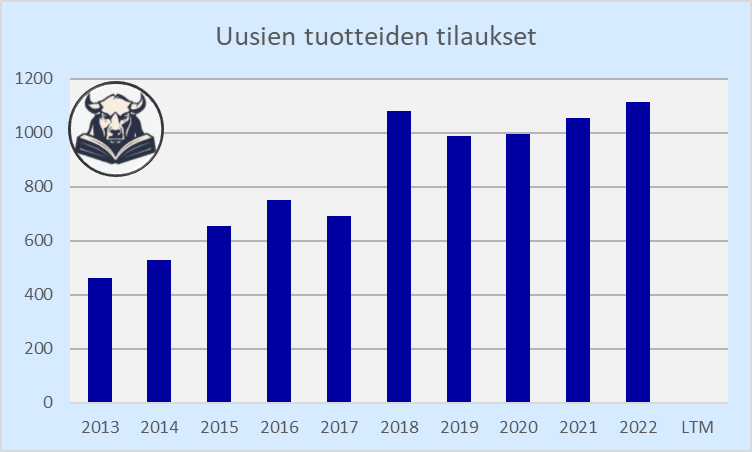

- Johtajuus teknologiassa ja innovaatioissa – tuotekehityksen rooli on tärkeä missä tahansa teknologiaan liittyvässä liiketoiminnassa. Valmet on investoinut noin 2 % liikevaihdostaan tasaisesti tuotekehitykseen, ja tämä näkyy aika kivasti myös uusista tuotteista saatuna liikevaihdosta. Kääntäen voi sanoa, että tämän verran liikevaihtoa olisi voinut jäädä tekemättä ilman t&k satsauksia.

- Erinomaiset prosessit – yllättävän harvinainen nosto strategiseksi kulmakiveksi, vaikka sen pitäisi olla osa ihan jokaista strategiaa. Valmetin tietynlainen insinöörimäisyys tulee ilmi. Jossain kaukaisessa tulospuhelussa johto sanoi IR:n pyytäneen hymyilemään hieman enemmän jatkossa. Itse tykkään enemmän siitä, että asiat tulee tehtyä. Tärkeämpää, että asiakkaat ja sijoittajat hymyilevät.

- Voittajajoukkue – joo, henkilöstö on tärkeää. Sama konsultti siis kuin kaikilla muillakin.

Konepajana globaalissa tiukassa kilpailussa pystyy pärjäämään vain, jos asiat tekee asiakkaidenkin mielestä ihan pirun hyvin. Tästä näkökulmasta ajateltuna Valmetin strategia on mielestäni hyvä. Se keskittyy hiomaan omat prosessinsa timanttisiksi, jotta asiakkaat valitsevat Valmetin yhä useammin. Liian usein strategia kerrotaan korulauseilla. Valmetin kohdalla sijoittaja pystyy mielestäni hyvin ymmärtämään mihin keskitytään. Olisi kiva päästä haastattelemaan Valmetlaisia ja kysymään näkyykö tämä heidän mielestään myös yrityskulttuurissa.

Tavoitteet:

- Palvelut ja automaatio -segmenttien kasvu yli tuplasti markkinakasvun verran

- Prosessiteknologiat-segmentin kasvu yli markkinan kasvun verran

- EBITA 12-14 % (nyt 11,3 %)

- ROCE vähintään 15 %

- Osingonmaksu vähintään 50 % tuloksesta

Tavoitteet ovat viimeistä lukuun ottamatta erinomaiset ja saavutettavissa olevat. Pidän niitä itse hyvinkin todennäköisinä, koska ne eivät vaadi kuin saman vanhan tekemisen jatkamista. Tämän lisäksi Valmet hienosti antaa sijoittajille toimenpiteet, joilla nämä tavoitteet saavutetaan, eivätkä ne kuulosta lainkaan mahdottomilta. Osingonmaksuun liittyvä tavoite on mielestäni typerä. Jos pääomaa on pakko palauttaa noin paljon, vaikka sitä pystyisi investoimaankin, olisi se hyvä jakaa osingon ja omien ostojen välille ja antaa osakkeen hinnan määrittää kumpaa tehdään enemmän. Tämän kun kotimaiset yhtiöt joskus vielä ymmärtäisivät.

Seuraamani ajurit

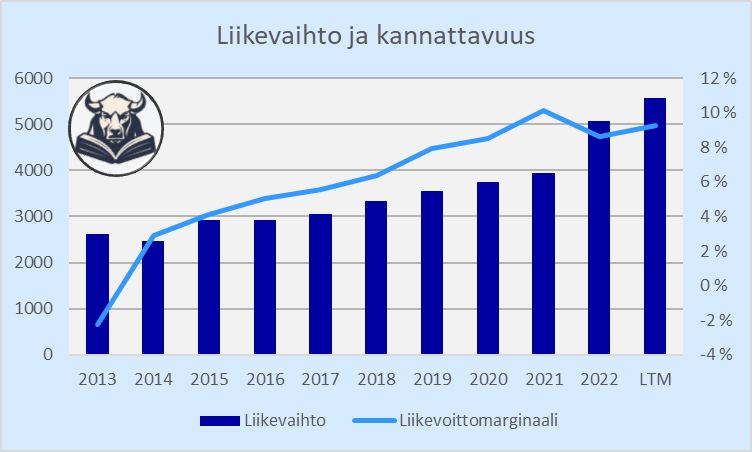

Liikevaihto ja kannattavuus – Valmet on tehnyt uskomattoman vakuuttavaa työtä spinnauksen jälkeen. Yhtiö itse mittaa kannattavuutta EBITA-luvulla, mutta seuraan systemaattisuuden vuoksi itse EBITiä ja tarkistan miten se kääntyy kassavirraksi (spoiler: hyvin kääntyy).

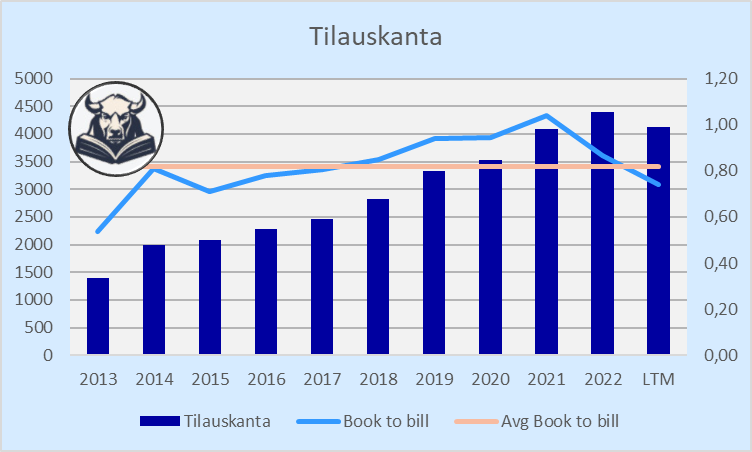

Tilauskanta – tilauskanta kertoo tulevasta liikevaihdosta. Kuten sanottua, Valmetin syklinkestävyys pääsee oikeastaan ensimmäistä kertaa kunnon testiin kun tilauskanta on laskemassa ja tilauskannan suhde liikevaihtoon (book to bill) on laskenut selvästi. Liikevaihtoa on siis tehty vielä vanhalla tilauskannalla, mutta tulevaisuutta ajatellen tilauksia saisi taas alkaa tipahtelemaan kunhan sykli helpottaa ja asiakkaat alkavat taas investoimaan.

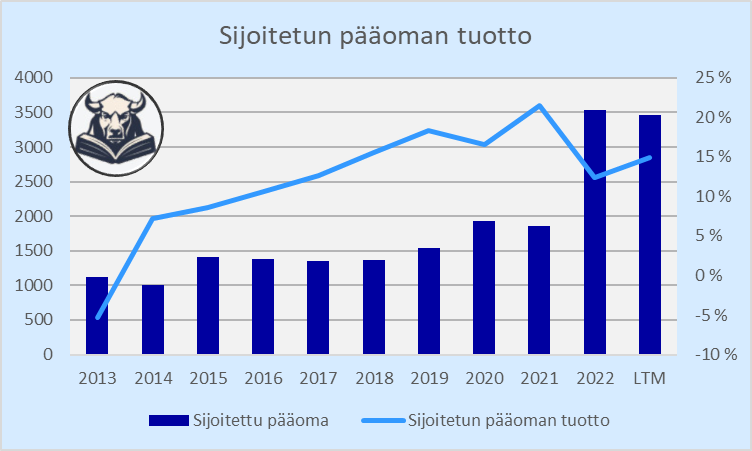

Sijoitetun pääoman tuotto – Valmet tekee yritysostoja, joten mielestäni on täysin relevanttia arvioida niiden hyvyyttä sisällyttämällä yritysarvon (goodwill) mukaan sijoitettuun pääomaan. 2022 tapahtunut pudotus johtuu Nelesin ostosta liian kalliilla. Valmetin oman toiminnon pääoman tuotot ovat kehittyneet erinomaisesti, kuten yltä näkee, joten kuvasta voi hieman laskeskellakin paljonko tuottoa saadaan Nelesiin upotetulle pääomalle. Nelesistä maksettiin mielestäni liikaa. Hyvän integraation myötä annan hieman anteeksi, mutta tässä olisi kyllä voinut käydä paljon huonomminkin.

Myynti-mix – palvelut ja automaatio on Valmetille selkeästi kannattavampaa kuin projektit. Ne luovat myös parempaa syklin kestoa ja hyvin todennäköisesti tulevaisuudessa perustelevat korkeampia kertoimia. Tasaisen liiketoiminnan liikevaihtoa pitää siis pyrkiä kasvattamaan jatkossakin. Alemmasta kuvasta näkee vielä selkeämmin miksi. Valmet ei ole avannut segmenttien kannattavuutta aina, ja segmenttejä on hieman muuteltu. Viimeisten vuosien aikana prosessiteknologian kannattavuus on ollut 5-8 %, palveluiden 15-18 % ja automaation 18-19 %.

Nettokäyttöpääoma – Valmet on pitkään operoinut negativiisella nettokäyttöpääomalla, mikä on kääntänyt tilauksia kassaksi hurjaa tahtia. Käytännössä asiakkaat ovat rahoittaneet Valmetin kasvun maksamalla tilauksista ennakkoja ja Valmetin maksaessa laskunsa vasta myöhemmin. Nelesin lukujen tuleminen osaksi Valmetia on heikentänyt tätä suhdetta, mutta myös palvelut ja automaatio sitovat suhteessa enemmän pääomaa kuin projektit, jotka tosiaan tuloutuvat usein etupainotteisesti. Tällä hetkellä pääomaa on kuitenkin sitoutunut yhtiön mukaan hieman normaalia enemmänkin ja normaali hyvä taso on hieman negatiivisen puolella (yhtiö itse mittaa tätä suhteessa tilauskantaan).

Arvostus

Valmetissa mielestäni korostuu markkinoiden lyhytnäköisyys. Onko liikevaihto korkeammalla ensivuonna? Todennäköisesti ei. Onko liikevaihto korkeammalla viiden vuoden päästä? Todennäköisesti on. Mihin pohja osuu? Se olisi kiva tietää, koska ostoa pystyisi ajoittamaan paremmin, mutta onko sillä oikeasti hirveästi väliä, jos nyt on tarpeeksi halpaa.

Mitä Valmetiin nyt hinnoitellaan? Leikitään että viiden vuoden päästä ollaan vain nykyisellä liikevaihdon tasolla, eli ei lainkaan kasvua (todennäköisesti tietty tämäkin tulisi siten, että ensin koukataan alemmas ja sitten toivutaan nykytasolle). Oletetaan, että Valmet jatkaa hyvää toimittamistaan ja pääsee viidessä vuodessa kannattavuustasonsa alalaitaan 12 % EBITA. Markkina maksaa 10 kertoimen tästä (alle pitkän aikavälin keskiarvon). Osinkoa pystytään edelleen makselemaan hyvin, koska yhtiö tekee hyvin kassaa. Pääsen johonkin yli 10 % tuotto-odotukseen. Melkein jopa olisin valmis ottamaan overin noista oletuksistakin.

Riskit, johto ja pääoman allokointi

Yhdistän nämä kappaleet, koska minusta Valmetiin ei liity älyttömän paljon riskejä. Markkina-asema on vahva ja markkinaa vetää uusiutuvien raaka-aineiden megatrendin saattelemana. Suurin riski liittyy nähdäkseni nimenomaan yrityskulttuurin ja tekemisen laadun pysyvän nykyisellä hyvällä tasolla. Tässä toimitusjohtajan esimerkillä ja roolilla on iso vaikutus. Valitettavasti toistaiseksi tuntemattomista syistä nykyinen toimitusjohtaja Pasi Laine lähtee Valmetilta. Pasi on vetänyt upean rupeaman Valmetin ruorissa ja luonut Suomeen erittäin hyvin kansainvälisesti menestyvän konepajan, jolla on uskottava ja toimiva strategia.

Kun toimitusjohtaja vaihtuu eikä syyt ole selvillä, herää tietysti kysymys, onko jotain mennyt pieleen? Ehkä on tapahtunut jotain henkilökohtaista, mikä on pakottanut yhtiön tällaisiin toimiin. Tai sitten Pasi on löytänyt uusia haasteita vielä tässä vaiheessa uraansa. Seuraajalla tulee olemaan ainakin minun silmissäni poikkeuksellisen isot saappaat täytettävänä. Koska pidän yhtiön suorittamista ja tekemisen kulttuuria niin hyvänä, toivoisin seuraajan löytyvän firman sisältä. Tämä mielestäni madaltaisi pahimpina näkemiäni riskejä. Pasi on vanha Metson venttiililiiketoiminnan, eli Nelesin, vetäjä, joten hänen roolinsa Nelesin integraatiossa on ollut todennäköisesti kriittinen. Onneksi integraatio on saatu pitkälti hoidettua, koska seuraajalla olisi varmasti paljon vaikeampi paikka.

Pääomaa Valmet allokoi pääasiassa yritysostoihin ja osinkoihin. Kuten yllä mainitsin, osinkoja toivoisin jaettavaksi myös omien ostoihin etenkin tällaisilla tasoilla, mutta en rehellisesti elätä tästä kovin suuria toiveita. Solidium on tunnettu osinkohaukka ja toistaiseksi vielä Valmetin suurin omistaja. Oras on ostellut Uponor-rahoilla lisää Valmetia ja lähestyy Solidiumin osuutta, mutta pelkäänpä ettei heilläkään ole haluja muuttaa pääoman allokointia omistajaystävällisempään suuntaan. Yrityskaupoissa rahat ovat olleet isointa kauppaa, Nelestä, lukuun ottamatta hyvässä käytössä, eikä Neleskään näytä päätyvän valtavaksi virheeksi hyvän integraation myötä.

Summataan vielä omat ajatukset

- Kestävä kilpailuetu – vahva

- Strategia – hyvä

- Johto – erinomainen toimitusjohtaja vaihtumassa, eli jonkinlainen riski

- Tämänhetkinen tulostaso – normaalia hieman heikompi

- Velkaisuus – matala

- Tuotto-odotus tehdyillä oletuksilla – hyvä

- Oma luotto tehtyjä oletuksia kohtaan – ok, Valmetia ei ole testattu kunnolla putoavaan tilauskantaan, joten ihan loputtomasti ei oletuksiin pysty luottamaan, vaikka kuulostaa tehtävältä

Tunnuslukuja

- Markkina-arvo: 4 869m eur (osakekurssi 26,53 pvm 22.12.2023)

- Yritysarvo: 5 427m eur

- Osakkeen kierto (9kk): 41 %

- Liikevaihto LTM: 5 573m eur

- Liikevaihdon CAGR viimeiset 5 vuotta: 11 %

- Myyntikate LTM: 25 %

- Myyntikatteen variaatiokerroin: 0,11 – Katteet ovat olleet verrattain stabiileja viimevuosina. Variaatioon vaikuttaa nostavasti systemaattinen parantaminen 10 vuoden takaa, mitä en laske kilpailuedun puutteeksi (mistä isompi variaatio voi kertoa)

- Liikevoittomarginaali LTM: 9 % - Valmet raportoi itse EBITA-lukua, mutta vänkään vähän vastaan seuraamalla liikevoittoa.

- Liikevoittomarginaalin variaatiokerroin: 0,57 – heiluntaa on paljon, mutta vähän sama tarina kuin myyntikatteissa, eli systemaattisesti parantanut. Viimeiset vuodet hyvinkin tasaista 9-10 % tasoa, eli voi parannus huomioiden ennemmin kertoa kilpailuedusta kuin sen puutteesta.

- Liikevoitto LTM: 515m eur

- Sijoitetun pääoman tuotto LTM: 15 %

- Nettovelka / käyttökate LTM: 0,7x

- Interest cover LTM: 22x

Omistan Valmetia noin 7 % osuudella salkustani.