Lyhytjänteisyyttä näkee nykypäivänä kaikkialla. Jääkiekkofanin mieliala voi kauden aikana kääntyä nopeasti ilosta suruun oman joukkueen tappioputken pidentyessä, vaikka pitkän kauden lopussa suosikkijoukkueen pelaajien kaulassa komeilisivat kultaiset mitalit ja itse peli olisi ollut vakuuttavaa koko ajan. Yritysjohtaja saattaa jättää investoimatta nettonykyarvoltaan erinomaiseen projektiin, jos tulokset näkyvät vasta useiden vuosien kuluttua ja oma vuoden tulokseen sidottu tilipussi uhkaa näin ollen jäädä laihaksi. Salkunhoitaja myy vuoden lopulla sijoitusstrategiaansa hyvin sopivien yhtiöiden osakkeet, koska ne sattuvat olemaan tappiolla eikä salkun vuositilinpäätöksen yhteydessä sovi näyttää asiakkaille tappiollisia osakkeita. Sijoittaja säikähtää laadukkaana pitämänsä yrityksen osavuositulosta, joka on jäänyt alle analyytikkoennusteen ja myy paniikissa kaikki osakkeensa. Nämä yksittäiset esimerkit kuvastavat hyvin ihmisten ajattelutapaa ja toimintaa nykymaailmassa. Lyhytjänteisyydessä ei olisi mitään vikaa, ellei se hämärtäisi älykästä päätöksentekoa ja vaikeuttaisi todellisiin tavoitteisiin pääsemistä.

Onneksi asioilla on aina kääntöpuolensa. Nyky-yhteiskunnan lyhytnäköisyys tarjoaa mahdollisuuden niille, jotka sen haluavat hyödyntää. Valtavirrasta poikkeavat yksilöt, jotka ajattelevat ja toimivat pitkäjänteisemmin, saavat arvokkaan edun. Olipa kyse huippu-urheilusta, yrityksen johtamisesta tai sijoittamisesta. Kutsun tätä etua aika-arbitraasiksi. Kun puhumme sijoitusmaailmasta, lyhytjänteisyyden ansaan ovat astuneet yhtä lailla ammattisalkunhoitajat ja analyytikot kuin piensijoittajatkin. Eikä etenkään ammattilaisten kohdalla kyse ole aina edes vahingosta. Tarkastelen tässä kolumnissa ensin lyhytnäköisyyden syitä ja seurauksia, jonka jälkeen pyrin kuvaamaan kuinka tätä lyhytjänteistä valtavirtaa vastaan toimiva sijoittaja voi hyötyä.

Lyhytjänteisyyden syyt

Miksi yritys- ja sijoitusmaailman toimijat ovat nykyään fokusoituneet niin lyhyelle aikavälille? Tähän tuhannen taalan kysymykseen voidaan varmasti löytää monia vastauksia, mutta käsittelen seuraavaksi viittä mielestäni olennaisinta seikkaa:

1. Yritysjohdon vääränlaiset kannustimet

2. Sijoituspäätösten ulkoistaminen varainhoitajille

3. Heikosti nykymaailmaan sopivat vaistomme

4. Informaatiotulva

5. Yhteiskunnan muutosnopeus

Yritysjohdon vääränlaiset kannustimet: Kannustimiin liittyen olemme saaneet viimeisten vuosikymmenien aikana todistaa suurta muutosta, joka on johtanut entistä lyhytnäköisempään toimintaan. Yritykset ovat ottaneet käyttöönsä osakekurssiin sidoksissa olevan kannustinpalkkauksen. Tällaiset yritysjohdon kompensaatiojärjestelmät ovat oiva esimerkki siitä kuinka alun perin hyvä tarkoitus johtaa huonoon lopputulokseen. Samalla analyysi yritysten palkitsemiskäytännöistä osoittaa liikkeenjohdon konsulttien hokeman vanhan viisauden todeksi: ”sitä saat mitä mittaat”.

Kun vielä 30 vuotta sitten sadasta pörssiyrityksestä yhdellä oli käytössään jonkinlainen osakekurssiin sidottu kannustinjärjestelmä, tänä päivänä on vaikea löytää listattua yhtiötä, jolla tällaista palkkausta ei olisi. Kuten todettu, tarkoitusperät olivat alkujaan hyvät. Osakekurssiin sidotulla palkitsemisella pyrittiin ohjaamaan yritysjohdon intressejä omistajien intressien suuntaan. Ajateltiin, että palkkauksen ollessa sidoksissa osakekurssiin, johto pyrkisi maksimoimaan sitä ja omistajat hyötyisivät. Näin kävikin. Kirjaimellisesti. Ja siinä se ongelma onkin.

Johdon pyrkiessä maksimoimaan osakekurssia, se ottaa tyypillisesti suorituskyvyn mittarikseen osakekohtaisen tuloksen (EPS), koska tämä on helpoin tie. Tässäkään ei äkkiseltään ajateltuna ole mitään pahaa, sillä EPS:in kasvu vaikuttaa useimmiten positiivisesti osakkeen arvoon. Ongelma on siinä, että useissa yrityksissä EPS:in kasvattamisesta tulee itseisarvo. EPS:in kasvu nostaa osakekurssia kyllä lyhyellä aikavälillä, mutta osakkeen todelliseen arvoon yhteys ei välttämättä ole positiivinen. Sijoittajien kannalta oleellista ei ole EPS, vaan kassavirta. Lyhytjänteiseen osakekurssin ja EPS:in maksimointiin syyllistyvä yritysjohto voi helposti alkaa jaksottaa myyntiä etupainotteisesti ja kustannuksia jälkipainotteisesti. Tällainen kirjanpitokikkailu ei luo omistaja-arvoa eikä siksi hyödytä sijoittajia lainkaan. Toisekseen EPS:iä maksimoiva toimitusjohtaja ei välttämättä kiinnitä huomiota investointeihin. EPS:in kasvu ei ole minkään arvoista tai se voi olla pahimmassa tapauksessa jopa haitallista, jos sen saavuttaminen on vaatinut liikaa ja liian kalliita investointeja. Klassinen esimerkki valveutumattomien sijoittajien harhauttamisesta ja osakekurssin ylöspäin vedättämisestä on osakeannilla rahoitettu suuri ja ylihintainen yritysosto. Osakekurssi kohoaa ostetun yrityksen tarjoaman tuloskasvun myötä eikä kukaan enää muista kenen kukkarosta tämä osto rahoitettiin tai mitä kohteesta maksettiin.

Kun seuraa sitä vimmaa, jolla nykypäivän yritysjohto keskittyy itseisarvoiseen EPS:in ja osakekurssin maksimointiin, toteamus mittareiden ohjaamista tuloksista on helppo ymmärtää. Miksei asiaan sitten puututa? Valitettavasti pelikentän vallanneilla lyhytjänteisillä instituutiosijoittajilla on nykypäivänä suunnaton määrä valtaa päättää siitä millaisilla kannustimilla johto saa toimia. Koska valtaosa sijoittajista on lyhytnäköisiä, myös johdon mittarit asetetaan sen mukaan. Tästä syntyy itseään ylläpitävä kierre. Sijoittajat haluavat lyhyen aikavälin pikavoittoja (pitkän aikavälin arvonluonnin ja varallisuuden maksimaalisen kasvattamisen sijaan) ja palkitsevat johtoa tämän tavoitteen saavuttamisesta. Ja johto tekee työtä käskettyä.

Sijoituspäätösten ulkoistaminen varainhoitajille: Toiseksi lyhytjänteisyyden syyksi nostin edellä sijoittamisen ulkoistamisen. Sijoittajat ovat yhä enenevässä määrin ulkoistaneet sijoituspäätökset varainhoitajille, sen sijaan, että tekisivät sijoituksensa itse. Lisäksi sijoituspalveluja tarjoavat yhtiöt ovat muuttuneet pienistä työntekijöiden omistamista aidosti asiakaslähtöisistä organisaatioista suuriksi finanssitavarataloiksi, mikä on entisestään lisännyt lyhytnäköisyyttä.

Korkealle arvostamani ”indeksisijoittamisen isä” John Bogle on pitkään ja ansiokkaasti tutkinut varainhoitopalveluiden kehittymistä. Hänen tutkimuksensa1 mukaan vuonna 1945 USA:ssa oli vain 49 osakerahastoa, joiden hallinnoima pääoma oli yhteensä vain noin 800 miljoonaa dollaria. Tämä vastasi osakkeisiin sijoitetusta kokonaispääomasta vain muutamaa prosenttia. Tänä päivänä osakerahastoja on pelkästään USA:ssa tuhansittain ja hallinnoitava pääoma lähentelee 10 000 miljardia dollaria eli kolmannesta osakkeisiin sijoitetusta varallisuudesta2. Jos laskemme mukaan myös muut rahastotyypit, pääoman määrä on vieläkin suurempi.

Miten pääomien siirtyminen ulkopuolisille varainhoitajille ja erityisesti suurille finanssitavarataloille vaikuttaa lyhytnäköisyyden lisääntymiseen? Vastauksen antaminen vaatii ymmärrystä varainhoitajien kaksoisroolista. Toisaalta varainhoitaja on ammattilainen, joka on eittämättä fiksu niin sijoitusosaamisella kuin ammattilaisuuteen liittyvillä arvoilla mitattuna. Itse asiassa väitän, että rahoitusalalla työskentelee keskimääräistä huomattavasti fiksumpaa porukkaa. Ongelmat eivät siis johdu osaamisen puutteesta, vaan ne liittyvät toiseen varainhoitajan rooliin. Varainhoitaja on nimittäin myös liikemies. Valitettavasti valtaosaa varainhoitajista, etenkään suurissa pankeissa, ei nykypäivänä voi enää kutsua ammattilaisiksi sanan laajassa ja syvällisessä merkityksessä, vaan he ovat ennen kaikkea työnantajansa liiketoiminnan asialla. En sinällään syytä myyntiin ja markkinointiin keskittyvää varainhoitobisnestä, sillä sen tehtävänähän on vain selvittää mitä asiakkaat haluavat, ja täyttää heidän tarpeensa. Jos kenelläkään ei enää olisi tarvetta lyhytjänteisille rahasto- ja varainhoitopalveluille, vaan jokainen sijoittaisi itse suoraan osakkeisiin tai indeksirahastoihin, varainhoitobisnes kuolisi pois. Björn Wahlrooskin on aikoinaan todennut, että Nordea kyllä tarjoaisi aktiivisten rahastojen (lue: piiloindeksirahastojen) sijaan enemmän indeksirahastoja, jos asiakkaat niitä pyytäisivät. Valitettavasti pankkien asiakkaat sijoitusmaailman lainalaisuuksista tietämättä vaativat sijoituspalvelujen tarjoajilta nopeita voittoja. Markkinaindeksi on lyötävä joka vuosi, mieluiten tietysti joka kuukausi. Ellei näin tapahdu, varainhoitaja vaihdetaan toiseen. Pankkien asiakkaiden harmiksi tämä ei auta mitään, koska sijoittamisessa ei ole kyse pikajuoksusta.

Jostain syystä suurimmat pankit tai rahastoyhtiöt tuntuvat olevan kaikkein lyhytjänteisimpiä. Sitä vastoin pienemmistä työntekijöiden omistamista yhtiöistä löytyy ainakin oman kokemukseni mukaan pitkäjänteisempiä sijoittajia. Olipa lyhytjänteinen sijoittaja iso tai pieni rahastoyhtiö, fakta on, että lyhytjänteisten rahastojen ja varainhoitajien asiakkaat eivät tiedä mistä sijoittamisessa oikeasti on kyse. Jos he tietäisivät, he eivät olisi näiden lyhytjänteisten toimijoiden asiakkaita. Mutta koska kaikki pikajuoksuun keskittyvät asiakkaat siirtelevät rahojaan eri rahastojen välillä sen mukaan miten rahastot vuosittain sijoittuvat erilaisissa ranking-vertailuissa, sijoitusbisnes keskittyy lyhyen aikavälin tuottoihin. Rahastonhoitaja, joka ei näin tee, on pian entinen rahastonhoitaja. Loistava esimerkki tästä on vuosituhannen vaihteen it-buumi ja sitä seurannut kuplan puhkeaminen. Ennen kuplan poksahtamista moni arvorahasto ehti kuolla pois asiakkaiden siirtäessä varojaan kasvurahastoihin. No, kaikki tietävät mitä lopulta kävi. Koska rahastoliikemiehet luonnollisesti haluavat maksimoida rahastoihinsa sisään virtaavan pääoman määrän, he lupaavat asiakkailleen ainakin yrittää valita seuraavan vuoden voittajaosakkeet. Ihmisillä on taipumus uskoa ja luottaa heille vakuuttavasti esiintyviin ja sliipattuihin rahastojen myyntimiehiin.

Boglen tutkimusten mukaan Yhdysvaltalaisten rahastojen kiertonopeus on noussut 1950-luvun 20 prosentin tasolta nykyiseen 130 prosenttiin. Tämä tarkoittaa, että osakkeisiin sijoitetaan nykyisin alle vuoden aikajänteellä. On aivan mahdoton ajatus, että mikään järjellinen analyysi kykenisi paljastamaan erinomaiset sijoituskohteet alle vuoden mittaiselle periodille. Sattumalla vain yksinkertaisesti on liian suuri merkitys näin lyhyellä aikavälillä. Toisin sanoen sijoitusrahastot pelaavat asiakkaidensa rahoilla arvaillen seuraavien kuukausien nousijoita ja laskijoita toivoen parasta.

Heikosti nykymaailmaan sopivat vaistomme: Kolmas lyhytjänteisyyden syy liittyy geeneihimme. Tuhansia vuosia sitten ihmiselle oli hyödyksi pelästyä oksan rasahdusta, mikä oli merkki lähistöllä vaanivasta vaarasta. Ilman äärimmäisen herkkiä vaistoja ja nopeaa reagointia monen ihmisen elämä olisi jäänyt hyvin lyhyeksi. Vaikka ihminen on kehittynyt noista ajoista monella osa-alueella, vaistomme ovat edelleen jääneet suojelemaan meitä erilaisilta uhilta, joita emme nykypäivänä enää kohtaa.

Esimerkiksi itsesuojeluvaisto on sisäänrakennettu taipumuksemme, josta tietysti on jossain määrin hyötyä nykypäivänäkin. Ongelma on kuitenkin se, että nykypäivänä vain itsesuojeluvaistonsa varassa toimiva ihminen alkaa reagoimaan rasahduksiin, joista ei oikeasti tarvitsisi olla huolissaan. Vaistojaan ei voi laittaa pois päältä, mutta niiden nykyihmiselle aiheuttamien negatiivisten vaikutusten ymmärtäminen auttaa ainakin vähentämään pelkästään vaistojen varassa tehtäviä virheellisiä päätöksiä. Valitettavasti sijoitusmaailmassa moni toimii edelleen vain vaistojensa varassa, mikä johtaa lyhytjänteiseen reaktiiviseen toimintaan.

Informaatiotulva: Yritykset, media ja sijoitusneuvojat suoltavat nykypäivänä ulos järkyttävän määrän informaatiota. Tämä ei ole pelkästään huono asia, sillä sijoittaja tarvitsee informaatiota päätöksentekonsa tueksi. Ongelma on se, että suurin osa tästä informaatiosta on kohinaa, joka on isossa kuvassa täysin merkityksetöntä ja johon reagoiminen on siksi turhaa. Tärkeämpää on erottaa signaalit kohinan joukosta. Ne kuitenkin erottuvat vasta pidemmän aikavälin tarkastelussa. Kolikonheitto on hyvä metafora kuvaamaan kohinan ja signaalin erilaisia aikaperspektiivejä. Jos heität kolikkoa vain muutaman kerran, voit saada kruunan jokaisella kerralla. Yksittäisten heittojen välittämä informaatio on siis kohinaa, mikä ei kerro mitään kruunan ja klaavan sattumistodennäköisyyksistä. Vasta pidemmällä horisontilla eli kolikonheittomäärien kasvaessa havaitset signaalin: kruunan ja klaavan todennäköisyyksien suhde on 50/50.

Talousmedian, osakeanalyytikoiden ja sijoitusstrategien tehtävänä on tuottaa informaatiota. Nassim Nicholas Taleb ilmaisee ongelman ytimen osuvasti erinomaisessa teoksessaan Fooled by Randomness: ”Ihmiset eivät tajua, että medialle maksetaan sinun huomiosi saamisesta.” Toimittaja, joka jättää pomolleen tyhjän paperin, on pian entinen toimittaja. Mitä enemmän media suoltaa informaatiota, sitä enemmän kohinaa ja sitä enemmän lyhytnäköisiä reaktioita.

Yhteiskunnan muutosnopeus: Liiketoiminnassa ja yhteiskunnassa yleisesti tapahtuvien muutosten nopeus on viimeinen esille nostamani syy lisääntyneeseen lyhytjänteisyyteen. Yritysten toimintaympäristö on nykyään paljon dynaamisempi kuin ennen. Vielä 50-luvulla yritykset saattoivat keskittyä lähes yksinomaan sisäiseen toimintaansa, mutta nykypäivänä kilpailun jatkuvasti kiristyessä ja asiakastarpeiden muuttuessa aiempaa nopeammin, yritysten on lisättävä reagointiherkkyyttään. Yleisesti kilpailussa ja asiakastarpeissa tapahtuvien muutosten lisäksi informaatioteknologian ja muiden tietointensiivisten toimialojen esiinmarssi on ollut vaikuttamassa yhteiskunnan huomion siirtymiseen lyhyelle aikavälille. Korkean teknologian aloilla vanhat tuotteet korvataan nopeasti uusilla tuotteiden elinkaarien lyhentyessä jatkuvasti. Useat tutkimukset osoittavat myös sen, että yritysten kilpailuedut ovat entistä heikommin kestäviä. Tämäkään ei ole yllätys nykypäivän internetaikakaudella, jolla useat entisajan vahvoille toimialoille tyypilliset alalle tulon esteet ovat poistuneet.

Kaiken edellä kuvatun jälkeen on selvää, että yritysten dynaamisuuden lisääntyminen on monelta osin hyvä asia. Staattinen yritys ei pärjää nopeasti muuttuvassa toimintaympäristössä. Ongelma on siinä, että monissa yrityksissä muutoksesta ja muuttumisesta tulee itseisarvo. Toiminnan kehittäminen ja muuttaminen eivät palvelekaan enää tavoitetta, vaan muutoksesta itsestään tulee tavoite. Tämä on hyvin valitettava ilmiö useissa, etenkin suurissa, yrityksissä. On selvää, että muutos muutoksen vuoksi johtaa lyhytnäköiseen resurssien tuhlaamiseen ja yrityksen pidemmän aikavälin strategia ja tavoitteet hämärtyvät.

Lyhytjänteisyyden seuraukset

Miksi kantaa huolta siitä, että maailma on muuttunut entistä lyhytjänteisemmäksi? Vastaus on yksinkertaisempi kuin ehkä luulit: lyhytjänteisyys maksaa! Ja se maksaa paljon! Pelkästään sijoittajat (suuret ja pienet) ympäri maailmaa häviävät miljardeja turhan kaupankäynnin takia. Nopeiden voittojen tavoittelu, perustuipa se markkinoiden ajoitusyritykseen, kvartaalitulosten arvailuun tai ”tähtirahastojen” metsästämiseen, maksaa kahta kautta. Ensiksikin se maksaa suorina kaupankäyntikustannuksina ja veroseuraamuksina. Lisäksi sijoittaja menettää mahdollisuuden suurempiin bruttotuottoihin, jotka pitkäjänteinen sijoitusstrategia mahdollistaa. Mitä kauemmin sijoittaja lyhytjänteistä peliään jatkaa, sitä suurempi vaihtoehtoiskustannus on. Kukaan ei tietenkään takaa, että pitkäjänteisessä sijoittamisessa tuotot olisivat lyhyen aikavälin sijoittamista suuremmat. Mutta fakta on se, että hyvän sijoittajan mahdollisuudet ovat paremmat, koska pitkällä aikavälillä sattuman vaikutus pienenee.

Kaikilla ”pelikentillä”, olipa kyse koripalloareenasta, pokeripöydästä tai osakemarkkinasta, joissa menestys perustuu todennäköisyyksien arvioimiseen, lyhyen aikavälin fokus ei anna mahdollisuutta signaalien havaitsemiseen. Vaikka paremman heittoprosentin omaava koripallojoukkue pääsisi vastustajaansa useammin hyville heittopaikoille, se saattaa hävitä ottelun. Vastaavasti, vaikka olisit tehnyt oikean sijoituspäätöksen, osake voi tuottaa lyhyellä aikavälillä heikosti. Tämä ei kuitenkaan muuta sijoituspäätöstäsi huonoksi. Huonon sijoittajan, joka ei osaa arvioida osakkeen mahdollisia arvoja tai tuotto-odotuksia ja niiden todennäköisyyksiä, ei välttämättä kannata haaveilla keskimääräistä paremmista tuotoista. Mutta lyhyen aikavälin pörssikurssiarvailuun hänenkään ei kannata lähteä, indeksirahastot kun on keksitty.

Toinen indeksisijoittamisen puolestapuhuja, Princetonin yliopiston professori Burton G. Malkiel, on tutkinut paljon ammattisalkunhoitajien menestystä ja havainnut, että jonkin vuoden ns. ”tähtirahastot” eivät todennäköisesti pärjää enää tulevina vuosina kovinkaan hyvin. Malkiel esittää klassikkokirjassaan A Random Walk Down Wall Street, että USA:n markkinoiden vuoden 1968 top 5 -rahastoista yksikään ei noussut edes lähelle kärkisijoja seuraavien vuosien aikana (ks. alla oleva taulukko). Rahastosijoittajien harrastama varainhoitajien vaihtelu edellisvuoden menestyjien perusteella ei siis kannata, koska etukäteen ei voi ennustaa, mikä rahastoista arvaa seuraavan vuosien nousijaosakkeet oikein. Malkielin tutkimus paljastaa karulla tavalla jo todetun tosiasian: rahastosijoittajien lyhytnäköinen varojen siirtely rahastosta toiseen tuhoaa heidän varallisuutensa.

[[{"fid":"1113","view_mode":"default","type":"media","attributes":{"height":"154","width":"467","class":"media-element file-default"}}]]

Taulukko 1. USA:n viisi parasta rahastoa vuonna 1968 ja niiden sijoitukset ranking-listalla seuraavina vuosina.

Myös Bogle osoittaa, että lyhytjänteisyys tulee sijoittajalle hyvin kalliiksi. Bogle kuvaa kirjassaan The Little Book of Common Sense Investing, että S&P500-indeksi tuotti vuosina 1980-2005 mainion 12,5 % vuosituoton, mutta keskimääräinen osakerahasto ylsi vain 10,0 % vuosituottoon. Tämäkin olisi ollut vielä ihan mukiin menevä saavutus, mutta valitettavasti nopealiikkeisten rahastosijoittajien tuotoksi jäi vain 7,3 %. Varojen siirtely rahastojen välillä ei siis näytä olevan tämänkään tutkimuksen mukaan voittava strategia.

Valitettavinta on, että lyhytjänteisyyden vaikutukset näkyvät niillekin, jotka haluaisivat toimia pitkäjänteisesti. Suomalaiset eläkeyhtiöt saavat kyseenalaisen kunnian olla ”malliesimerkki” tästä täällä tuhlailun ihmemaassamme. Eläkeyhtiöihin lapioidaan kuukausittain valtavat määrät palkansaajien rahaa, mikä uhrataan välittömästi lyhytjänteisen spekuloinnin alttarilla. Surullisinta on, että eläkeyhtiöiden organisaatiokulttuurissa pesivästä lyhytnäköisyydestä johtuva epäonnistuminen on kyetty näihin päiviin asti naamioimaan milloin ”taktisen allokaatioprosessin väliaikaisiksi haasteiksi”, milloin ”sektorirotaatiomallin poikkeuksellisiksi virhesignaaleiksi”. Ironisinta on, että eläkeyhtiöt eli sijoittajat, jotka lähtökohtaisesti voisivat olla kaikkein pitkäjänteisimpiä, toimivat kaikkein lyhytnäköisimmin ja selittelevät heikkoja tuottojaan vuosi toisensa jälkeen edellä esitetyn kaltaisella ”diipadaapalla”.

Sen lisäksi, että sijoittajat itse vapaaehtoisesti tai eläkejärjestelmän pakottamana alentavat omaa tuotto-odotustaan toimimalla lyhytnäköisesti, yritysjohtokin voi liittyä mukaan talkoisiin, kuten jo aiemmin todettiin. Yritysjohdon lyhytnäköisyys on erityisen valitettavaa, sillä taas kerran kärsijöinä ovat myös ne, jotka itse haluaisivat toimia pitkäjänteisesti. Yritysjohto, joka tekee päätöksiään lyhyen aikavälin voittoja maksimoiden ja pidemmän aikavälin tavoitteet unohtaen, tuhoaa omistaja-arvoa. Monet johdon päätöksentekotilanteet ovat nimenomaan sellaisia, joissa lyhyen ja pitkän aikavälin tavoitteet ovat vastakkain. Lyhyellä aikavälillä on tehtävä myönnytyksiä, jotta todelliset pitkän aikavälin tavoitteet voidaan saavuttaa. Esimerkiksi markkinointi- ja t&k-panosten leikkaaminen parantaa yrityksen tulosta ja kassavirtaa lyhyellä aikavälillä, mutta samalla yritys riskeeraa ja pahimmassa tapauksessa menettää kilpailuetunsa myöhemmin tulevaisuudessa. Tällainen toiminta on täysin vastuutonta ja anteeksiantamatonta, mutta valitettavasti heikosti johdetuissa yrityksissä arkipäivää. Esimerkiksi toimitusjohtajien urat samassa yrityksessä ovat nykyisin keskimäärin niin lyhyitä, ettei ole ihme, että johtajia kiinnostaa korkeintaan muutaman seuraavan vuoden tuloskehitys. Omistaja sitä vastoin ymmärtää, että yrityksen arvo määräytyy pitkälle tulevaisuuteen ulottuvien kassavirtojen kautta eikä muutaman seuraavan vuoden kehityksellä ole juurikaan vaikutusta.

Muiden sijoittajien lyhytjänteisyyden hyödyntäminen

Pitkäjänteisen asenteen avulla sijoittaja voi erottua muista lyhytjänteisistä toimijoista ja päästä käsiksi poikkeuksellisen hyviin tuottoihin osakemarkkinalla. Tästä ei ole takeita, mutta todennäköisyydet ovat puolellasi, jos tiedät mitä teet. Ellet tiedä, sanon sen vielä uudestaan, sijoita indeksirahastoihin. Joidenkin ihmisten kyvyt ovat joka tapauksessa paremmat kuin toisten. Olipa kyse sitten matemaattisesta loogisuudesta (osaat arvioida osakkeelle järkevän ostotason systemaattisesti uudestaan ja uudestaan hyödyntämällä aina kaiken uuden informaation), psykologisesta pelonhallinnasta (et myy paniikissa kurssin laskiessa, vaan ostat lisää etukäteen suunnitellun osto-ohjelman mukaisesti) tai jostain muusta hyvän sijoittajan perusominaisuudesta. Osakemarkkinalta siis löytyy sijoittajia, jotka ovat parempia kuin toiset. Vaikka tämä on intuitiivisestikin helppo ymmärtää, on meillä olemassa todisteena suuri joukko nimiä, jotka ovat kyenneet omilla taidoillaan pitkäkestoiseen menestykseen osakemarkkinalla. Warren Buffettin tuntevat kaikki, mutta hänen vanavedestä löytyvät Mario Gabelli, Glenn Greenberg, Robert H. Heilbrunn, Seth Klarman, Michael Price ja Paul D. Sonkin vain muutaman korkealle arvostamani sijoittajan mainitakseni. Kaikkia näitä hieman toisistaan poikkeavan strategian omaavia sijoittajia, jotka ovat ilman onnen kantamoista onnistuneet luomaan valtavan omaisuuden, yhdistää samanlainen suhtautuminen sijoittamisen aikahorisonttiin. Kuten sanottu, menestys on tullut hieman erilaisilla strategioilla, mutta niitä kaikkia on yhdistänyt pitkäjänteisyys.

Mitä tämä pitkäjänteisyys tarkoittaa käytännössä? Millainen on pitkäjänteinen sijoittaja? Kaikilla todella menestyneillä pitkäjänteisillä sijoittajilla on samanlainen johdonmukainen lähestymistapa, mikä erottaa heidät keskivertosijoittajasta. Tässä pitkäjänteisessä lähestymistavassa on muutama keskeinen elementti, jotka kaikki ilmentävät omalla tavallaan pitkän aikavälin ajattelua:

1. Fokus pitkäjänteisessä prosessissa, ei lyhyen aikavälin tuloksissa

2. Järjestelmällinen suotuisten todennäköisyyksien etsintä

3. Vastavirtaan kulkeminen

Pitkäjänteinen menestyminen ympäristössä, jossa todennäköisyyksien arvioimisella on keskeinen rooli, vaatii prosessimaista, systemaattista ja kurinalaista lähestymistapaa. Systemaattisuus ja kurinalaisuus eivät tarkoita joustamattomuutta. Parhaat sijoittajat ovat aina havainneet olosuhteiden muutokset ja osanneet sopeutua niihin. Pointti on se, että menestyneimmät sijoittajat ovat käyttäneet kaiken energiansa ylivoimaisen sijoitusprosessin luomiseen ja ymmärtäneet, että ylivoimaiset tulokset ovat seurausta tästä. Kun keskittyy oikeisiin asioihin (prosessiin), tulokset seuraavat automaattisesti perässä. Ympäristössä, jossa sattumalla on sijansa, hyvä päätös voi johtaa huonoon lopputulokseen ja päinvastoin. Tästä huolimatta voitot syntyvät tekemällä todennäköisyyksien valossa oikeita päätöksiä kerta toisensa jälkeen oman strategian mukaisesti. Vaikka markkinoille kantautunut uusi informaatio muuttaisi jonkin sijoituksesi huonoksi, olet tehnyt oikean päätöksen, jos ostohetken tiedoilla osake oli tuotto-odotuksen ja todennäköisyyksien valossa houkutteleva. Sattuma vain tällä kertaa pilasi hyvän sijoituscasen. Mutta kun toistat saman prosessin uudestaan ja uudestaan, sattuman vaikutus alkaa vähentyä. Älä siis muuta strategiaasi ja prosessiasi yksittäisten sattumasta johtuvien epäonnistumisten takia tai siksi, että muut ovat eri mieltä. Vain silloin, jos koko strategiasi on fundamentaalisesti pielessä, se on syytä korvata järkevämmällä vaihtoehdolla.

Alla oleva yksinkertainen prosessia ja lopputuloksia kuvaava matriisi esittää hyvin sen miten sattuma vaikuttaa tuloksiin lyhyellä aikavälillä. Yksittäisen päätöksen lopputulosta ei voi ennustaa, koska sijoittajalla voi olla joko hyvää tai huonoa tuuria. Vasta pitkällä aikavälillä sijoittaja saa sen minkä päätöstensä laadun perusteella ansaitsee.

[[{"fid":"1117","view_mode":"default","type":"media","attributes":{"height":"84","width":"555","class":"media-element file-default"}}]]

Taulukko 2. Prosessi ja lopputulos -matriisi.

Lyhyen aikavälin tulosten seuraaminen ja analysointi prosessin sijaan voi johtaa katastrofiin pidemmässä juoksussa. Sijoittamisessa, jossa tuurilla voi seilata vähän pidempäänkin, pelkillä tuloksilla mitattu menestys voi sokaista. Sijoittaja saattaa hyvien tulosten johdosta alkaa luottaa kykyihinsä liikaa ja lisätä riskinottoa. Jos menestys ei ole johtunut hyvästä prosessista, epäonnistuminen on vain ajan kysymys ja kasvaneet riskit pitävät huolen siitä, ettei tarinan loppu ole kaunista katseltavaa.

Pokeriammattilainen David Sklansky on todennut: ”Joka kerta kun teet hyvän vedon, jossa todennäköisyydet ovat puolellasi, olet ansainnut jotain riippumatta siitä voitatko vai häviätkö vedon. Samalla tavalla, aina kun teet huonon vedon, jossa todennäköisyydet ovat sinua vastaan, olet hävinnyt jotakin riippumatta siitä voitatko vai häviätkö vedon.”

Sklansky tuo kommentillaan esille kurinalaisuuden ja systemaattisuuden tärkeyden korostamalla, että olet hävinnyt jotain voittoisillakin vedoilla, jos olet pelannut todennäköisyyksiä vastaan (huono prosessi). Tämä äärimmäisen tärkeä ohje pitää meidät vahvasti kiinni prosessissa eikä jätä tunteille sijaa. Sklanskykin siis vihjaa, että on jopa vaarallista juhlia onnistumisia, jos ne ovat tulleet huonojen päätösten kautta.

Osakemarkkinalla sijoittajalla on joka hetki lukuisa määrä vaihtoehtoja tarjolla. Osakkeiden hinnat muuttuvat jatkuvasti, mutta myös yritysten liiketoiminnan suorituskyky vaihtelee. Osa yrityksistä alkaa menestyä entistä paremmin, toisten kasvu ja kannattavuus heikkenevät. Toimialasta ja yrityksestä riippuen muutokset voivat olla nopeita tai hitaita. Joka tapauksessa sijoittajan toimintaympäristön muutokset tuovat koko ajan uusia mahdollisuuksia, joihin tarttua. Valitettavasti vain harvoihin mahdollisuuksiin kannattaa panostaa. Matemaattisesti ilmaistuna osakkeiden tuottomahdollisuuksien todennäköisyyksien painotettuna keskiarvona laskettava tuotto-odotus on suurimman osan ajasta ja useimpien osakkeiden kohdalla aivan liian huono, jotta erinomaisista (keskimääräistä paremmista) tuotoista voisi edes haaveilla. Avain menestykseen piileekin siinä, että sijoittaja etsii järjestelmällisesti osakkeita, joissa ”kertoimet” ovat kohdallaan. Koska näitä tilanteita syntyy harvoin ja usein täysin yllättäen, sijoittajan on syytä olla jatkuvasti varautunut riittävän suurella käteiskassalla. Sijoittajan on myös uskallettava toimia aggressiivisesti silloin, kun paikka aukeaa.

Kuinka osakemarkkinoilta voi löytää tilanteita, joissa todennäköisyydet ovat puolellasi? Sijoittajan tulee tunnistaa tilanteet, joissa osakkeisiin kohdistuvat nykyiset odotukset poikkeavat hyvin suurella varmuudella tulevista odotuksista. Vaikka osake olisi nykyisessä ympäristössä aivan oikein hinnoiteltu, se voi olla erinomainen sijoituskohde, jos nykyolosuhteita voidaan hyvin suurella todennäköisyydellä pitää epänormaaleina. Eikä tässä ole nyt kyse taloussuhdanteiden arvailusta, vaan rakenteellisten talouden fundamenttien ja yrityskohtaisten tekijöiden perusteella tehtävästä analyysista. Jos yrityksen tulos on väliaikaisesti laskenut esimerkiksi suhdanteen heikennyttyä ja samaan aikaan osakkeen arvostus on pudonnut markkinoiden riskipreemion kohoamisen takia, todennäköisyydet hyvälle sijoitukselle ovat erityisen otolliset. Analyytikoilla ja markkinoilla on taipumus asettaa yritysten tulosodotukset aina hyvin lähelle nykyistä tulostasoa. Jos nykyinen tulos on tehty heikossa suhdanteessa, se ”normalisoituu” talousympäristön palautuessa suotuisammaksi ja myös ennusteita nostetaan ylöspäin. Samalla markkinat alkavat hinnoitella osaketta korkeammilla arvostuskertoimilla riskipreemion alenemisen myötä. Näin ollen sijoittaja hyötyy sekä tuloksen että arvostuskertoimen kohoamisen kautta.

Tämän pelin nimi on ”kontraaminen” eli vastavirtaan sijoittaminen. Tämä ei välttämättä tarkoita, että sijoittaisit aina yleistä mielipidettä vastaan. Kyse on siitä, että muodostat omat mielipiteesi muista välittämättä. Jos satut olemaan samaa mieltä muiden kanssa, hyvä niin. Silloin voit ostaa osaketta, jota muutkin ostavat. Kontraaminen kuulostaa helpolta teoriassa, mutta käytännössä tilanne on usein toinen. Kun juuri ostamasi osakkeen kurssi puolittuu muutamassa kuukaudessa ja ostat lisää, kun saa halvalla, ja kurssi puolittuu uudestaan, voin omakohtaisella kokemuksella kertoa, ettei oman näkemyksen pitäminen ole ollut helppoa. Mutta se on kannattanut.

Volatiliteetti eli markkinoiden heilunta on vastavirtasijoittajan paras ystävä. En tarkoita tällä sitä, että sijoittajan tulisi ajoittaa markkinaa eli säädellä sijoitusastettaan (kuinka suuri osa salkusta on käteisenä) osakekurssien, korkotason tai suhdanteen lyhyen aikavälin ennusteisiin perustuen. Näiden asioiden ennustaminen on mahdotonta, sillä niitä ohjaavat tunteet. Itse asiassa pahinta mitä sijoittajalle voi tapahtua on se, että hän sattumalta ajoittaa kurssikäänteen oikein. Kerran oikeaan osunut sijoittaja yrittää samaa temppua uudestaan ja uudestaan, kunnes hyvä tuuri lopulta kääntyy. Mutta onneksi on olemassa parempi tapa. Sen sijaan, että yrittäisit ajoittaa markkinaa ja arvailla osakekurssien tulevaa kehitystä, suosittelen keskittymään yksittäisten osakkeiden analyysiin ja arvonmääritykseen. Jos osake analyysisi perusteella tarjoaa sen hetken hinnalla tavoittelemasi tuoton (mieluiten suurella todennäköisyydellä), ostaminen on aina järkevää, olipa markkinan tai kyseisen osakkeen tuleva suunta mikä tahansa.

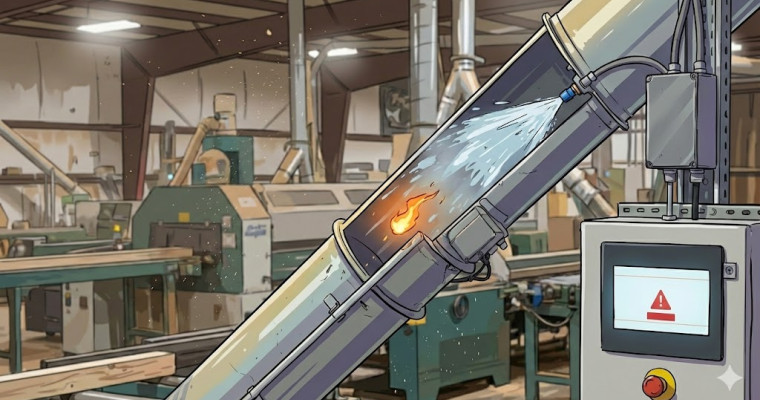

Ostin Nokian Renkaita kolmeen otteeseen vuonna 2014. Osto-ohjelmani on hyvä esimerkki todennäköisyyksien valossa erinomaisesta sijoitusmahdollisuudesta. Ostojeni aikana niin osakekohtainen tulos (EPS) kuin P/E-lukukin olivat ”normaalitasoa” selvästi matalammalla. EPS:iä painoivat suhdanteesta johtuvat vaikeudet Venäjällä ja P/E-lukua Venäjä-riskien kohoaminen. Vuoden 2013 toteutunut EPS oli ollut vaatimaton 1,38 EUR ja vaikka kuluvan vuoden ennuste (eli tuolloin vuodelle 2014) oli tätä parempi, oli se kaukana yhtiön todellisesta potentiaalista (2014 konsensusennuste heinäkuussa ensimmäisen ostoni aikaan 2,02 EUR). Vuoden 2013 surkeallakin tuloksella P/E-luku oli vain 14,6 ja 2014 ennusteella ainoastaan 12,8. Elokuussa osto-ohjelmani toisen vaiheen aikaan analyytikot olivat laskeneet 2014 EPS-ennustettaan, mikä oli enää 1,84 EUR, jolla P/E-luvuksi muodostui ostohinnalla 12,5. Pääsin ostamaan osaketta vielä kolmannenkin kerran joulukuussa, kun osakekurssi putosi vain 20 EUR:oon konsensusennusteiden ja P/E-luvun edelleen laskiessa. EPS-ennuste oli enää 1,64 EUR ja P/E-luku 12,2.

Nokian Renkaiden yhtiökohtainen laatu huomioiden kyse oli klassisesta ”kontraajan” sijoituscasesta, sillä oli hyvin todennäköistä, että tulos nousisi ja P/E-arvostus kohoaisi toimintaympäristön haasteiden edes hieman helpottaessa. Kun sekä tulosennuste että P/E-luku laskivat laatuyhtiöstä itsestään riippumattomien tekijöiden johdosta, ”kertoimet” hyvälle sijoitukselle olivat enemmän kuin kohdillaan. Lyhytjänteiset sijoittajat toimivat toisin, mutta en välittänyt tästä, vaan suoritin osto-ohjelmani kurinalaisesti loppuun asti. Tilanne ei vieläkään ole Venäjällä täysin ”normaali”, mutta Nokian Renkaat takoi viime vuodelta mukiin menevän 1,80 EUR osakekohtaisen tuloksen, mikä on myös lähellä kuluvan vuoden (2016) konsensusennustetta (1,78 EUR). Samalla riskit ovat hieman hälventyneet ja kuluvan vuoden EPS-ennusteella P/E-luku on nyt 18,1. Tuloksen ja arvostuksen kohoamisen myötä osakekurssi on noussut 20 EUR:osta yli 32 EUR:on.

[[{"fid":"1115","view_mode":"default","type":"media","attributes":{"height":"439","width":"625","class":"media-element file-default"}}]]

Kuva 1. Nokian Renkaiden osakekurssin, P/E-luvun ja EPS-ennusteen kehitys sekä osakkeen osto-ohjelmani eteneminen.

Kaikki nämä laskelmat on totta kai helppo esittää jälkeenpäin. Kun ostin osaketta, minulla ei ollut täyttä varmuutta siitä, että tulos kohoaisi ja riskit pienenisivät. Mutta koska olin analysoinut yhtiön huolellisesti ja tunnistin ettei yhtiö itsessään ollut heikentynyt (vaan syy oli makrotaloudessa), pidin tuloksen ja riskien normalisoitumista hyvin todennäköisenä. Sattuma olisi voinut puuttua peliin ja tilanne olisi voinut muuttua entistä heikommaksi, mutta ostopäätökseni olisi ollut tästä huolimatta oikea sen hetken informaation valossa. Vastaavanlaisten tilanteiden esiintyessä uudestaan on siis aina toimittava samalla tavalla. Yksittäiset sijoituscaset voivat epäonnistua silloin tällöin, mutta pitkällä aikavälillä todennäköisyydet ovat sijoittajan puolella ja suurin osa caseista onnistuu.

Yhteenveto

Jos sijoittaja ei tyydy keskimääräiseen osakemarkkinatuottoon indeksirahastoihin sijoittamalla, vaan haluaa saavuttaa paremman tuoton, hänellä täytyy olla jonkinlainen etu muihin nähden. Nykymaailmassa, jossa uusi informaatio on salamannopeasti kaikkien saatavilla ja erilaiset analyysityökalut murskaavat numeroita alhaisin kustannuksin, erottuminen on vaikeampaa kuin ennen. Puhtaaseen informaatioetuun liittyviä ”ilmaisia lounaita” on hyvin vähän tarjolla. Yhdessä asiassa maailma on kuitenkin muuttunut niin, että tietyntyyppisen asenteen ja lähestymistavan omaava sijoittaja voi hyötyä. Viimeisten vuosikymmenien aikana maailma on kehittynyt hyvin lyhytjänteiseksi. Erityisen lyhytnäköistä toiminta on sijoitus- ja yritysmaailmassa eikä tämä ei ole mikään ihme, kun huomioidaan syyt kehityksen taustalla. Johdon kannustimet, varainhoitopalveluiden kasvu, ihmisten luontaiset taipumukset, informaation määrä ja yhteiskunnan kehitysvauhti ovat kaikki omalta osaltaan vaikuttaneet lyhytjänteisyyden lisääntymiseen.

Lyhytjänteisyys on vaarallista, koska se maksaa paljon. Sijoittajalle se maksaa suoraan kaupankäyntikustannuksina ja veroina, mutta myös vaihtoehtoiskustannuksena eli menetettyinä tuottoina, jotka olisi mahdollista saavuttaa toisenlaisella asenteella. Sijoittajalle, joka päättää toimia pitkäjänteisemmin, tarjoutuu mahdollisuus aika-arbitraasin hyödyntämiseen. Pitkäjänteisessä lähestymistavassa olennaisinta on keskittyminen sijoitusprosessiin lopputulosten sijaan. Yksittäinen sijoitus voi epäonnistua, vaikka ostohetkellä sijoituspäätös olisi aivan oikea. Mutta tällöin on kyse sattumasta. Tekemällä oikeita päätöksiä uudestaan ja uudestaan oman prosessin mukaisesti myös tulokset seuraavat automaattisesti perässä. Tämä kuitenkin vaatii pitkän sijoitushorisontin, jotta sattuman vaikutus eliminoituu pois.

Pitkäjänteinen lähestymistapa vaatii järjestelmällistä suotuisten sijoituscasejen etsintää ja sijoitusten toteuttamista kurinalaisesti. Todennäköisyyksien valossa paras ostotilaisuus syntyy silloin, kun yrityksen tulosennusteet ja arvostustaso laskevat samanaikaisesti yrityksestä itsestään riippumattomien makrotaloudellisten tekijöiden seurauksena. Näissä tilanteissa sijoittajan on uskallettava toimia vastavirtaan ja ostettava osaketta muiden myydessä. Kun toimintaympäristö taas joskus ”normalisoituu”, osakekurssi nousee sekä tuloskasvun että arvostuksen kohoamisen johdosta ja sijoittajan pitkäjänteisyys palkitaan.

R.W.

Keskustele Random Walkerin kolumnista keskustelufoorumillamme

________

1. John Bogle, “The Mutual Fund Industry 60 Years Later: For Better or Worse?”, Financial Analysts Journal, 2005.

2. John Bogle, “The Mutual Fund Industry Today: Conflicts, Conflicts, Everywhere”, United States Securities And Exchange Commission Asset Management Unit Presentation, 2015.

________

Mitä sijoitushistorian menestyneimmät gurut ostaisivat tänään Helsingin pörssistä? Laatuguru-uutuuskirja esittelee laatuyhtiöstrategian kantavat periaatteet ja tuo ne nykyhetkeen.