Halloween-strategiaksi (tai Halloween-efektiksi) kutsutaan sijoitusstrategiaa, jonka teorian mukaan osakkeet tuottavat paremmin lokakuun 31. päivän (Halloween/pyhäinpäivä) ja toukokuun 1. päivän välillä kuin “kesäkuukausina” toukokuusta lokakuuhun. Strategian mukaan sijoittajan olisi tuottosinta ajoittaa osakeostot lokakuun jälkeiselle ajalle aina huhtikuuhun asti ja sijoittaa muihin instrumentteihin, tai olla käteisenä, kesäkuukausina. Halloween-strategian läheisenä anomaliapartnerina on “Sell in May and go away”-strategia, jossa myydään kaikki osakkeet toukokuussa ja poistutaan sijoitusmarkkinoilta kokonaan kesälomien ajaksi. Halloween-strategiassa sijoittajalla on salkku pullollaan osakkeita puoli vuotta ja toinen puolikas ollaan pois markkinoilta, tai ainakin osakkeista. Teoriassa tällöin sijoittaja saisi noukittua kalenterivuoden parhaat tuotot vain puolivuotisella sijoitusriskillä ja työmäärällä. “Osta ja pidä”-strategiassa sijoittaja pitää osakkeet salkussaan heikompinakin kuukausina.

Taustaa

Halloween-strategia on osakemarkkinoiden anomalia, joka voidaan ajoittaa aina 1930-luvulle asti. Tarinan mukaan osakemarkkoiden hylkääminen toukokuussa on perua Isosta-Britanniasta, jossa ylemmät luokat lähtivät Lontoosta maaseudulle toukokuussa keskittymättä sijoittamiseen lainkaan. Tätänykyä pankkiirit, analyytikot ja treiderit niinikään lähtevät metropolien kiireestä rannoille tai muualle kesälomille lataamaan akkujaan syksyä varten.

Halloween-strategiassa on perää ja joidenkin mielestä se toimii nykyään paremmin kuin koskaan aiemmin. Historialliset tuotot osoittavat Halloween-strategian pääasiassa toimivaksi viimeisen 50 vuoden ajalta - marraskuun ja huhtikuun väliset kuukauden ovat tarjonneet sijoittajille parempia tuottoja kuin vuoden muut kuukaudet. Tutkimukset osoittavat “Sell in May”-strategialla voittavan markkinatuoton 80% ajasta kun sijoitusaika on viisi vuotta, ja yli 90% todennäköisyyden keskimääräisen osakemarkkinatuoton voittavalle strategialle kymmenen vuoden sijoitushorisontilla.

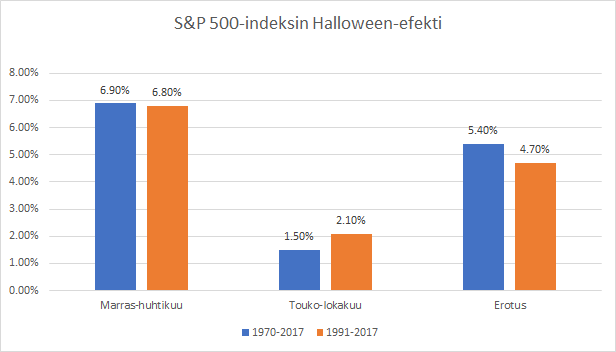

Allaolevat kuvaajat osoittavat Halloween-efektin vuosilta 1970-2017 ja 1991-2017 eri indeksejä tutkittaessa. Ensimmäisen kuvaajan mukaan S&P 500-indeksin tuotto on selkeästi korkeampi marras-huhtikuun välisenä aikana kuin toukokuusta lokakuuhun.

Lähde: Bloomberg

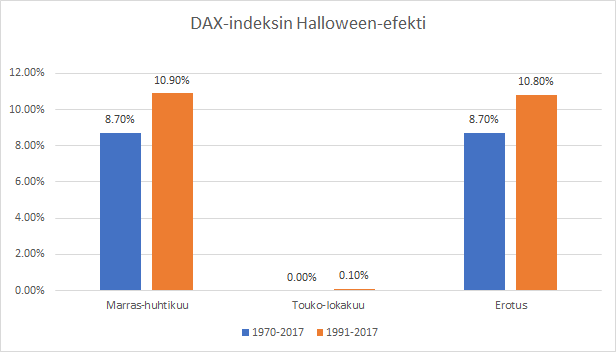

Saksan DAX-indeksiä tutkittaessa havaitaan että lähestulkoon kaikki markkinatuotot ovat ajoittuneet marras- ja huhtikuun välille.

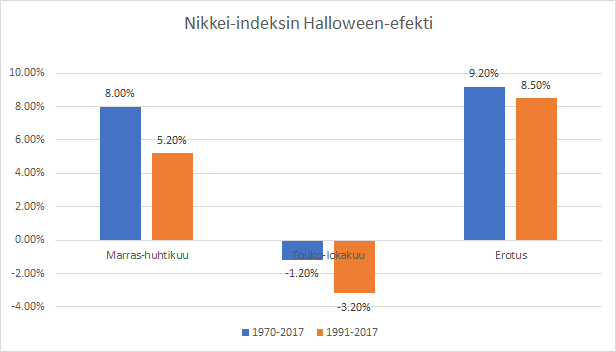

Japanin Nikkei-indeksissä meno on ollut vieläkin hurjempaa, sillä kaukoidässä tuotot ovat kesäkuukausina olleet pakkasilla.

Mikä aiheuttaa Halloween-efektin?

Monet osakemarkkinoilla toimivat osapuolet uskovat sijoitusalan ammattilaisten kesälomilla olevan vaikutusta osakemarkkinoiden likviditeettiin. Myös sijoittajien riskin välttely kesäkuukausina saattaa ainakin osittain johtua markkinoiden kausittaisesta heikommasta historiallisesta tuotosta. Kesälomiaan sijoitusmarkkinoilta pimennossa viettävät alan ammattilaiset palaavat sorvin ääreen täydellä voimalla lomien loppuessa, täten laumakäyttätyminen voi vaikuttaa korkeampiin tuottoihin yksinkertaisesti korkeammasta kaupankäyntiaktiivisuudesta johtuen.

Myös muilla tekijöillä kuten politiikalla, kuplien puhkeamisilla ja keskuspankkien toimilla on vaikutusta tuottoihin, eikä mikään näistä ole riippuvainen tietystä kuukaudesta tai ajanjaksosta. Yhtenä selityksenä osakkeiden vuodenvaihteen ympärille aiheutuvalle nousulle voi olla sijoittajien optimismi tulevaisuudesta, erityisesti seuraavan vuoden tuotto-odotuksista. Ihmismielellä on taipumus olla liian optimistinen, varsinkin omasta henkilökohtaisesta taloudellisesta tulevaisuudesta. Tämä “optimismisykli” (Doeswjik, 2005) taittuu kun alkuvuodesta sijoittajien täytyy alentaa odotuksiaan vuoden potentiaalisista tuotoista. Doeswjik osoittaa myös sijoitusanalyytikoiden tulosodotusten seuraavan tätä kaavaa.

Halloween-strategian skeptikoista ei ole pulaa. Kuten millä tahansa markkina-anomalialla, Halloween-efektillä on paljon mielipiteitä sekä puolesta että vastaan. Halloween-efektistä kiinnostavan tekee positiivisten empiiristen tutkimusten mukanaan tuoma mysteeri. Se saa huomiota todistettavasti korkeiden tuottoprosenttiensa ansiosta ja sitä on vaikea todistaa vääräksi.

Voiko kausittainen osakekauppa olla todellinen strategia?

“Sell in May and go away”-strategia on pääasiassa tekniseen analyysiin perustuvien treidereiden käyttämä strategia. Treiderit vaihtavat osakkeensa käteiseksi tai siirtävät sen muihin omaisuusluokkiin kuudeksi kuukaudeksi. Erottavana tekijänä tässä on treidereiden olevan nimenomaan treidereitä, eikä pidempää näkemystä ottavia sijoittajia, jotka perustavat päätöksensä yhtiön kassavirtaan ja fundamentteihin.

Halloween-strategia on ajoitukseen perustuva strategia; monet yksityiset sijoittajat eivät kykene toteuttamaan ajoitukseen perustuvaa strategiaa. Todellisuudessa tuotot voivat olla korkeita (tai matalia) minä tahansa kuukautena tai ajanjaksona, ja jos et täsmällisesti tiedä milloin tämä tapahtuu ovat ajoitukseen perustuvat strategiat enemmän tuurikauppaa kuin taitoa.

Kun sijoittaja pohtii sijoituksiensa kohteita ja ajoitusta, on tärkeintä pitää mielessä tuottavan sijoittamisen perusteet; keskity yhtiön fundamentteihin ja pysy valppaana markkinoilla riippumatta kuukaudesta, ajanjaksosta tai kesälomista. Tämä ei kuitenkaan estä pohtimasta markkinoiden erikoisuuksia ja niiden sisältämiä mysteerisiä psykologisia tekijöitä.