Opportunity comes to the prepared mind. -Charlie Munger

Jokaisella sijoittajalla on sijoitusfilosofia, johon hän uskoo. Itse uskon siihen, että sijoittamisesta suuri osa on pohjatyön tekemistä ja odottamista. Osana tätä pohjatyötä olen luonut seurantalistaa itselleni jollain tapaa ymmärrettävistä ja kiinnostavista yhtiöistä. Uskon pienten yhtiöiden olevan keskimäärin epätehokkaammin hinnoiteltuja, kuin suurten yhtiöiden, joten keskityn pääasiassa niihin.

Aallon Group on tylsä yhtiö, jolta voi mielestäni odottaa indeksimäistä tuotto-odotusta vähän heikommassakin skenaariossa, jos vaan jaksaa istua käsiensä päällä.

Lyhyt yhtiöesittely

Aallon Group on tilitoimisto, jonka koko liikevaihto tulee Suomesta. Tilitoimistoliiketoiminta on tylsää, ennustettavaa ja yleensä aika kannattavaa. Asiakkaiden tarve tilitoimistopalveluille tulee laista säädeltynä, ja tilitoimistomarkkinan koko kasvaakin sen johdosta kutakuinkin talouden kanssa linjassa. Suomessa on muutama Aallon Groupia isompi tilitoimisto, jokunen kutakuinkin saman kokoinen, ja tuhansia merkittävästi pienempiä toimistoja tai yhden henkilön operaatioita. Ala on konsolidoitunut jonkin verran vuosien saatossa ja Aallon on ollut mukana konsolidoimassa.

Aallonin (miten tämä sana taipuu?) kasvu ja idea on perustunut pitkälti pienempien toimistojen ostamiseen halvoilla kertoimilla. Toimistot on sen jälkeen integroitu osaksi Aallon Groupia. Tehoja on kenties pyritty saamaan irti lisää, mutta ennen kaikkea kerroinarbitraasi on toiminut hyvin. Eli ostetun kohteen liikevaihto on arvostettu korkeammalle Aallonin sisällä, kuin mitä he itse siitä maksavat. Tätä samaa tekee muutama muukin Suomessa, ehkä Talenom etunenässä. Talenomin kokoluokka alkaa kuitenkin olemaan sen verran suuri, ettei se ehkä suoraan kilpaile täysin samoista kohteista kuin Aallon. Aallon alkaa kuitenkin itsekin olemaan sen verran kookas, että sille houkuttelevat ostokohteet haluaisi ostaa kenties joku muukin.

Aallon Groupilla ei käytännössä ole omaa ohjelmistoa, jolla kirjanpitäjien työtä ja asiakkaiden tarpeita voitaisiin hoitaa ja tehostaa, vaan se ostaa ne palveluna muualta. Yhtiö on kehittänyt Aallon Portin, josta nähdäkseni lähinnä asiakkaat hyötyvät, mutta vielä en ole ihan varma miten paljon näyttöjä tämän tehosta on. Talenomin merkittävästi korkeampi kannattavuuspotentiaali johtuukin mielestäni pitkälti tästä, että omasta henkilöstöstä pystytään saamaan paljon enemmän tehoja irti oman ohjelmiston myötä. Tämä on Aallon Groupille siis kilpailuhaitta. Toisaalta olen ymmärtänyt, että Aallon Groupin asiakaspalvelu ja henkilökohtaisempi lähestymistapa toimii edelleen varsin hyvin. Tilitoimiston vaihtaminen ei myöskään ole kovin mieluisaa puuhaa, eli jos asiakas kerran saadaan ostettua yrityskaupalla itselle, on sen kilpaileminen pois aika vaikeaa.

Strategia ja tavoitteet

Strategia on kolmiportainen.

- Henkilöstötyytyväisyys – olen yleensä aika allerginen tälle jokaisessa strategiassa esiintyvälle painopisteelle, mutta kun henkilöt ovat isoin ”omaisuuserä” ja asiakassuhteet vielä usein henkilöityvät jonkin verran, on tämä ihan paikallaan.

- Asiakastyytyväisyys – harvoin asiakastyytyväisyys tulee henkilöstötyytyväisyyden jälkeen, mutta tässä henkilöstötyytyväisyys voi tosiaan johtaa myös asiakastyytyväisyyteen. Pyritään keskittymään digitaalisiin ja henkilökohtaisiin asiakasta auttaviin palveluihin. Hyvä.

- Kannattava kasvu – Aallon pyrkii kasvamaan orgaanisesti ja yritysostoin. Lisäksi kerrotaan, että yritysostot pyritään tekemään osittain osakevaihtona, mikä on hyvä tapa sitouttaa henkilöstöä ja tehdä kerroinarbitraasia. Mielenkiintoista nähdä miten paljon laskeneet omat kertoimet vaikuttavat tähän tekemiseen. Ilmiselvää, että osakkeella ostamisen pitäisi vähentyä suhteessa kassalla tai velalla ostamiseen.

Strategiassa kerrotaan sijoittajille mielestäni selkeästi mihin yhtiö tulee keskittymään ja strategia vaikuttaa järkevältä. Lisää uskoa antaa se, että yhtiö on toiminut strategiansa mukaisesti myös historiassa.

Tavoitteet keskipitkälle aikavälille:

- Kasvu – tilitoimistomarkkinan keskimääräistä kasvua nopeampi orgaaninen kasvu ja yritysostot huomioiden 15-20 % vuosittainen liikevaihdon kasvu

- Kannattavuus – kasvava käyttökateprosentti

Aallon on jopa ylittänyt 2019 vuodesta eteenpäin laskettuna kovat tavoitteensa, mutta 15-20 % tästä eteenpäin on kyllä aika kovan kuuloinen tavoite ja vaatii, että ostokohteita löytyy paljon jatkossakin.

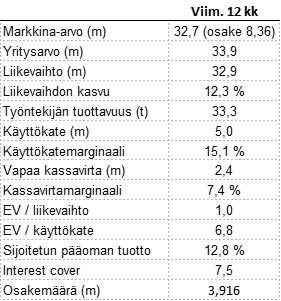

Seuraamani ajurit

Liikevaihdon kasvu ja kannattavuus – Mittaan kannattavuutta hieman tavoistani poiketen käyttökatteella. Aallon on poistellut yrityskaupoista aiheutunutta liikevaihtoa ja investoinnit itsessään ovat aika pienet, joten käyttökate menköön tällä kertaa. Kannattaa kuitenkin huomata, että ennen vuotta 2022 luvut ovat eri kirjanpitokäytännöllä. Aallon vaihtoi IFRS-käytäntöön hiljattain. Molemmat rivit kuitenkin kehittyneet ihan hienosti, vaikka kannattavuus niiasikin etenkin H2 ja on kaukana esimerkiksi Talenomin Suomessa takomista luvuista.

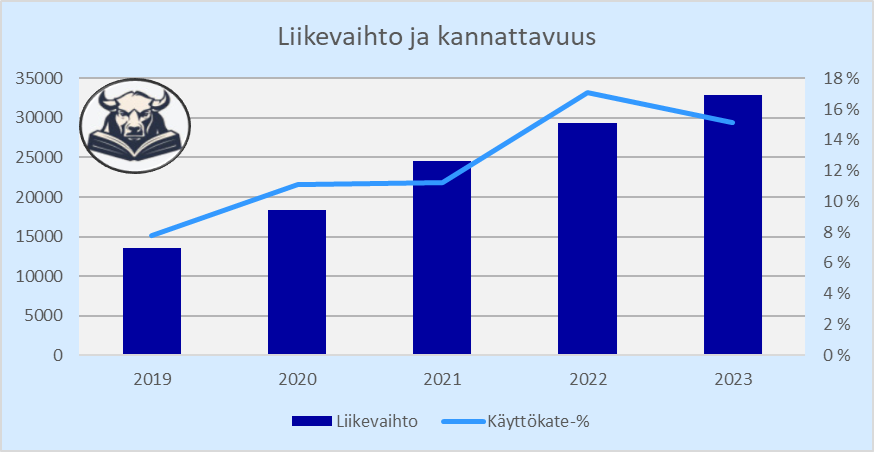

Kulurakenne – seuraan tätä melkein kaikkien yhtiöiden osalta. Henkilökulut selkeästi isoin osa kuluja, kuten arvata saattoikin. Kokonaisuutena kulurakenne on kuitenkin skaalautunut ihan hyvin, etenkin kun yhtiön ennen vuotta 2023 tekemillä liikearvopoistoilla ei ole kassavirtavaikutusta. Olisi mielenkiintoista ymmärtää miksi materiaalien ja palveluiden osuus liikevaihdosta on kasvanut vuosien saatossa ja olisiko siellä tehostettavaa.

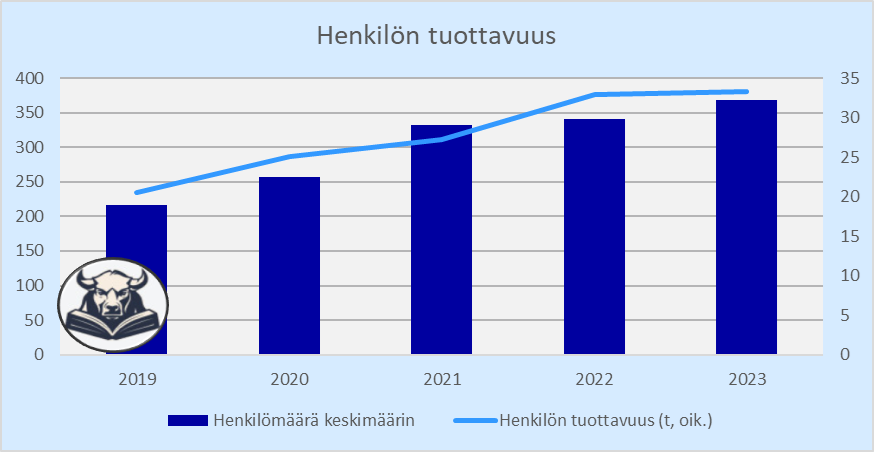

Henkilön tuottavuus – Aallon pyrkii tehostamaan ostokohteitaan, ja on siinä onnistunut minun ennakkomielikuvaani paremmin.

Seuraan lisäksi tietysti yrityskauppoja ja niiden toteutuneita kertoimia, mutta näitä tykkään enemmän seurata tapaus kerrallaan graafien sijaan.

Arvostus

Kertoimilla tarkasteltuna Aallon ei ole oikeastaan koko pörssitaipaleensa aikana ollut näin edullinen. Osake ei ole mennyt käytännössä mihinkään koko pörssitaipaleensa aikana, mutta tulos on kasvanut mukavasti. Alkaisiko arvostus nyt jo olemaan mielenkiintoinen? Voisi taas kääntää kysymyksen ympäri ja kysyä, mitä markkina tällä hetkellä hinnoittelee? Eli millaisilla oletuksilla päästään indeksimäiseen tuotto-odotukseen?

H2 käyttökatetta tehtiin vain 12 % liikevaihdosta, ja tämä on mielestäni aika heikko taso. Jos kannattavus jää H2 tasolle ja markkina suostuisi maksamaan pitkässä juoksussa kasvavasta defensiivisestä yhtiöstä vaikka 10x käyttökatteen verran, vaaditaan nähdäkseni jotain 3-4 % kasvua indeksituottoon pääsyyn, jos huomioidaan myös yrityskaupoista aiheutuva diluutio. Liikevaihdon CAGR on 25 % ja osakemäärän 2,5 %, eli noin 1/10 liikevaihdon kasvusta. Jos oletetaan, että jatkossa se on vaikka 1/5 liikevaihdosta heikentyneen oman kertoimen myötä, niin saamme varovaisen diluutio-olettaman tuotto-odotuksen osaksi. Käytännössä siis pelkällä orgaanisella kasvulla (ja nolladiluutiolla) voisi päästä vähintään indeksimäiseen tuotto-odotukseen.

Kannattavuus voisi heiketä entisestään, jos työvoiman kustannus nousee, mutta vaikea nähdä skenaariota, missä sitä ei saataisi laajasti toimialalla ajettua hintoihin pienellä viiveellä. Loppuuko osteltava markkinoilta? Ei kyllä ihan heti, koska pelkästään Suomessa on tuhansia tilitoimistoja. Eihän tämä osake tarjoa mitään ilotulitusta varmaan jatkossakaan, mutta mielestäni on aika helppo luoda varsin hyvän tuotto-odotuksen skenaarioita pitkälle aikavälille, jos vaan jaksaa odottaa. Ja aika karhuisella skenaariolla pääsee indeksituottoon.

Riskit

Kilpailu osaajista, asiakkaista ja ostokohteista on kovaa ja Aallon Groupilla saattaa olla tehokkuuden ja kannattavuuden myötä kilpailuhaitta isoimpia kilpailijoitaan vastaan. Yrityskauppavetoinen strategia on aina orgaanista riskisempi, mutta Aallonin ostokohteet ovat varsin pieniä ja integrointi on näyttänyt onnistuvan tähän asti ihan hyvin. Voisiko tekoäly luoda riskejä tilitoimistomarkkinaan? Helppo kuvitella, että voi, mutta toisaalta se on myös mahdollisuus tahoille, joilla on sellainen kokoluokka, että uusia työkaluja pystyy kehittämään ja ottamaan kokeilukäyttöön. Tekoälynäkökulmasta olisi kiva saada vaikka foorumilla keskustelua, jos joku alaa ymmärtävä jaksaisi tätä hieman yrittää avata. Lähdin kirjoittamaan tätä artikkelia ja tutustumaan yhtiöön ajatuksella, miksi tähän yhtiöön ei kannata sijoittaa. Päädyin nyt kuitenkin vähän sille kannalle, että miksei tähän yhtiöön voisi sittenkin sijoittaa.

Johto ja pääoman allokointi

Yhtiöön syventyminen on osaltani vielä varsin lyhytaikaista, joten kovin hyvin ei ole päässyt kärryille johdon kyvyistä. Ari Kelloniemen jutut ovat kuulostaneet yleisesti ihan järkeviltä, mutta Aki on Aallon Groupin ketjussa hyvin nostanut saman asian, joka itsellänikin tuli mieleen. Toimitusjohtaja on käytännössä kaikissa haastatteluissa ja kommenteissaan kertonut poikkeuksellisen paljon makronäkymiä. Menisi ihan varmasti iltapäiväekonomistista läpi keskivertovarainhoitajalla. Nyt kun tuli edellisessä raportissa lunta tupaan, kuulosti makron esiin nostaminen ärsyttävältä selittelyltä. Oma tulkintani on kuitenkin, että Ari kärsii ”man-with-a-hammer”-syndroomasta (”to a man with a hammer, every problem looks pretty much like a nail”). Ari on hyvällä tavalla ihan yhtä tylsä kuin edustamansa firmakin. Toimitusjohtaja on myös yhtiön 6. suurin omistaja yli miljoonan euron arvoisella potilla, eli häntä luulisi kyllä kiinnostavan osakkeenomistajan asiat jopa enemmän kuin työsuhteeseen liittyvien asioiden lyhyen aikavälin optimointi.

Tässä kohdassa on hyvä käydä katsomassa, miten hallitus on päättänyt johtoa palkita ja onko hallitus ja johto miten sitoutettuja yhtiön asioihin omistuksen kautta. Yllättävän usein, kun johto toimittaa vääriä asioita, ei kyse ole kyvyttömästä johdosta vaan huonoista insentiiveistä (huono hallitus). Aallonin osalta minulla ei ole varsinaisesti epäilyä, että toimitettaisiin vääriä asioita, mutta tämä on silti aina hyvä vilkaista.

” Yhtiöllä ei ole osakepohjaisia kannustinjärjestelmiä.” Kaksijakoinen fiilis. Palkita voi rahallakin ja se on omistajille mukavampaa, mutta silloin johdon tulisi sitoutua muuten. Toimitusjohtaja on isohko omistaja, eli ainakin siltä osin asia kunnossa. Toimitusjohtajaa palkitaan lyhyen tähtäimen mittareihin perustuen rahallisesti, mutta ilmeisesti yhtiö ei ole julkaissut näitä mittareita, tai en ainakaan niitä mistään löytänyt. Asia, jota voisi yhtiöltä jossain kohdassa vaikka kysyä.

Yhtiö maksaa pientä osinkoa, mutta ei ole kenellekään yllätys, että käytännössä kaikki liikenevä kaadetaan yritysostoihin. Yhtiö on rahoittanut yrityskauppoja kassavirralla, lainarahalla ja luomalla ostokohteille uusia osakkeita. Niin kauan, kun ostokohteiden hinnat pysyvät niin hyvin hanskassa kuin historiassa ja ostokohteita löytyy, on tämä myös omakin toiveeni pääoman allokoinnille. Osinkoja voisi tietysti vaihtaa omien ostoon, mutta osake on varsin epälikvidi tätä varten. Lisäksi kalastan pyhien osinkojen järvellä Helsingin pörssissä, joten olisi aika erikoista, jos siitä järvestä saisikin jotain muuta kuin mitä siellä ui (omien ostoja eikä osinkoja). Omien ostojen ja osinkojen suhteen olisi lähes kaikilla Helsingin pörssin yhtiöillä kehitettävää.

Summataan vielä omat ajatukset

- Kestävä kilpailuetu – alan pienempiä toimijoita vastaan varmaan on kilpailuetu, mutta ei ole Suomen suurin tai paras toimija. Ei siis kestävää etua minun mielestä, vaan ennemmin kilpailuhaitta, joka tulee sitä enemmän esiin mitä isommaksi kasvaa

- Strategia – hyvä ja selkeä, tavoitteet haastavat mutta tehtävissä

- Johto – ok, joskin itselleni vielä hieman tuntematon

- Tämänhetkinen tulostaso – normaalia hieman heikompi

- Velkaisuus – mielestäni matalampi kuin liiketoiminnan ennustettavuus sallisi

- Tuotto-odotus tehdyillä oletuksilla – hyvä

- Oma luotto tehtyjä oletuksia kohtaan – hyvä

Yhtiöön perehtyessäni otin pienen seurantarivin Aallon Groupin osaketta, mutta se ei ole salkussani vielä merkittävä.