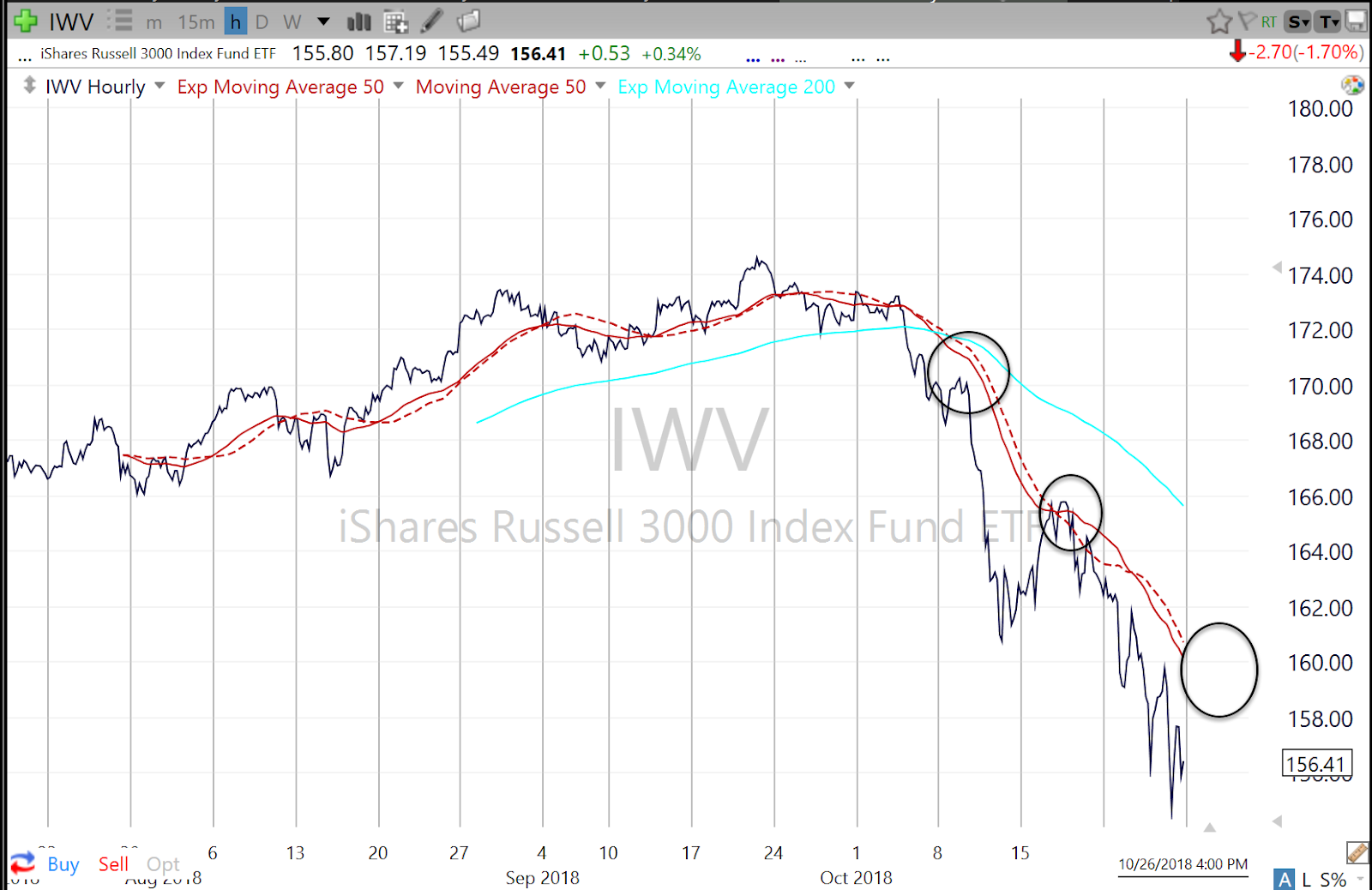

USA:n indeksien lokaali huippu oli klassisia vaaranmerkkejä vilkkuva joulukuusi. Helppo sanoa jälkikäteen, mutta näki ne merkit ennen laskun alkuakin. Se ei toki tarkoita sitä, että laskua olisi ollut helppoa ennustaa tai ajoittaa. Merkistö kuitenkin antoi viitteitä siitä, että nousu rakentui hyvin ohuen siiman varaan ja mikäli laskua syntyisi, vaikuttaisi se nopeasti useamman leveroituneen long-short - sijoittajan strategiaan. Negatiivinen divergenssi hinnan ja MACD-indikaattorin välillä sekä silmiinpistävän suuri divergenssi uusien osakkeiden huippujen lukumäärän välillä ovat osa markkinoiden terveyden heikkoa tilaa kuvastavaa mittaristoa.

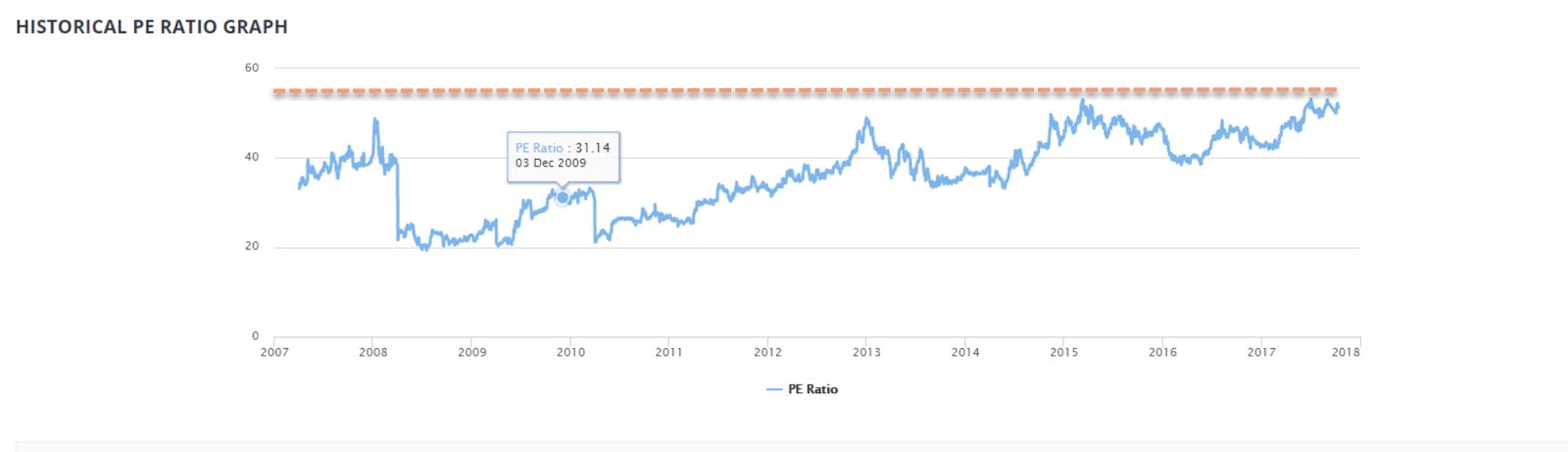

Aiemmin kirjoitin jo kuukausia heikosti pärjänneistä sektoreista, joita pidetään kuluttajien luottamusta kuvastavina, asuntotuotanto- sekä auto-osakkeet. Korkeat tulokset yhdistettynä korkeisiin P/E-lukuihin luo helposti murtuvan pohjan, mikäli tuloskuntoon tulee pienikin rytty. Oma lukunsa on jo vuoden alusta asti laskenut high yield markkina. Vanha sanonta on, että osakemarkkinat ovat optimistisemmat ja sijoittajat toiveikkaita verrattuna bondimarkkinoihin, joiden sanotaan olevan se viisaampi tai varovaisempi raha. Usein kuitenkin nähdään osakemarkkinoilta pelon sekainen pako valtion lainapapareihin ja sitä ei tällä hetkellä ainakaan ole ollut nähtävissä.

Mitä tapahtuu, jos sijoittajat kollektiivisesti päättävätkin, että aiempi hyväksytty P/E -taso 25 osakkeelle onkin liian korkea ja 20 olisi oikea? Entä, jos osakekohtainen tulos pääsisi epävarmuuden vallitessa laskemaan samanaikaisesti 10 tai 20 prosenttia? Jos esimerkkiosakkeemme osakekohtainen tulos ja oletettu tulevaisuuden tulos olisivat 10 rahaa per osake ja P/E 25, olisi osakkeen hinta 250 rahaa. Kertoimen lasku 20 tasolle leikkaisi samalla tuloskunnolla 50 osakkeen hinnasta. 20 prosentin osakekohtaisen tuloksen lasku samanaikaisesti toisi tuloksen tasolle 8 ja kertoimella 20 osakkeen hinnan tasolle 160. Tämä tarkoittaisi 36 prosentin hinnan laskua. Useimmiten kurssilaskuissa sijoittajat kuitenkin tulevat pelokkaiksi ja odottavat tulevilta vuosilta pienempiä tuloksia. Tällä tavoin on aivan perusteltua odottaa vaikka osakkeen puoliintumista eikä siinä ole mitään kovin kummallista mystiikkaa.

Laskun viikot ovat olleet luonteeltaan hyvin tyypillisiä korjausliikkeen käsikirjan mukaisia. Kova lasku ruokkii laskua ja laukaisee margin-vaateita. Laskua seuraa kovia nousupäiviä, joissa nousijoina ovat usein vahvasti lyhyeksi myydyt osakkeet. Kokematon sijoittaja päihtyy nopeista nousupäivistä eikä juopumukseltaan näe mitä markkinoilla oikeasti tapahtuu. Laskupäivien kovasti nousevat osakkeet ovat tyypillistä näkyä kun laskua on jatkunut tovin. Asian ymmärtää paremmin kun asettuu leveroituneen long-short -sijoittajan sielunmaisemaan.

Lasku tuo tuotto shorteille eli lyhyksi myydylle osalle salkkua ja sulattaa omistuksien osaa. Mikäli lainoitusta on paljon ja shortittien tuoma hyöty ei riitä kattamaan riittävällä tavalla laskevia omistuksia, tullaan helposti pisteeseen jossa lainoitusta on leikattava eli suljettava positioita. Pahinta on se, kun shortit nousevat rakentin lailla ja omistukset laskevat kovan volan päivinä. Silloin kaikki menee väärin päin ja vastaan tulee helposti marginaali-puhelu eli joko rahaa lisää tilille tai sitten positioista ulos. Shorttien kattaminen nostaa shortattujen osakkeiden hintaa entisestään ja omistusten myynti laskee. Tämä on helposti nähtävissä kovien laskujen hurjina päivinä. Mitä suurempi nousu shortatuissa osakkeissa, sen enemmän se ajaa ahtaalle toisia saman strategian salkkuja. Moni taho käyttää näitä nopeita nousuja irtautuakeen osakkeista, joita toiset ovat shortanneet ja itsellä ne ovat omistusten salkussa. Tämä kääntää osakkeet jälleen laskuun. Ennalta nähtävät tukitasot houkuttelevat stop-loss toimeksiantoja ympärilleen ja algoilla on houkutus ajaa hintaa kohti näitä. Tämä aiheuttaa nopeita laskuja ja suurta volatiliteettia.

Yleisesti tällaisten viikkojen aikanan todella moni leveroitunut sijoittajataho joutuu hankalan paikan eteen ja joutuu irtautumaan positioistaan. Tämä ruokkii markkinoiden laskua entisestään ja hermostuttaa useimpia sijoittajia. Ongelmat siirtyvät rahastoihin sekä pankkisektorille. Sijoitustuoton ruokkima kuluttajakysyntä heikkenee ja alkaa näkyä pidemmissä laskuissa yhä useamman yrityksen tuloksissa. Usean omaisuuslajin sijoittajilla toteutunut riski siirtyy omaisuulajista toiseen ja luo laajempaa levottomuutta.

Laskun pohja löytyy siinä kohden kun suuri osa sijoittajia on pessimistisiä, pelokkaimmat ovat lykänneet osakkeet myyntiin, valveutuneimmat alkavat ostaa kovemmin ja menestyneet shortit ovat saaneet tarpeeksi tuottoa ja sulkevat positioita ostamalla osakkeita.

Suomessa tilanne on siinä mielessä kimurantti, että osakemarkkinoiden lisäksi asuntomarkkinat ovat tulenarassa tilanteessa. Asuntomarkkinoiden pitkään puhutut ja monasti kintaalla viitatut vaaranpaikat alkavat näkyä vahvasti rakennusteollisuuden tuloksissa ja osakkeiden kehityksessä jo ennen kuin itse asuntomarkkinat reagoivat tilanteeseen. Rakennusteollisuuden hankaluudet heijastuvat alihankkijaketjuun ja tätä kautta työllisyyteen pidemmällä aikavälillä. Kuluttajien ja pankkien varovaisuus ovat myrkkyä suurempien hankintojen tekemiselle eli autot ja asunnot.

Suomen kannalta olisi hyvin ikävä tilanne, jos osakemarkkinat jatkavat laskua pidempään ja asuntojen hinnat alkavat pehmetä. Suomessa ei ole aikoihin nähty asuntovetoisia ongelmia ja niiden mahdollinen tuleminen osaksi arkea on erittäin raskas pala sillä ne iskevät myös niihin asunnon omistajiin, jotka eivät ole asuntoa ostaneet sijoituksena vaan kodiksi. Suomalaisten varallisuudesta suuri osa on omistusasunnossa. Mahdollinen asuntosijoittajien pelästyminen sekoittaisi helposti asuntokauppaa ja aiheuttaisi todellista haittaa laajalti. Useilla uudiskohteisiin sijoittaneilla on strategiana myydä kohde kun yhtiölainojen lyhennytvapaaosuus loppuu. Mikäli tämä sattuisi tapahtumaan muutoinkin hieman pehmeän markkinan aikaan, lisäisi se asuntomarkkinoiden tarjontaa ja johtaa helposti ikävään hintapaineeseen sekä likviditeetin heikkenemiseen.

Aurinkoa päivääsi ja rokkia alkavaan sijoitusviikkoon!

Matias

Teksti julkaistu myös osoitteessa: www.matiassavolainen.com