Olen omistanut USA:n ETF:iä Nordnetin kautta noin kahdeksan vuoden ajan. Osa näistä ETF:istä maksaa osinkonsa ulos rahastosta. Aina ennen vuoden 2019 verotusta oli verotuksessa automaattisesti rivi ("Veroista on vähennetty verovuonna ulkomaille maksettuja veroja" "Pääomatulojen veroa" XXXX € ) jossa USA:han näistä osingoista maksetut verot (15%) oli hyvitetty ja Suomeen maksettiin siis loput 15%. Ja tarkemmin nämä oli eritelty rahastoittain kohdassa "Ulkomaan pääomatulot, Hyvitysmenetelmä, Korkotulot, Ulkomaisen yhteissijoutusyrityksen osuudelle maksettu tuotto, Ulkomaille maksettu vero". Nyt 2019 alkaen verottaja tuntuu muuttaneen kantaansa ja minulta yritetään periä ensin 15% USA:han ja vielä lisäksi 30% Suomeen tai todennäköisemmin olen joutunut epäpätevien virkailijoiden hampaisiin tai en ole osannut toimittaa oikeita dokumentteja. Olen soitellut asiasta noin vuosi sitten pari puhelua verottajalle ja käynyt paikan päällä verotoimistossa toimittamassa mm. Nordnetin osinkoraportin josta selkeästi näkee että osingoista on 15% ennakkoa USA:han lähtenyt. Koitin myös viitata aiempien vuosien verotukseen jotka mielestäni ovat olleet oikein, mutta tämä ei tunnu kiinnostavan. Nyt on sitten jatkunut kirjeenvaihdolla tämä omasta mielestä yksinkertainen ja varmaan monia muitakin tällä foorummilla koskeva asia. Pääasiallinen kysymykseni lukijoille on että mikä on verohallinnon kyselemä: "Amerikan Yhdysvaltojen veroviranomaisen antaman verotuspäätöksen ja sopimuksen, johon ulkomaisen yhteissijoitusyrityksen osuudesta maksettava tuotto perustuu" ? Voiko joku antaa linkin tämmöiseen dokumenttiin/dokumentteihin? Vai onko todella niin että USA:n ETF:ien osingoista kuuluu jostain syystä maksaa nykyään yhteensä 45% (30% Suomeen ja 15% USA:han) veroa vaikka verottajakin viittaa vuoden 1991 pykäliin?

ISO KIITOS SILLE JOKA PYSTYY AUTTAMAAN!

Koitin linkata verottajalle mm. tämän Nordnetin ohjeistuksen https://www.nordnet.fi/blogi/rahaston-rekisterointimaa-yhdysvalloista-e… ja tämmöistä sopimustekstiä johon edellisessä linkissä viitataan, https://www.finlex.fi/fi/sopimukset/sopsteksti/2008/20080003 mutta eivät tunnu riittävän.

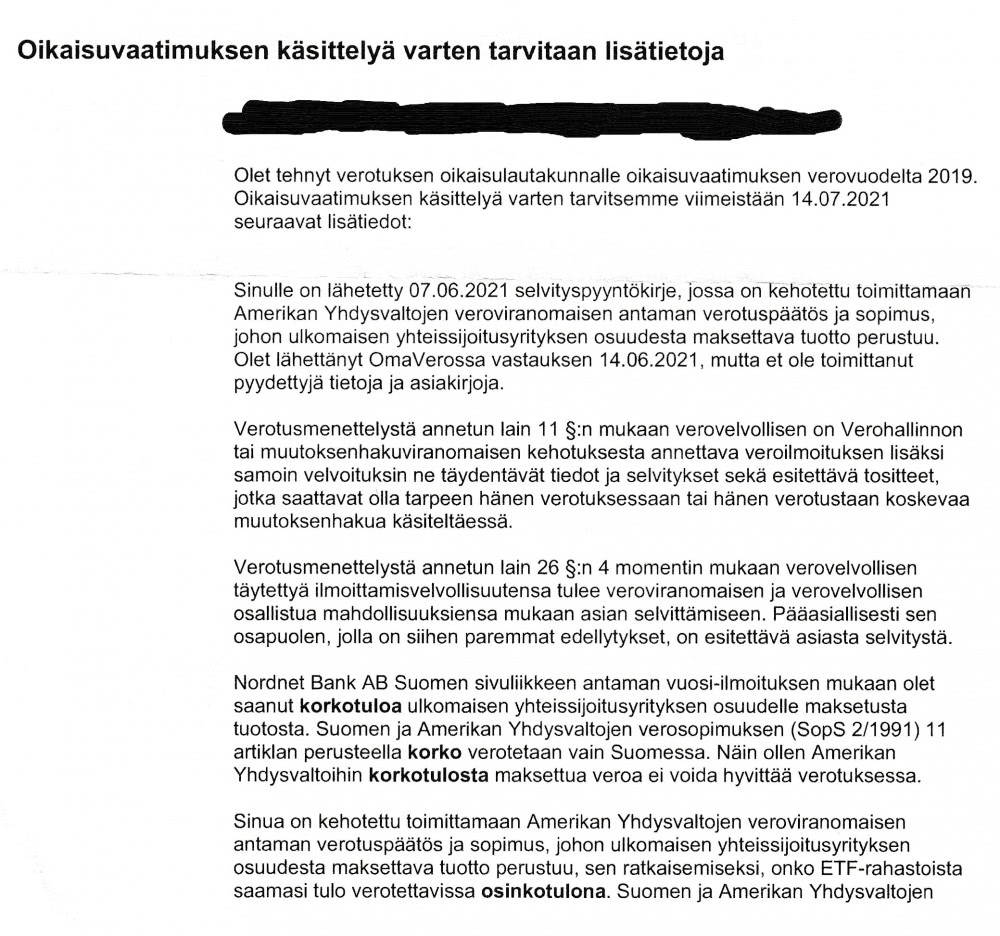

Alla tärkeimmät otteet viimeisestä kirjeestä verottajalta selkyttämään asiaa: