TS_

Viimeisimmät viestit

Eläköityneen optiospekulantin portfoliosijoitukset

14.1.2026 - 13:21

Jos suurin osa ihmisistä ja sijoittajista vaipuu pikku hiljaa tasolle, jossa lukevat vain tekoälyn tuottamaa paskaa ja taantuvat tiedonhaussaan siihen, että uskovat tekoälyn vastaukset tarkistamatta lähteitä (tämä näkyy jo nyt isosti esim. Inderesin foorumilla), niin sijoittajalle koittaa kyllä vielä makeat ajat. Odotan innolla zombiutumisen etenemistä.

Tesla Motors ja vinoutunut todennäköisyysjakauma - täydellinen shortti vai shorttaajan mahalasku?

2.1.2026 - 09:28

Teslalla taitaa olla vakavia ongelmia robotaksien kanssa. Yleensä se että Tesla ei pääse johonkin Muskin asettamaan aikatauluun ei hätkäytä, mutta tästä "turvakuskit pois vuoden 2025 loppuun mennessä" oli tullut useita kommentteja hyvin lähellä deadlinea. Kuvittelin että olisivat edes ottaneet turvakuskit pois niistä muutamasta autosta jotka Austinissa pyörii ja harjoittaneet raivokasta televalvontaa, mutta edes se ei näköjään onnistunut.

Tekoäly

17.11.2025 - 16:31

zuluzza wrote:

TS_ wrote:

Wagoneer wrote:

Tammikuun 2026 alusta lähtien, kunhan brittien jo hyväksytty "Automated Vehicle Act" tulee voimaan, kuluttaja voi Lontoossa tilata robotaksin kotiovelleen Uberin -palvelusta.

Olen seurannut aika paljon itseajavien autojen kehitystä, ja tämä uutinen kuulosti todella yllättävältä. En raivoisasta googlettamisesta huolimatta löytänyt lähdettä tälle väitteelle. Voisitko linkittää lähteen?

En ole alkuperäinen kirjoittaja, mutta etsin kanssa lisätietoa ja löysin firman nimeltä Wayve, joka vastaa kuvausta. Ilmeisesti tästä siis kyse: Wayve and Uber plan London robotaxi launch after UK speeds up autonomous vehicle rollout | TechCrunch

Myös Waymo on suunnitellut aloittavansa robotaksien tarjoamisen Lontoossa ensi vuonna: Waymo driverless taxis are coming to London in 2026 | T3

Jännä yksityiskohta että molemmat ilmeisesti käyttää Jaguar I-pace autoa :D

Joo siis pahoittelut, unohdin mainita tuon ensimmäisen esteen jonka kyllä selvitin, eli sen että firman nimi oli väärin. Mutta tuossa lähteessä eikä missään muussakaan löytämässäni puhuttu mitään siitä, että tammikuussa 2026 kuluttaja voisi tilata robotaksin Uberista Lontoossa.

Tekoäly

17.11.2025 - 10:44

Wagoneer wrote:

Tammikuun 2026 alusta lähtien, kunhan brittien jo hyväksytty "Automated Vehicle Act" tulee voimaan, kuluttaja voi Lontoossa tilata robotaksin kotiovelleen Uberin -palvelusta.

Olen seurannut aika paljon itseajavien autojen kehitystä, ja tämä uutinen kuulosti todella yllättävältä. En raivoisasta googlettamisesta huolimatta löytänyt lähdettä tälle väitteelle. Voisitko linkittää lähteen?

Tesla Motors ja vinoutunut todennäköisyysjakauma - täydellinen shortti vai shorttaajan mahalasku?

13.11.2025 - 09:45

Naganon-prinssi wrote:

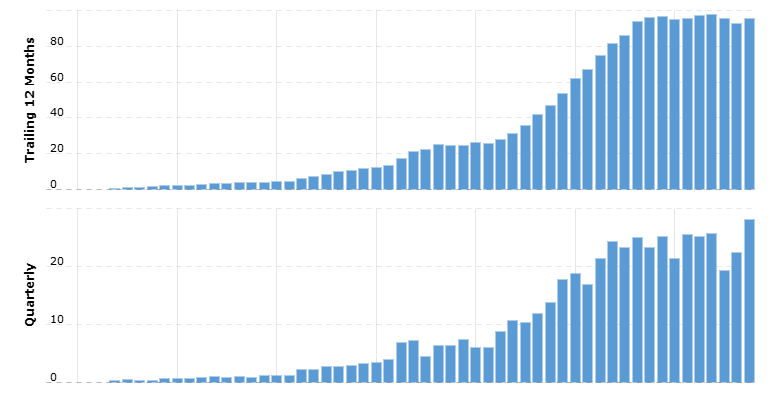

Dataa dataa.

Ehkä voisi vähän tarkentaa postauksen pointtia, että mitä hait tällä? BYD taisi mennä Teslan ohi myynneissä jo vajaa vuosi sitten, ja tämä tilanne on pysynyt siitä lähtien, mikä näkyy tässäkin kuvassa. Näkyykö tässä joku olennainen muutos?

Tesla Motors ja vinoutunut todennäköisyysjakauma - täydellinen shortti vai shorttaajan mahalasku?

7.11.2025 - 19:32

Naganon-prinssi wrote:

koira wrote:

Ihan aidolla mieleniinnolla kysyn miten määrittelet kasvun kyseisessä aikasarjassa?

Onko liikevaihto kasvanut; kyllä.

Onko vallitseva trendi positiivinen; ei. Perinteinen aikasarja-analyysi antaa enemmän painoa viimeisimmille havainnoille.

Teslan kolmannen kvartaalin liikevaihto oli ATH. Liukuvaan 12 kuukauden graafiin tämä tieto piiloutuu.

Olet varmaan tietoinen, että USAssa loppui sähköautojen hankintatuki Q3? Mitäs veikkaat, jatkuuko "kasvu" vielä Q4:llä?

Tesla Motors ja vinoutunut todennäköisyysjakauma - täydellinen shortti vai shorttaajan mahalasku?

6.11.2025 - 15:25

Naganon-prinssi wrote:

Musk tulee jättämään yhtiön, ja se tulee näkymään rumasti myös osakekurssissa.

Tämä on muuten varmasti ihan totta. Siis se että jos Musk lähtee niin kurssi tulee romahtamaan. Jos olisin Teslan osakkeenomistaja enkä voisi myydä osakkeita niin haluaisin ehdottomasti pitää Muskin yhtiössä, arvostus on niin poikkeuksellisen korkea oikeastaan verrattuna mihin tahansa. Oletan sen perustuvan isosti siihen, että sijoittavat uskovat Muskin kykyyn tehdä ihmeitä.

Se on sitten eri juttu että jättääkö Musk Teslan jos pakettia ei hyväksytä. Tuskin jättää.

Yleisimmät sijoitusstrategiat

3.11.2025 - 20:37

TL wrote:

TS_ wrote:

Jossain vaiheessa sitten todetaan, että oho, ei tullutkaan agenttifarmeja jotka hoitaa ihmisten työt muutaman ihmisen ohjauksessa, ja että tekoäly ei ollutkaan ratkaisu kaikkiin vaikeisiin liiketoimintaongelmiin. Tässä vaiheessa joko laskentakapasiteetille on keksitty kehityksen myötä uutta, hyödyllistä käyttöä (yksittäinen esimerkki: itseajavien autojen räjähdysmäinen kasvu)...

Eikö itseajava auto siis olekaan tekoälysovellus?

Kirjoitinko epäselvästi? On siis kaksi skenaariota: joko kapasiteetille keksitään käyttöä, josta esimerkkinä oli tämä itseajavien autojen räjähdysmäinen kasvu, tai sitten ei keksitä. Itseajava auto on tekoälysovellus jo nyt, mutta jos niitä on jatkossa paljon ympäri maailmaa niin vaativat laskentakapasiteettia merkittävästi enemmän kuin nykyisin.

Yleisimmät sijoitusstrategiat

3.11.2025 - 19:24

JR wrote:

Tekoälypalvelujen tarjoajilla ei ole aitoja tuloja. Yksityisille palveluita tarjoavilla tulot ovat häviäviä murto-osia laskennan kuluista, ja luotetaan siihen että kyllä tähän joskus joku rahavirta keksitään, kunhan nyt saadaan sijoittajarahalla markkinaosuutta. Ammattikäyttöön palveluita tarjoavat pystyvät velottamaan vähän enemmän, mutta eivät kuitenkaan läheskään tarpeeksi kattaakseen kulujaan.

Eli jos tätä ekosysteemiä tarkastelee kokonaisuutena, niin mitään aitoa tulopohjaa siellä ei ole, kaikki perustuu riskirahaan ja huuruisiin unelmiin.

Ehkä tilanne on vähän monimutkaisempi. Tällä hetkellä jokaisen firman strategiassa on AI ja strategiaa toteutetaan investoimalla. Käytännössä investoinnit on erilaisia AI-kokeiluja, "agenttien" rakentamista jne. Kiima syytää tähän rahaa on valtava, ja mitkään vanhanaikaiset ML-AI-caset ei kelpaa, vaan pitää olla LLM-sovellus.

LLM:llä on paljon ihan oikeita käyttökohteita jotka varmaan implementoidaan tehokkaasti ja sillä saavutetaan liiketoiminnallisia hyötyjä. Siinä sivussa joku saa varmaan myös tehtyä perinteisempiä koneoppimisjuttuja jotka varmasti hyödyttää kun niihinkin on nyt rahaa tarjolla. Sitten valtaosa noista "AI-investoinneista" menee hukkaan eikä tuota mitään.

Käytännössä kaikki nämä business caset toteutetaan jossain pilviympäristössä, pääosin AWS, Azure, GCP. Nämä käyttää pääosin NVIDIAN siruja ja jotain omaa, erityisesti Googlen TPU. Tästä kaikesta hyötyvät varmasti ja isosti NVIDIA, Amazon, Microsoft ja Google. Kaikki varmaan myydään tällä hetkellä mitä on tarjota. Sitten hyötyvät konsulttifirmat, jotka auttavat implementoimaan noita use caseja.

Jossain vaiheessa sitten todetaan, että oho, ei tullutkaan agenttifarmeja jotka hoitaa ihmisten työt muutaman ihmisen ohjauksessa, ja että tekoäly ei ollutkaan ratkaisu kaikkiin vaikeisiin liiketoimintaongelmiin. Tässä vaiheessa joko laskentakapasiteetille on keksitty kehityksen myötä uutta, hyödyllistä käyttöä (yksittäinen esimerkki: itseajavien autojen räjähdysmäinen kasvu), tai sitten kapasiteetin kysyntä alkaa pienenemään. NIVIDIA kärsii, Google saattaa olla suhteellisesti hyvässä asemassa omien, tehokkaiden prosessoreidensa takia ja siksi, että kilpailijoita putoaa pois (esim. kuluttajamarkkinoiden chattibotit haun kilpailijoina) ja Microsoftia saattaa suojata sen syvä ja monitaihoinen penetraatio yritysmaailmassa.

Itse ajattelen, että jonkinlainen AI-kupla on itsestäänselvästi päällä, mutta vaikeampi analysoida kuka siitä hyötyy ja kuka kärsii pitkällä aikavälillä.

Inission

24.10.2025 - 15:59

Inissionilta tuli negari tänään. Ensimmäinen reaktio oli, että kurssi tippui 6% miinukselle. Nyt sitten päivä on edennyt, on tullut yksi pörssitiedote siitä, että osakkeilla tehtiin isohko blokkikauppa, ja kurssi on yhtäkkiä ainakin hetekllisesti 3% kasvussa. En ymmärrä.