Tomi Haataja

Viimeisimmät viestit

Optiosijoittajan treidit&makronäkemykset

23.1.2022 - 20:40

Niin kauan kun korkomarkkina ei reagoi viime aikaiseen osakemarkkinan myllerrykseen, niin pidän nyt koettua kurssilaskua terveenä korjausliikkeenä. Toki korkokäyrät hinnoittelee lievää talouskasvun hidastumista, mutta mitään dramaattista ei ole näköpiirissä. Sen sijaan vaarana tuntuu olevan nyt kuluttajasektori, jos katsoo osakemarkkinan eri komponentteja ja miten ne performoi. Ehkä havainnollistavin esimerkki Amazon, mutta myös indeksit ja erilaiset spreadit. Jos kuluttajapuolella jenkeissä olisi todellinen tai edes näennäinen ongelma (esim. narratiivi voisi olla, että inflaatio painaa kuluttajakysyntää alas), niin se tietysti tietäisi osakemarkkinoille pitempiaikaisia ongelmia ja sen uskoisi näkyvän pian myös korkojen liikkeissä. Ehkä siis lähikuukausina markkinan voisi odottaa reagoivan korostetusti nimenomaan kuluttajadataan. En kuitenkaan vielä ala kunnon karhumarkkinaa manaamaan, vaan toistaiseksi pidän paniikkia vielä hyvänä ostopaikkana, mutta katsotaan miten tilanne kehittyy lähiviikkoina/kuukausina.

Biotech-sektorilla taas voi jo melkein sanoa veren virtaavan kadulla. Kyseessä on tällä sektorilla yksi pisimmistä ja syvimmistä karhumarkkinoista tähän mennessä. Katsomalla eri biotech-indeksejä ei välttämättä saa edes käsitystä siitä, millaista laskua small - ja midcap puolella on ollut, mutta laitetaan tähän nyt kuitenkin havainnollistavaa grafiikkaa XBI vs. S&P500:

Laskulle voi aina etsiä perusteita, tiukentunut ilmapiiri regulaation suhteen, muutaman isomman projektin epäonnistuminen, toki myös yleisesti tech-sektorin kurssilasku näkyy vielä voimakkaammin biotechissa. Ehkä voisi myös ajatella, että korkojen nostot vaikuttavat biotech -sektorilla enemmän, kun kassavirrat ovat epävarmempia ja diskontataan huomattavasti kauemmaksi, pre-kliiniseen vaiheen firmoissa jopa kymmenien vuosien päähän.

Jos inflaatio jää edes hetkeksi aikaa 2.5-4% tuntumaan, mutta nominaalikorot pysyttelevät alle 2%:ssa ja korkokäyrä flattina, niin volatiliteetin rauhoittuessa pääoma ajautuu ennenpitkää takaisin tech-sektoreille. Markkina ehkä tällä hetkellä mielummin ylihinnoittelee keskuspankkien koronnosto ja rahapolitiikan tiukentamisaikeita. Inflaatio-odotuksethan ovat nyt tasaantuneet ja jopa kääntyneet laskuun.

Kun perceptive advisorsin kaltaiset rahastot tekevät ennätystappioita ja päteviä pipelineja arvostetaan markkinoilla tällä hetkellä lähes käteisarvoon, niin silloin tekee kyllä mieli lähteä aggressiivisesti ostolaidalle. Olen pysytellyt viimevuodet pääosin aika pienellä painolla biopharma-sektorilla, mutta nyt todennäköisesti on hyvä hetki aloittaa varovasti ostamaan laadukkainta tavaraa, mitä on myyty eniten laitaan.

Ohessa pari viimeaikaista poimintaa:

Roivant – Vahva pipeline ja asymmetrinen upside koronarokote-keissistä

Enterprise valueen (2.7B USD) nähden kyseessä on erittäin aliarvostettu. Käteistilanne 2.5mrd + n. 850MUSD listattuja pörssiomistuksia. Huomioiden vahva track record ja miten laadukas portfolio firmalla on, niin Genevantin myötä tuleva erikoistilanne huomioiden valuaatiota voisi pitää nyt suorastaan halpana.

Lähiaikojen catalystit:

- Genevantin/Arbutuksen patenttikiistan eteneminen Modernan kanssa.

- Tapinarof psoriasis indikaatioon PDUFA date Q2/22 ja data readout atooppiseen ihottumaan tämän vuoden aikana. Riskiadjustoinnit approvalille 90% (psoriasis) ja 60%(atopia)

- Batoclimabin faasi 3 käynnistyminen. Kyseessä vastaavalla mekanismilla toimiva FcRn -inhibiittori kuin mikä on kyseiseen indikaatioon jo hyväksytty (Argenx, efgartigimod). Koska batoclimabin target on jo kliinisesti validoitu, niin annan hetkellä varsin optimistisen 70% riskiadjustoinnin approvalille, kun tyypillisesti neurologisissa sairauksissa se on faasi 3 vaiheessa luokkaa 50% (60% faasi 3 success rate ja 85% regulatory approval).

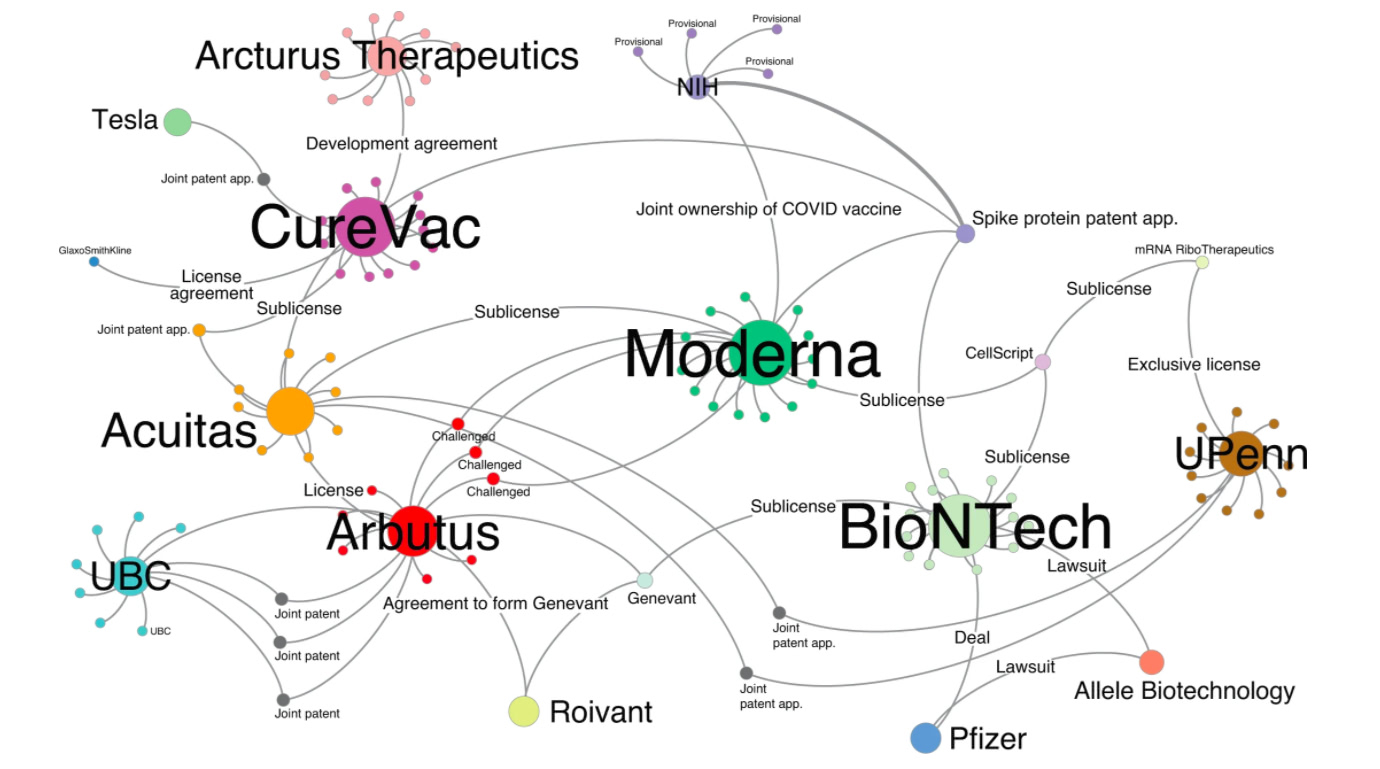

Olen jo pitempään seurannut Covid RNA-rokotteisiin liittyvää patenttikeskustelua sivusta. Alan ammattilaisten ulkopuolella aika harva on kiinnittänyt huomiota siihen, miten olennainen lipidinanopartikkeliteknologia (LNP) rokotteiden toimivuuden kannalta on. Tämän teknologian osalta patenttiasioihin voi perehtyä syvemmin esim.

- https://www.nature.com/articles/s41587-021-00912-9

- https://www.nature.com/articles/s41587-020-0674-1

Oheinen kuvio avaa tähän liittyvien patenttiasioiden monimutkaisuutta

Roivant omistaa Genevantista 76%, jolle Arbutus on lisensoinut LNP teknologiaa koskevat patentit, joita kiistan mukaan Mordernan covid-rokotteet rikkovat. Jos Arbutus / Genevant tästä selviää voittajana ulos, niin se tietäisi n. 4-4.5B USD rojaltituottoja Genevantille, josta edelleen n. 70% Roivantille. Olen tehnyt tälle skenaariolle 30% riskiajdustoinnin ja timeline 3 vuoden sisään. Luonnollisesti Genevantin laajalla LNP -patenttisalkulla on vahva arvonluontipotentiaali myös muista RNA-pohjaisista terapioista, jotka saavat yhä enemmän jalansijaa markkinoilla.

BridgeBio

Koko portfolio on jo itsessään hyvin kiinnostava, mutta ohessa nyt lähiaikojen kannalta tärkeimmät pointit:

- ATTR-kardiomyopatia-datan ja sektorin yleisen laskutrendin myötä muista indikaatioista alkaa paljastua arvoa, kun tätä on myyty ihan reippaalla kädellä (toki on se arvokin laskenut tuon ATTR:n failuren myötä, mutta ei nyt enää ihan yhtä paljon kuin osakekurssi)

- ATTR:n suhteenkaan en silti heittäisi vielä toivoa, koska oli jo ennalta oletettavaa, että kävelytestissä eron saaminen placeboon on haastavaa ja N-määrä ei riitä. Faasi 3B :n kuolleisuusdata (2023) on lopulta olennaisinta approvalin kannalta. Tässä kuitenkin oma riskiadjustointi pysyy aika maltillisena 15-20%:ssa toistaiseksi.

- Infigratinibin osalta faasi 2 dataa odotettavissa H1/2022

- Encaleret data ADH1:een ensi vuonna

- Geeniterapiaputkesta starttaamassa Orphan drug designaatiolla terapia congentiaaliseen adrenal hyperplasiaan, josta faasi 1/2 dataa jo tämän vuoden puolella.

Jo pelkästään ilman ATTR-indikaatiota peak sales edellä mainituista tulee olemaan n. 8B USD:n luokkaa. Käytännössä lasken, että nykyisellä arvostustasolla kaikki muu tulee melkein jo tähän päälle ilmaiseksi. Kyseessä siis potentiaalinen ten bagger lähivuosille.

Lisäksi nyt myös avasin varovaiset aloituspositiot Intelliaan (kehittää geenisaksiin perustuvaa geeniterapiaa) ja C4 therapeuticsiin, jonka osalta tärkein leadi on CFT7455 hematogisten maligniteettien osalta. Lisäksi Rocket pharmaceuticals, Veru ja Revolution medicines vaikuttaa kiinnostavilta kohteilta.

Hansa biopharmassa ja optomedissa ollaan edelleen pohjoismaiden osalta mukana.

Vaikka lasku on jo ollut etenkin biotech -sektorilla aika rajua, niin en silti vielä tartu ämpäriin. Jotenkin sellainen fiilis, että tämä trendi ei tästä ihan heti kuitenkaan tee käännettä ja markkina yleensäkin on nyt sellaisessa tilanteessa, että vasta lähiviikot näyttää mihin suuntaan mennään.

Optiosijoittajan treidit&makronäkemykset

12.11.2021 - 15:13

Aiempi viesti Hansasta ja muusta aiheesta: https://www.sijoitustieto.fi/comment/77081#comment-77081

Sitten optomedista. Laitan selkeyden vuoksi tämän erilleen.

Olen firmaa seurannut osittain jo ennen listautumista. Katsoisin, että nyt on sekä ajoittamisen että hinnan osalta kypsä aika lyödä vetoa ainakin tuon FDA-approvalin puolesta ja katsoa vähintäänkin alustavasti tuo markkinoille penetroituminen (oletuksella, että lupa irtoaa).

Inderesillä oli mielestäni varsin ansioitunutta analyysiä Optomedista ja sen markkinoista, mutta ajattelin omia ajatuksiani tästä lyhyesti käydä läpi.

Case lyhyesti: Tuottaa (omien sanojensa mukaan) maailman laadukkainta kädessä pidettävää silmänpohjakameraa, jolla voi seuloa esimerkiksi diabeettista retinopatiaa (DR). Tätä tehdään kaikilla diabetesta (tyyppi 1 ja 2) sairastavilla säännöllisin väliajoin eli maailmanlaajuinen seulonnan piirissä oleva väestö länsimaissa on satoja miljoonia potilaita. Tätä laitetta suojaa yli 50 patenttia ja laadusta osoituksena, että maailman johtavat desktop-silmänpohjakameratuottajat kuten Zeiss, Volk, Topcon ja Haag-Streit käyttää optomedin kameraa omissa kannettavissa versioissa. Esim. Volk Picture Plus & Prestige, Topcon Signal, Zeiss Visuscout, and Haag-Streit Fundus Module 300 on kaikki optomedin kameroita, joissa on vaan noiden brändi kyljessä. Nää diilit on siis OEM-periaatteella.

Optomedin kamera on ainoa kannettava silmänpohjakamera, jossa kuvanlaajuus on 50 astetta ja jonka oheen on suunniteltu kuvantunnistusalgoritmi DR:ää varten. Kaikki kansainväliset retinopatia-suositukset käytännössä määrää, että seulontaa tai diagnostiikkaa ei saa tehdä, jos kuvanlaajuus on alle 50 astettta. Kameralla on FDA hyväksyntä ja lisäksi euroopassa ja aasiassa se on turva-hyväksytty. Welch allynilla on myös hand held -kamera, jossa kuvanlaajuus on 60 astetta. Heillä ei kuitenkaan ole markkinoilla tai edes isommin kehitteillä (tietääkseni) kuvantunnistusalgoritmia.

Miksi tällä on merkitystä: Nykytilanteessa, kun potilas screenataan, niin sen pitää mennä erikoisklinikalle tai sellaiselle optikolle, jolla on iso pöytälaite silmänpohjien kuvaamiseen. Sitten otetaan kuvat ja koulutettu hoitaja/optikko yleensä katsoo kuvat ja tarvittaessa konsultoi silmälääkäriä ja laittaa kuvat sille katsottavaksi. Alalla silmälääkärin tekemää diabeettisen retinopatian diagnoosia pidetään golden standardina ja kaikkien muiden tekemää seulontaa peilataan tähän. Tutkimusten mukaan esim. koulutettu sairaanhoitaja pystyy tekemään seulontaa 91% sensitiivisyydellä ja 98% spesifisyydellä (https://pubmed.ncbi.nlm.nih.gov/16254596/). Toki riippuu kuinka paljon on saanut koulutusta. Suomessa käypä hoito-suositus DR:stä sanoo, että seulontamenetelmien tulee olla vähintään 85% sensitiivisiä ja 95% spesifejä (https://www.kaypahoito.fi/hoi50043#s10)

Tekoäly: Silmänpohjakuva on yksinkertainen kuva. DR:n tunnistaminen siitä on suht yksinkertaista ja tietokone voidaan machine learningilla kouluttaa helposti tekemään diagnostiikkaa automaattisesti. Tämä ei sinänsä ole kilpailullinen vallihauta, mutta toistaiseksi Optomed on maailman ainoa firma, jolla se on yhdistetty seulonta-kriteerit täyttävään kannettavaan kameraan. USA on tällä hetkellä maailman ainoa merkittävä markkina, jossa tällä hetkellä tekoäly saa tehdä autonomisesti ilman silmälääkäriä DR-diagnoosin. Tällä hetkellä jenkeissä on 2 tekoälyalgoritmia DR:n tunnistamiseen FDA-approved ja näiden yhteydessä FDA on tehnyt linjauksen, että approvalia varten järjestelmän sensitiivisyyden tulisi olla vähintään 85% ja spesifisyys 82.5%. Lisäksi muutama muu kriteeri tuossa on (esim. liian moni vakava DR ei saa mennä ohi), mutta nuo on helppo opettaa tietokoneelle.

Optomed siis kehittää AI-pohjaista algoritmia tunnistamaan autonomisesti DR:n niiden laitteen ottamista silmänpohjakuvista. Tällä hetkellä aiempien tutkimusten perusteella ton algoritmin sensitiivisyys on ollu noin 90 % ja spesifisyys noin 95% eli selvästi yli FDA approval kriteereiden. Lisäksi on paljon tutkimuksia, joissa kuvanlaadullisesti on huonommallakin kameralla (esim. 45 kuvanlaajuudella) otettujen kuvien pohjalta tekoäly saanut 90% sens. ja 98% spesif. (https://www.ncbi.nlm.nih.gov/pmc/articles/PMC7042314/)

Optomedilla on tutkimus käynnissä (https://clinicaltrials.gov/ct2/show/record/NCT04612868), jossa on 300 diabetesta sairastavaa potilasta ja siinä otetaan kaikilta kuvat sekä optomedin kameralla että desktop kameralla. Optomedin kameran kuvat katsoo firman oma tekoälyalgoritmi ja desktop-kameran kuvat silmälääkäri. Tämän tutkimuksen tulokset raportoidaan 1-2kk sisällä todennäköisesti. Potilasmäärän osalta tässä on riittävä power ja aiempien tutkimusten pohjalta olen vähintään 90% varma, että saavutetaan yli 85% sensitiivisyys ja spesifisyys. FDA-approvalia, joka sitten haettaisiin ensi vuoden aikana, pidän vähintään 80% todennäköisenä ja tutkimustulosten perusteella olen tätä valmis nostamaan ad 95%:

Potentiaali: Firman market cap tällä hetkellä 125M€. Myyntiä tekee 15-20M€ vuodessa, jossa aikalailla 50% on laitteita ja 50% softaa. Tässä huomattava, että optomed osti 2018 Commit Oy:n strategisena ostona. Commit tuottaa lähes kaikkien suomen sairaanhoitopiirien radiologian ja potilastietojärjestelmien kuva-arkistopalvelut (poislukien HUS jossa on Apotti…). Tässä järki on se, että jatkossa Optomed aikoo myydä tekoälyn (Aurora IQ:n) lisäksi myös kuva-arkistojärjestelmää ja käytännössä koko pakettia, jos haluat alkaa palveluntuottajana tekemään DR-seulontaa. Globaalit silmänpohjakameramarkkinat tällä hetkellä tekee 500M€ myyntiä vuodessa ja ennustetaan kasvavan 650M€ p.a vuoteen 2025 mennessä. Lisäksi noiden kameroiden ohella se diagnoostikan teko on aivan valtava markkina. Jenkeissä on tehty kansallinen linjaus Medicaidin, Medicaren ja yksityisten vakuuttajien puolesta, että palveluntuottaja on oikeutettu jatkossa 50 USD:n reimbursementiin per seulottu potilas, jos tekee seulonaa tekoälypohjaisella softalla. Jenkeissä yksistään tehdään kymmeniä miljoonia seulontatutkimuksia vuodessa joten tästä voi laskea, että jo pelkästään 10-15% markkinaosuudella Optomed voisi tehdä pelkästään jenkeissä 2025 vuonna 75m€ laitemyyntiä ja n. 50M€ softamyyntiä vuodessa. Firmalla on mielestäni ihan relevantti mahdollisuus kasvaa 4-5 vuoden aikana kasvaa yli miljardin arvoiseksi. Tietysti moni näkee tässä (ehkä hieman klisheenä) vertailukohtia Revenioon, mutta suurin osa näistä on minusta aivan perusteltuja.

Tietysti myös muut silmänpohjaan vaikuttavat sairaudet on optio, mutta en hinnoittele sitä tällä hetkellä nykykurssiin vaan pidän tätä käytännössä ilmaisena optiona.

Arvostus: Näkisin itse, että jos nyt clinical studysta tulee ne tulokset joita odotan (90% odds tälle), niin kurssi voisi nousta 15-16€ tasolle ja ainakin se olisi mielestäni vielä fair valuen piirissä. Sitten jos ensi vuonna saadaan approval FDA:lta (jonka todennäköisyydet vähintään 80%), niin kurssi voisi nousta hyvinkin 25-30€ tasoille tehden firmasta n. 350-450M€ arvoisen.

Kokonaisuus huomioiden heittäisin kuitenkin itse osakkeen nykyisen fairvaluen 13-15 euron haarukkaan (perustuen odotusarvoon lähiaikojen tapahtumista).

Riskit: Toki on paljon kilpailua, mutta tällä hetkellä jenkeissä ei ole esim. yhtään FDA-approved seulonta-algoritmia, jota saisi käyttää kannettavan laitteen kanssa. Lisäksi ei ole yhtään kannettavaa laitetta vielä olemassa (pl.n optomedin laite), jolla saisi tehdä seulontaa virallisten suositusten mukaan. Toki jos joku keksisi tehdä standardit ylittävän laitteen ja olisi nopeasti tehnyt myös FDA-approved algoritmin sille, niin sitten homma menisi hankalaksi. Optomedilla on kuitenkin first mover advantage ja parhaat jakelukanavat, koska sen tuotetta myy Zeissit, Topconit ym. Pidän korkeintaan 30% todennäköisenä, että markkinoille tulee yhtä hyvä kilpailija 3 vuoden sisällä.

Riskit ja potentiaali huomioiden tämän keissin suurin risk-reward on mielestäni nyt seuraavan 12kk tapahtumat. Sen jälkeen toki kilpailua tulee arvioida tarkemmin uudestaan. Ottaen huomioon tutkimusten aikataulut ja muut lupakäsittelyt, niin näkisin mahdollisena, että kilpailija voisi olla markkinoilla aikaisintaan H2/2023 tietäen alustavasti noin 12-18kk etumatkaa optomedille.

Kilpailijat.

- https://www.remidio.com/products/fop 40 asteen laajuus --> ei sovellu seulontakäyttöön

- Hill-Rom Welch Allyn RetinaVue 700 Imager: https://www.hillrom.com/en/products/retinavue-700/

60 asteen laajuus, ei tekoälyä. - https://usa.nidek.com/versacam/ 45 asteen laajuus, ei tekoälyä.

Optiosijoittajan treidit&makronäkemykset

12.11.2021 - 14:31

Tänään sitten juttua Hansasta, yleisemmin pohjoismaiden biotech markkinoista ja lopuksi optomedista (omana viestinään).

Pohjoismaisten biopharma-markkinoiden ajoittainen epätehokkuus jaksaa ihmetyttää minua. Otetaan

esimerkkinä Calliditas, josta minun piti kirjoittaa loppukesästä (kts. edellinen viesti), mutta ajanpuutteen vuoksi se sitten jäi. No joka tapauksessa heidän ykköstuote (Nefecon) on käytännössä geneerinen pitkävaikutteinen glukokortikoidi, hieman eri paketissa. Sillä sitten lähdetään hoitamaan IgA nefropatiaa. Prednisoloniahan on tutkittu ja käytetty eri syistä johtuvien nefropatioiden hoidossa ja tulokset tiedetään hyvin. Mutta firma kuitenkin treidasi vielä loppukesästä 6 miljardin SEK:n yritysarvolla. Siitäkin huolimatta, että kliiniset tulokset on tähän mennessä juuri sellaisia, mitä aiemman tiedon perusteella arvata saattaa, eikä edes haitoissa ole huomattu eroa kun verrataan prednisoloniin. Sentään SEB tuli vastikään järkiinsä puolittamalla tavoitehinnan. Toki tätä peliliikettä voi kritisoida, kun se tapahtuu kurssilaskun jälkeen ja ilman uutta merkittävää informaatiota.

Oma tarinansa onkin sitten toinen ruotsin puolella vaikuttanut Oncopeptides. Toki, syöpäsairauksien käsitteellistäminen on usein vaikeaa. Mutta pieni historian ja standard-of-caren kertaaminen voisi olla näissä paikallaan sekä analyytikoille että sijoittajille. Refraktaarissa taudissa pienet molekylaariset muutokset vanhoihin sytostaatteihin on tuskin koskaan johtaneet mihinkään tulokselliseen, ja näitä esimerkkejä on lääkekehityksen historia täynnä. Tässä tapauksessa firma oli siis kehittänyt vanhasta melfalanista hieman ”paremman version” konjugoimalla siihen peptidirakenteen. No jälkiviisasteluhan on helppoa.

Jos enää ei olisi liian myöhäistä, niin en välttämättä lähtisi näitä keissejä silti shorttaamaan ilman valtavaa pääomaa ja resursseja. Ehkä tärkeämpää on oppia näistäkin failureista ja pyrkiä jatkossa välttämään ”ilmeisiä” ansoja. Pohjoismaista löytyy kyllä niitä hyviäkin biotech/biopharma-sektorin firmoja, mutta yhtä sellaista kohden tulee osata hylätä parikymmentä huonoa vaihtoehtoa. Omasta salkusta löytyy tällä hetkellä Hansa biopharmaa, Optomedia ja Sedana Medicalia.

Hansa Biopharma

Hansa biopharma jaksaa edelleen aiheuttaa harmaita hiuksia, lähinnä toki osakekurssin huonon performanssin muodossa, vaikka senhän pitäisi ”arvosijoittajalle” olla riemun asia.

Viimeisin myrsky markkinoilla liittyy ruotsalaisen Genoviksen ja selecta biosciencen diiliin lähteä kilpailemaan samanlaisella vaikutusmekanismilla toimivalla lääkkeellä geeniterapia -indikaatioihin: https://news.cision.com/genovis-ab/r/genovis-announces-exclusive-license-agreement-with-selecta-bioscience-to-develop-and-promote-a-novel,c3437598

Tietysti kilpailu ei koskaan ole sijoittajan kannalta hyvä asia, ja äkkiseltään keissi näyttää ja kuulostaa hyvinkin huonolta ja tietysti myös minun ensimmäinen ajatukseni oli ”mitä tahansa tämän taustalta lopulta paljastuu, niin tällä ei voi kuin olla huno vaikutus osakkeen jo ennestään surkeaan ilmeeseen”…päätin lopulta aluksi myydä osan positiosta puhtaasti sijoittajapsykologisista syistä, mutta myös, jotta pystyisin objektiivisemmin arvioimaan tilannetta. Olen kuitenkin ostanut nyt hiljalleen myytyjä osakkeita takaisin, onneksi alemmalla kurssilla, eli tässä sentään hieman onnistunutta damage controllia (jos jotain hyvää täytyy hakea…)

Muutamia olennaisia huomioita tästä Genoviksen ja selectan kilpailevasta tuotteesta:

Ensin Hansan kannalta hyvät puolet:

Hansalla on tietenkin orphan drug designation tärkeimpiin indikaatioihin (solid organ transplants (eu+us), GBS (us) ja anti GBM(us+eu). Orphan drug designaatio siis takaa yksinoikeuden käyttää imflidaasia ja mitä tahansa samalla vaikutusmekanismilla (ns.”IgG degrading enzymes”) toimivia lääkehoitoja annettuihin indikaatioihin euroopassa 10 vuotta myyntiluvan saamisesta, USA:ssa 7 vuotta. Genoviksen tuote ei siis voi kilpailla tuona aikana Hansan kanssa.

Tarkat ODD-kuvaukset:

- Prevention of graft rejection following solid organ transplantation: https://www.ema.europa.eu/en/medicines/human/orphan-designations/eu3161…

- treatment of anti-glomerular basement membrane (anti-GBM): https://www.ema.europa.eu/en/medicines/human/orphan-designations/eu3182…

- for the prevention of antibody mediated organ rejection in solid organ transplant patients: https://www.accessdata.fda.gov/scripts/opdlisting/oopd/detailedIndex.cf…

- Guillain-Barré syndrome: https://www.accessdata.fda.gov/scripts/opdlisting/oopd/detailedIndex.cf…

- anti-GBM antibody disease: https://www.accessdata.fda.gov/scripts/opdlisting/oopd/detailedIndex.cfm?cfgridkey=643118

Kuitenkin kun laskee nuo 7 ja 10 vuoden odotetut kassavirrat suojatuista indikaatioista, niin itse pääsen siihen lopputulemaan, että niistä vähintään 80% on suojattu ODD:lla. Lisäksi nämä suojatut indikaatiot (elinsiirrot, GBS, anti-GBM) kattavat ylivoimaisen osan niistä kassavirroista, joilla Hansan nykyarvoa perustellaan.

Ylipäätään, miksi kilpailija haluaisi esimerkiksi elinsiirtojen kohdalla lähteä tekemään kalliita ja pitkällisiä tutkimuksia saadakseen ODD:n umpeutumisen jälkeen pienen osan kohtalaisen vaikeasti tavoitettavasta markkinasta, johon Hansalla todennäköisesti on jo vahva ote? Näiden tutkimusten tekeminen olisi muutenkin hyvin vaikeaa, koska orphan drug on määritelmällisesti harvinaiseen indikaatioon tarkoitettu ja jos Hansan imlifidaasi osoittautuu toimivaksi, niin tutkimukseen voi olla aika hankalaa rekrytä porukkaa. Toki tässä voi olla riskiä pienimuotoiselle off-label kilpailulle, mutta kaiken kaikkiaan punniten näitä asioita, tekisin korkeintaan 25% ylimääräisen riski-adjustoinnin noille jäljellä olevalle 20%:lle kassavirroista, joita ODD ei enää suojaisi, sillä ajatuksella, että ne puolittuvat 50/50 kilpailevan tuotteen kanssa. Tällä on käytännössä olematon merkitys Hansan nykyarvoon.

Tilanne ei siis käytännössä eroa siitä, että jonain päivänä myös Hansan patentit edellä annettuihin indikaatioihin umpenee.

Mitä taas tulee geeniterapiaan ja muihin indikaatioihin, joissa Hansalla ei ole ODD:n kattamaa suojaa, näissä kilpailua rajoittaa se, että Genovis on luovuttanut lääkkeensä yksinoikeudella selectalle: ”Under the agreement Genovis grants Selecta exclusive license to develop and promote a proprietary IgG protease, Xork™, as a potential pre-treatment prior to the administration of gene therapy and for autoimmune diseases”.

Hansan kohdalla vastaavaa yksinoikeutta imlifidaasin käytölle ei ole kenelläkään ja siten markkinapotentiaali geeniterapian ja esimerkiksi onkologian osalta on suurempi. Näissä indikaatioissa Hansan lienee järkevää käyttää kumppaneita, mutta autoimmuuni–indikaatioissa ja elinsiirroissa näkisin, että hansan kannattaa edetä yksin.

- Genoviksen lääke Xork on vasta alkuvaiheen prekliinisissä tutkimuksissa, joten matka tuosta markkinoille on pitkä. Ihmiskokeita ei ole tehty, toisin kuin Hansan imlifidaasilla, joten Genovis on jäljessä ainakin 3-5 vuotta Hansaa riippuen siitä, millasia potentiaalisia ongelmia kliinisen vaiheen kehityksessä saatetaan kohdata.

Oikeastaan ainoa huono puoli Hansan kannalta Genoviksen lääkkeessä on se, että se prekliinisten tutkimusten perusteella mahdollistaa jälleenannostelun. Tilanne voi tietysti vielä ihmiskokeissa osoittautua toisenlaiseksi. Tällä hetkellä Hansan tuote imlifidaasi on bakteeriperäinen (s. Pyogenes) ja siten voimakkaasti immunogeeninen, mikä käytännössä suurimmalla osalla potilaista estää uudelleen annostelun. Tämän vuoksi Hansalla on kehitteillä NiceR -ohjelma, jossa on tavoitteena kehittää uudelleen annosteluun sopivia imlifidaasin kaltaisia entsyymeitä. Näistä odotetaan tuloksia H1/2022 aikana.

Kaiken kaikkiaan näkisin, että kurssireaktio on psykologisesta näkokulmasta hyvinkin rationaalinen, mutta puhtaasti lukujen ja riskien valossa epärationaalinen. Esimerkiksi geeniterapia-indikaatioilla ei riskiadjustoituna ole tällä hetkellä juurikaan painoarvoa Hansan yritysarvoon.

Isossa kuvassa näen edelleen Hansan tietynlaisena ”platform”-yhtiönä. Yhtiö on yksi maailman tällä hetkellä mielenkiintoisimmista biopharma-alan firmoista, koska markkina hinnoittelee osaketta heikonlaisesti jo pelkästään myyntiluvan kannalta todennäköisiä/osittain (ehdollisesti) myyntiluvan saaneita indikaatioita eli solid organ transplanteja, munuaissiirrot etunenässä. Sen päälle tulee kuitenkin kassavirroissa laskettuna yli 10-kertainen määrä muita indikaatioita käytännössä ilmaiseksi (autoimmuunisairaudet, onkologia, geeniterapia), joihin Imlifidaasilla on vahva biologinen perusta.

Ehkä oma ajoitukseni tämän ”treidaamisessa” on ollut kehno, mutta tekisin samat päätökset samoilla tiedoilla tuhansia kertoja uudelleen, vaikka koko homma leviäisi lopulta käsiin jostain tuntemattomasta syystä X. Toki, jos näin käy, niin sitten jälkiviisastellaan oikein kunnolla ja otetaan siitä sitten tarvittaessa opiksi.

Omissa laskelmissani Hansan tämänhetkinen yritysarvo heijastelee hädin tuskin euroopan kidney transplant -myyntiä, joten jatkan osakkeen lisäämistä. Tämä on sellainen keissi, että palkinto tulee (jos tulee) vasta siinä vaiheessa, kun lukuja aletaan lyödä pöytään ja saadaan FDA approval kidney transplantteihin, positiivista dataa GBS:stä ja muista indikaatioista sekä riittävää jalansijaa elinsiirtomarkkinoilta. Elinsiirrot on hyvinkin konservatiivista bisnestä ja muutokset hoitoprotokolliin tapahtuu hitaasti. Sen vuoksi Hansan markkinapenetraatio todennäköisesti noudattelee S-käyrän tapaista muutosta. Euroopasta esimerkiksi isoimpien markkinoiden osalta HTA-arvioinnit on vielä kesken, mutta yhtiön oman kertoman mukaan julkaistaan lähiaikoina esimerkiksi Saksan ja UK:n osalta. Sitten kun tilanne etenee jenkkien puolella ja kliinikot ympäri maailmaa alkavat nähdä tulokset omin silmin, niin siirrytään s-käyrän eksponentiaaliseen vaiheeseen. Samankaltainen ilmiö on nähtävissä monissa muissakin omalaatuisissa kalliissa hoitomuodoissa, kuten esim. CAR-T:t (yescarta ym.), joissa päätöksentekijät noudattaa hyvin pitkälle varovaisuusperiaatetta.

Optiosijoittajan treidit&makronäkemykset

3.8.2021 - 19:58

Hei!

Mitä mieltä olet Aplagonista?

Mielenkiintoinen idea, mutta käytännön onnistumisesta mulla on vahva epäilys seuraavista syistä.

- Tromboosien hoidossa käytettävät lääkkeet keikkuu maailman top 10 myydyimpien listalla vuodesta toiseen (Eliquis ja Xarelto), kilpailu on nimensämukaisesti veristä.

- Ensin pitäisi osoittaa, että lääkkeen teho annetuissa indikaatioissa pärjää (hyvin vaikeaa, koska samat vaikutusmekanismit, suorastaan epätodennäköistä --> toki joo "lokaalimpi vaikutus", mutta en usko että sillä on käytännön merkitystä)

- Sitten pitäisi osoittaa että lääke tosiaan on turvallisempi kuin muut vaihtoehdot. En ihan ymmärtänyt miten vuotoriski ei olisi vähintään samanlainen, jos molekyylin idea on hakeutua verisuonen vauriokohtaan (vuotavassakin verisuonessa on vauriokohta, joten eikö APAC hakeudu myös sinne?).

En toki ole hyytymislääketieteen asiantuntija ja koska se on yksi vaikeimpia aiheita lääketieteessä ymmärtää, niin jo senkin takia pysyn mieluusti kaukana koko firmasta. Jos tätä haluaisi lähteä analysoimaan, niin näkisin tässä vain liian monta biologista kompastuskiveä. Random walkerille propsit hienoista laskelmista, mutta lähtisin selvästi konservatiivisemmasta riskiadjustoinnista liikkeelle tämän firman kanssa (kuin tilastokeskiarvoja katsomalla) johtuen lääkkeen nichestä. Kannattaa esim. aloittaa katsomaan hyytymisjärjestelmään vaikuttavien lääkkeiden kehityshistoriasta, niin nähdään että homma on epäonnistumistodennäköisyyden suhteen sieltä korkeimmasta päästä. Sitten jos lasketaan vielä yksi lääketeollisuuden koviten kilpaillun alan kilpailufaktori mukaan, niin 12M€ vaikuttaa tämän vaiheen firmasta ihan riittävältä.

Salkun katsaus

Olen tämän vuoden mennyt n. 50% käteispainolla ja markkinoiden seuranta on töiden takia jäänyt vähemmälle. Perustettiin vuosi sitten kaverin kanssa firma ja suurin osa sijoitustoiminnasta on siirtynyt ja siirtyy jatkossa sinne. Karkeasti sijoitustoiminta jakautuu passiiviseen ja aktiiviseen strategiaan. Lähiaikojen strategiana edelleenkin on yrittää ostaa tulevia ten baggereita salkkuun lähinnä biotech alalta. Passiivisemman strategian osalta tällä hetkellä painotan lähes yksinomaan kehittyviä markkinoita, koska siellä alkaa olla valuaatiot 20-30 vuoden sijoitushorisontille kohdillaan. Pääsääntöisesti siis ETF:iä ja toki PYN Eliteen tuli myös tehtyä nyt merkintä.

Hansa Biopharma

Hansan suorittaminen on ollut varsinainen murheenkryyni. Eipä tässä casessa noin muuten mitään dramaattista ole tapahtunut, korona luonnollisesti hidastaa trialeita, mikä on ollut jo pitkään tiedossa. Viimeisin "myyntiennusteiden alittaminen" on suoranainen vitsi ja kertoo aika paljon siitä, miten suurin osa sijoittajista ajattelee tätä firmaa. Olen lisännyt osaketta nyt isolla kädellä 110 kr tasoilta. Tänään taas pyörittelin 8 tuntia exceleitä ja vaikka miten konservatiivisesti yrittää laskea, niin en pääse millään matematiikalla alle 200 SEK NPV/osake riskiadjustoinneilla. Tällä hetkellä euroopan kidney -myynnin adjustoin 95% todennäköisyyksillä ja jenkkien 85%. Tässä matematiikka on äärimmäisen yksinkertaista: Aiemmista trialeista tiedetään, että imlifidaasilla graft survival on 85-95% riippuen vähän mitä aineistoa katsotaan, mutta otetaan tuosta konservatiivine arvio että se on haitarin alapäässä kuoritaan siitä vielä vähän datamanipulaation mahdollisuuksia pois jolloin graft survival olisi 80%. Munuaistensiirtojen vuosikymmenten mittaisesta datasta tiedetään varsin hyvin millainen survival ja eGFR tasot dialyysipotilailla on. cPRA >99.9% kategorisoidulla potilaalla on jenkeissä noin 5% tsäänssi saada siirtomunuainen seuraavan 12kk aikana. Nyt randomoidaan 64 stage5 CKD-potilasta 1:1 suhteessa kuten Hansan protkollassa (https://clinicaltrials.gov/ct2/show/NCT04935177?term=Imlifidase&draw=2&…) saamaan joko imlifidaasin kanssa siirtomunainen tai jäämään odottamaan nykyisen allokaatiosysteemin tuottamaa siirtomunaista, niin saadaan seuraavanlaisia tuloksia:

- Oletetaan, että imlifidaasi ryhmässä 80% graft survival (kuten edellä spekuloitu), jolloin 25/32 potilasta 12kk kohdalla toimivalla munuaisella ja näistä 90%:lla (22/32) eGFR > 45

- Kontrolliryhmässä 5% saa nykyisen allokaatiosysteemin kautta siirtomunuaisen, mutta koska varianssi kääntyi nyt hansaa vastaan, niin sanotaan että potilaita 12kk kohdalla joilla on toimiva munuainen on 3/32 ja nyt graft survival 100% ja kaikilla eGFR > 45

Tätä dataa pyörittelemällä on mahdotonta nähdä etteikö Hansan tutkimus saavuttaisi reilusti suotuisia tuloksia primary endpointissa. Todennäköisyys epäonnistumiselle on korkeintaan 1%:n. Toki sitten myyntiluvan saaminen voikin olla odotettua mutkikkaampi prosessi, mutta käytännössä FDA:n kanssa kommunkaatio pitäisi olla sillä tasolla, että nyt suunnitellulla trialilla lupa irtoaa ja huomioiden myös orphan drug designation. No lisätään pieni todennäköisyys, että ehkä 10% todennäköisyydellä imlifidaasiryhmässä 10% sairastaa pneumonian joista kaikki kuolevat siihen (vastaa suunnilleen pneumoniakuolleisuuden tasoa tässä potilasryhmässä ja myöskin imlifidaasin haittatasoa pneumonian osalta). Tälläinen tai muu vastaava voisi pahimmillaan saada FDA:n vähintäänkin pohtimaan vielä hyväksyntää. Lisätään vielä 4% verran epävarmuutta regulatorisista kiemuroista (ehkä FDA vain trollaa Hansaa?) ja saadaan 15% todennäköisyys ettei myyntilupaa jenkkeihin irtoa. Näillä laskelmin päädyn itse hyvinkin konservatiiviseen 85% riskiadjustointiin jenkkien myynnin osalta.

US Launch olisi 2025, peak market penetration 2027-2028 ja EBITDA marginaali kasvaa asteittain 20% --> 70%, josta NPV adjustoituna 90-100 SEK/osake. Euroopasta kidney-myynnistä tulee riskiadustoituna (95%) NPV:tä noin 75 SEK/osake. Yhteensä siis jo 165-175 SEK / osake. Tähän lisätään potentiaaliset muut elinsiirrot 2028 alkaen (riskiadjustoituna 50 SEK/osake), AMR ja autoimmuuni-indikaatiot, niin päästään pessimistisimmässäkin skenaariossa vähintään 250-300 SEK/osake valueen. Sareptan diili on helposti 25-30 SEK/osake ja vastaavia on odotettavissa (johto vähän tähän suuntaan vihjannut) ehkä jo tänä syksynä, joista helposti tulee 20-30 SEK/osake lisää + signaaliarvo.

Näitä lukujahan saa pyöritellä miten haluaa, mutta mun oma perusskenaario Hansalle on tällä hetkellä 400-450 SEK /osake ja ilman riskiadjustointia 1400-1500SEK/osake. Ehkä isoimmat erot analyytikoilla on miten ne laskee markkinapenetraatiota. Osa (mm. Redeye) ei esim. tajua, että elinsiirroissa >99% cPRA ryhmässä myynti lähtee todennäköisesti hyvin nopeasti laskemaan, kun iso osa (omissa laskelmissani 35% potilaista) saa siirrännäisen imlifidaasin avulla. Näin ollen ehkä joskus 2030 eteenpäin >99% cPRA potilaiden määrä on hyvin vähäinen, mun laskelmissa jopa 0. Toinen merkille pantava piirre on, että kaikki analyytiko ei laita 20-98% cPRA ryhmälle ollenkaan myyntiä, koska uskoo, että nää menee nykyisissä allokaatiojärjestelmissä tarpeeksi nopeaa. On kuitenkin tiettyjä indikaatioita (noin 5-10% koko waiting listista), jotka tarvii elääkseen hyvin nopealla aikataululla elinsiirron ja tätä ei ehkä kaikki analyytikot hoksaa. Toki näiden osuus myynnistä jää tuon kaikkeista korkeimmat cPRA kategorian varjoon.

Hansa on siis nyt tosi isossa painossa ja toki mikäli nyt jollain ihmeen kaupalla syksyllä paremman uutisvirran myötä tulis kurssin tuplaantuminen, niin keventäisin riskiä melkoisesti. Nykyhinnalla tää on kuitenkin yksi parhaimpia betsejä mitä oon ikinä nähny.

Verve Therapeutics

PCSK9 ja ANGPTL3 geenieditointiin keskittyvä firma antanut jo erinomaista dataa apinoilla. Vastaavasta editointimenetelmästä on useiden muiden ryhmien dataa joka antaisi viitettä siihen, että tekniikalla saadaan aikaan pysyviä muutoksia, jolloin terapiaa ei tarvitse uusia. Jos mietitään, että potentiaalisesti launch on 7-10 vuoden päästä ja 2033 eteenpäin alkaa viedä potilasryhmä kerrallaan markkinaosuuksia pcsk9-estäjiltä, statiineilta ja muilta kolesterolilääkkeiltä yhdellä ainoalla hoitokerralla, niin myyntipotentiaali on valtava. 2040-2050 vuosien aikana valtimosairaudet ja ateroskleroosiin liityvät liitännäisongelmat tullaan tämän teknologian avulla hävittämään maailmasta kokonaan, jonka jälkeen niitä esiintyy länsimaissa enää pääasiassa ennen 2010 syntyneillä ihmisillä (joilla ei ollut riittävän varhaista accessia tehokkaaseen LDL:n alentamiseen).

Ostin firmaa aika reippaalla kädellä heti listautumispäivänä. 114% nousut yhdessä kuukaudessa on aika hurjaa menoa, mutta en nyt toistaiseksi ole myymässä vaikka osake alkaa olla nyt mun hahmotteleman fair valuen piirissä.

Xbrane biopharma

Tässä jo pidempään ollut mukana ja mun strategia on ollut ostaa lisää nousuun. Se on toiminut tähän mennessä hyvin. Biosimilaarimarkkina on eräänlainen megatrendi tällä hetkellä ja xbranella on oma platform, jolla on selkeät kilpailuedut tiettyjen biosimilaarien valmistamiseen. Xlucane jo itsessään perustelee nykyisen markkina-arvon, mutta putkessa on tulossa lisää ja potentiaalia löytyy edelleen, joten osake on edelleen mun silmissä kovaa kasvua järkevään hintaan. Kirjoittaisin tästäkin enemmän, mutta lääkevalmistuspuoli ei oo mikään mun ykkösala, joten jätetään se tällä kertaa väliin.

Siinä oli mun biopharma - salkun kolme suurinta omistusta. Muuten salkusta löytyy 1Life healthcare (mielenkiintoinen medtech -firma joka toimii subscription pohjalta), BridgeBio pharma, Aldeyra therapeutics, Morphic holding ja ruotsista pari pienempää tutkimusasteella olevaa keissiä eli vicore pharma, sedana medical ja Bioinvent. Yksi shorttikandidaattikin on löytynyt eli Calliditas therapeutics ja siitä ajattelin kirjoitella lisää syksymmällä, juuri nyt ajoitukseen suhteen shorttaaminen ei ole vielä ajankohtaista.

Optiosijoittajan treidit&makronäkemykset

17.3.2021 - 22:05

Härkä100, sinänsä ymmärrän sun pointin. Toki toistaiseksi ns. "varma" tapa tienata +100k/vuodessa on ollut opiskella lääkäriksi ja sitten grindata yksityisellä tai kiireisissä päivystyspisteissä. Miksi hyvin harva lääkäri kuitenkaan tekee näin tai tienaa tuon verran, on toinen kysymys. Mulla nyt ei ole mitään faktatilastoa tähän heittää, mutta mututuntumalta sanoisin, että johdonmukaisesti yli 100k tienaavia on alle 5% jos jätetään pois kokeneet erikoislääkärit ja ylilääkärit. Mediaaniansio nimikkeellä terveyskeskuslääkäri on suomessa tuon 6500€. Oli itse asiassa pakko tarkistaa koskeeko tämä myös Helsinkiä ja ei koske: Kävin läpi ison kasan julkisen puolen työtarjouksia akselilta helsinki-vantaa-espoo: LL alle 3 vuoden työkokemuksella palkat oli tasoa 3800-6200€. 12 vuotta opiskellut ja vähintään 6 vuotta työkokemusta omaava yle-erikoislääkäri tienaa Helsingissä 6500-8000€/kk eli ei nyt ihan helposti ei tässäkään 100k vuosiansioihin pääse ellei tee yli normiajan töitä. Eipä muissakaan suurkaupungeissa nuo tarjoukset ole sen suurempia: Tampere, Oulu, Turku, Jyväskylä ym. aika sama tasoa julkisella puolella. Onhan nuo toki muiden julkisen puolen palkkoihin nähden suuria, mutta terveydenhuolto on Suomessa aika erityisessä asemassa. Muista vastaavasti koulutetuista asiantuntijoista (DI, juristit, kauppatieteilijät ym.) päätyy valtaosa jokatapauksessa yksityiselle puolelle. Selvä hyppy lääkärin palkoissa julkisella havaitaan, kun siirrytään +60min ajomatkan päähän kaupungeista, pienten paikkakuntien terveyskeskuksiin. Näissä työskentelevistä lääkäreistä suurin osa on sellaisia, jotka käy valmistumisen jälkeen lyhyen pätkän ennen kuin palaa erikoistumaan suurkaupunkiin. Tietysti myös yksityinen on oma maailmansa ja palkkiomallitkin erilaisia, aika harva pysyvästi menee suoraan valmistumisen jälkeen privaattiin loppuelämäksi tai edes pidemmäksi aikaa.

Lähinnä mun pointti tässä siis on, että valtaosa näkee noi uhraukset, mitä pitäisi tehdä +100k/vuosituloihin sellaisina, että tekee mielummin jotain muuta. Tiedän henkilöitä, jotka on esim. tehneet privaattipuolta hyvällä ansiotasolla, mutta 2 vuoden jälkeen päätyneet vaihtamaan alaa. Ehkä se sitten johtuu siitä, että tällä alalla jengi ei keskimäärin ole kovin raha-orientoitunutta. Eihän nuo tietenkään mitään ylitsepääsemättömiä uhrauksia ole jos oikeasti haluaa tienata paljon. En sen kummemmin osaa ottaa kantaa miten muilla aloilla asia on, mutta 250h/kk ja 100k vuosiansio vastaa 33€/h palkkaa. Tiedän aika monta keskivertoasiantuntijaa, jotka laskuttaa selvästi enemmän kuin tuon. Uskoisin, että jos on ikäluokkansa huippua (laudaturin paperit, korkeakoulutettu, ahkera ja skarppi), niin asiantuntijatyön arvo on selvästi tuon yli tai sitten isoilla firmoilla on katteet hyvässä kunnossa. Toki kilpailutilanne vaikka rahoitusalalla on ihan toinen kuin meillä, koska niihin hommiin voi hakea periaatteessa ihan millä koulutuksella tahansa. Meillä ainoat paikat missä alkaa olla enenevässä määrin kilpailua on erikoistumiskoulutus, siellä suosituimmilla aloilla vaaditaan jo automaattisesti väitöskirja ja työkokemusta. Toki nää ei mitenkään korreloi palkkoihin.

Jos miettii taloudellisia etenemismahdollisuuksia, niin lääkärin koulutuksella ne on jossain ihan muualla kuin varsinaisessa lääkärin työssä. Ainakin itsellä nämä kiinnostaa ansiotasonkin näkökulmasta enemmän, kuin lähteä juoksemaan sen tämänhetkisen korkeimman tuntipalkan perässä jonnekin periferiaan loppuelämäksi.

Optiosijoittajan treidit&makronäkemykset

10.3.2021 - 00:36

Nightingalesta vielä viimeiset pointit:

Yhtiön kilpailuetu/vallihauta perustuisi seuraaviin väittämiin tai oletuksiin

#1 Verianalyysiteknologia on jollain tavalla parempi kuin kilpailijoilla

- Käytännössä kuitenkin NMR on yleisesti käytössä oleva teknologia, jossa on paljon kilpailua

- NMR:llä ei saada kaikkia oleellisia biomarkkereita irti verestä. Mitä jos seuraava iso trendi sairausriskien ennustamisessa onkin mikro-RNA:t(?) niitä NMR:llä ei esimerkiksi voi analysoida. Tämä nyt yksi relevantti esimerkki muiden joukosta.

- Yhtiö käyttää kansainvälisen miljardiluokan firman (Bruker) laitetta, johon on vain tehty omia säätöjä ja jonka ympärille näytteiden käsittely ja datan käsittely on automatisoitu. Tämä jälkimmäinen ei ole mitään ihmeellistä ja vaikeaa, vaan helposti kopioitavaa ja alalle hyvin tavanomaista että nämä prosessit tehdään in-house.

- Käsittääkseni ainakaan tällä hetkellä yhtiöllä ei ole patenttienkaan muodossa vallihautaa mihinkään oleelliseen teknologiaan liittyvään juttuun

#2 Raakadata-aineistot ja sen analysointiin käytettävät algoritmit tuottavat oleellisesti tarkempia riskinarvioita, kuin yleisesti maailmalla käytössä olevat riski-scoret

- Hyvin pitkälti Nightingale käyttää samoja biomarkkereita kuin jo vakiintuneet riski-scoret. On siis aika epätodennäköistä, että samoja lukuja murskaamalla voisi päästä merkittävästi parempaa lopputulokseen kuin kaikki muut maailmanluokan tutkijat. Toki Nightingalelta puuttuu esim. oleellisia anamnestisia tietoja, joilla on myös iso vaikutus riskeihin, joten voi jopa olettaa, että herkkyys ja tarkkuus on huonompaa.

- Nightingalella EI ole mitään proprietary accessia mihinkään tiettyyn tietokantaan tai biopankki -dataan. Yhtiöesittelyssä toimari puhui esim. UK Biobankista, jonka access requirementseja selatessani korostettiin, että yksinoikeutta ei tulla antamaan millekään yhdelle firmalle. Tämä käytäntö vastaa myös muiden vastaavien biobankkien käytäntöjä. Toki biologisten näytteiden jakelussa ollaan tarkempia, koska niitä on rajallinen määrä, mutta Nightingalella ei ole mitään sellaista dataa, mitä kukaan muukaan ei voisi saada (esim. muut kansainväliset tutkijaryhmät). En halua laittaa sanoja toimarin suuhun, koska en nyt sanatarkkaan muista mitä hän sanoi, mutta antoi kuitenkin ymmärtää, että tämä olisi jonkinasteinen kilpailuetu.

#3 Riskien tunnistaminen ei perustu vain backward-looking dataan vaan on todettu toimivaksi ihan oikeassa elämässä ja luotettavassa tutkimusasetelmassa

- Se mitä Nightingale on tehnyt valtaosassa niistä 300:sta tieteellisestä tutkimuksesta, on epidemiologista assosiaatio-tutkimusta. Toki meillä on nykyään hieman parempia menetelmiä ja tekniikoita hahmottaa onko kyse kausaliteetista (esim. Genom-wide-association studies, mendelian randomization ym.) esim. tietyn biomarkkerin kohdalla, mutta näissäkin on omat uudet ongelmansa.

- Kun ajetaan vanhoja verinäytteitä ja sen jälkeen katsotaan mitä ihmisille oli tapahtunut, niin kyse on edelleen retrospektiivisestä ennustamisesta. Dataa ja kone-oppimisalgoritmeja voi toki treenauttaa in-sample ja out-of-sample, mutta lääketieteessä golden standard on edelleen se, että kun jokin lupaava biomarkkeri löytyy, niin se validoidaan sen jälkeen oikeassa elämässä toteutettavilla tutkimuksilla, tarvittaessa mukana myös lääketutkimuksia, joilla voidaan vaikuttaa kyseisen biomarkkerin toimintaan (oppikirja-esimerkkinä vaikkapa LDL ja ApoB:n yhteydet ateroskleroosiin).

- Esimerkkinä voi ajatella vaikkapa algoritmitreidausstrateigoita. On helppo kehittää vaikka tuhansia kone-oppimisalgoritmeja, jotka olisi tehneet markkinoilla satumaista voittoa viimeiset 20 vuotta. Viimekädessä strategian toimivuus pitää kuitenkin todentaa oikeassa elämässä oikealla rahalla ja näin enää murto-osa strategioista osoittautuu todellisuudessa voitollisiksi.

4# Firman teknologia ja riskien tunnistuksen laatu on niin hyvällä tasolla, että kansainväliset julkiset ja yksityiset terveystoimijat haluavat ottaa Nightingalen teknologian hyötykäyttöön

- Sain firman yhtiöesittelystä sen kuvan, että tämä on yksi iso osa strategiaa.

- Tämä kuitenkin vaatisi, että em. kohdat 1-3 osoitetaan aukottomiksi faktoiksi. Tämä vaatisi edelleen aivan valtavan määrän tutkimustyötä, puhutaan vähintään vuosikymmenistä. Tämä kaikki siis sillä oletuksella, että julkiset instituutiot noudattaisivat Nightingalen teknologian käyttöönoton harkinnassa samoja näyttöön perustuvan lääketieteen periaatteita kuin mitä tälläkin hetkellä biomarkkereiden kohdalla noudatetaan. Jos katsoo kansainvälisiä terveysseulonta-suosituksia maailmalta ja ihan vaikka pelkästään suomalaisia Käypä Hoito-suosituksia, niin niissä kriteerit on aika kovalla tasolla. Kun tähän lisätään vielä se, että kyse on yhdestä yksityisestä toimijasta, joka hyötyisi myöntävästä päätöksestä, niin rima saattaa olla vielä hitusen kovemmalla tasolla. Nykyisellä tutkimusnäytöllä Nightingale ei mitenkään riitä tähän, enkä usko, että kohdissa 1-3 on mitään sellaista, että tulisi tulevaisuudessa riittämään.

- Nightingalen pitäisi osoittaa head-to-head tutkimusasetelmissa selkeä kliininen ja/tai kustannusvaikuttava lisäarvo jo olemassa oleville riskien seulonta -työkaluille.

- Mainittakoon sekin fakta, että toistaiseksi terveiden ihmisten terveysseulonnan hyödyistä ei ole tutkimusnäyttöä. Jotta isojen instituutioiden markkinaan päästäisiin käsiksi, niin teknologian hyödyntämiselle pitää osoittaa terveyshyötyä. Tavalliselle kuluttajille voi toki myydä mitä huvittaa, eikä yksittäinen kuluttaja osaa arvioida onko jonkun verikoepaketin tilaaminen terveyttä edistävä asia. Isolle instituutiolle tämä ei kuitenkaan onnistu. Aiheesta on kaksi erittäin korkean tason tutkimusta tehtynä ja johtopäätökset samoja, terveyshyöytyä ei ole:

-

Effect of communicating phenotypic and genetic risk of coronary heart disease alongside web-based lifestyle advice: the INFORM Randomised Controlled Trial: https://pubmed.ncbi.nlm.nih.gov/30928969/

-

General health checks in adults for reducing morbidity and mortality from disease: https://www.cochranelibrary.com/cdsr/doi/10.1002/14651858.CD009009.pub3…

- Toki voi halutessaan argumentoida, että niin niin koska Nigthingalen teknologiaa ei ole vielä ollut olemassa noissa tutkimuksissa...biomarkkeri-koostumukseltaan se ei kuitenkaan merkittävästi eroa siitä mitä on jo käytössä. Pikemminkin markkinoilla on tällä hetkellä ollut paljon laajempiakin "labra-paneeleita" tarjolla.

Yhteenvetona

Yhtiön tavoitteet ovat hienoja. Tietenkin toivon, että olen väärässä, koska jos nyt meillä olisi käsillä aivan maailman huippua oleva sairausriskientunnistus - järjestelmä, niin tietysti haluaisin sellaisen käyttöön joka paikkaan. Tutkimusnäytön puitteissa ei ole kuitenkaan viitteitä mistään sellaisesta. Arvioitaessa myös mikä on eri biomarkkereiden "biological basis", niin ollaan siinäkin aika heikoilla jäillä. Teknologiassa ei vaikuta olevan ihan hirveästi mitään uniikkia tai suojattua. Datalähteet on samoja, mihin muillakin kansainvälilissä huippututkijoilla on access.

Ehkä tärkein pointti on se, että maailmassa on tälläkin hetkellä lukuisia tutkimusryhmiä/instituutioita, joilla on Nightingalea paljon suuremmat resurssit ja paljon laadukkaammat datalähteet, ja ne yrittää tehdä ihan samaa asiaa, suurin osa todennäköisesti ilman mitään kaupallisia haaveita. Tää koko homma tuntuu nyt kaatuvan vähän siihen, että ollaan yritetty väkisin lähteä kaupallistamaan asiaa, joka on vielä tässä maailman tilanteessa erittäin vaikea kaupallistaa JA joka ei kuitenkaan ole mikään selkeä voittaja-teknologia.

Pidän suurten instituutiomarkkinoiden saavuttamista erittäin epätodennäköisenä. Seuraavaan 10 vuoteen tuskin tulee mitään sellaista hetkauttavaa tutkimusta, jonka myötä tämä mahdollistuisi. Jäljelle jäänee siis lähinnä kuluttajamarkkinat, jotka ovat hyvin kilpaillut ja pienet. Vertailukohteina suomesta esim. Puhti.fi yms. vastaavat palvelut.

Mun on millään skenaariolla mahdotonta päästä mitenkään +300M valuaatioon. Realistisempi valuaatio on 2-20M haarukassa ja on myös muistettava, että tässä keississä on se bear casen mahdollisuus, jolloin valuaatio olisi käytännössä olematon.

Minut saa osoittaa vääräksi. Toivon yhtiölle onnea ja menestystä osakeantiin. Osakemarkkinan hienous on aina ollut siinä, että siellä jokainen saa omalla rahalla olla ihan mitä mieltä huvittaa. Minua tämä ei nyt kuitenkaan vakuuta.

Optiosijoittajan treidit&makronäkemykset

8.3.2021 - 12:47

Nightingale case osoittautui kaikin puolin pettymykseksi tätä hieman syvemmin tutkittaessa.

Motivaatio koko homman tutkimiseen meni viimeistään siinä vaiheessa kun kuulin IPO valuaation...

Yritän huomenna kirjoittaa jotain tästä auki, mutta lähinnä herää kysymys miksi käyttäisin kallisarvoista aikaani enää tähän, kun tuote ei ole millään tavalla uniikki, suojattu ja valuaatio on aivan absurdi.

No pistän ne tärkeimmät pointit vielä tiskiin tässä huomiseen mennessä, jos ne ei jollekin ole selvillä.

Optiosijoittajan treidit&makronäkemykset

22.2.2021 - 01:16

Nämä oli keloja ennen tarkempaa perehtymistä yhtiöön, toivottavasti se yllättää positiivisesti. Sen sijaan toivon jatkossa näkeväni primääriprevention saralla laadukkaita diagnostiikkatuotteita, jotka ovat tiukasti reguloitu, validoitu ja joiden tulokset voidaan viedä sellaisenaan ihmisten potilastietokantoihin, esim. Suomessa Kantaan. Sairasvakuuttajat tulisivat todennäköisesti korvaamaan tällaiset tuotteet ilomielin ja nehän toisivatkin maailmaan aidosti valueta kohentamalla ihmisten terveyden tasoa. Kumpaan kategoriaan Nightingale mielestäsi sijoittuu ja miten itse koet kuluttajamarkkinoille tehdyt "diagnostiikkakitit ja -appit"?

Tietysti toivoisin, että tuo olisi Nightingalen strategia, koska se on ehkä ainoa mahdollinen tie menestykseen. Pahoin kuitenkin pelkään, että tässä lähdetään sille väärälle tielle, jossa edessä on kilpailua ja hataraan näyttöön pohjautuvaa harrastelua, johon koko homma sitten kaatuu. Toivottavasti olen väärässä. En nyt nopealla selauksella esim. löytänyt mihin aineistoihin tai näyttöön nuo appin scoret perustuu (ilmeisesti heidän omaansa kuitenkin?). Toki tuolla on pitkä lista noita "association studies", mutta ei mitään konkreettista näyttöä mistään scoresta tms. Yksi straregia olisi tietysti kaivaa yleisesti käytössä olevat kansainväliset scoret tai edes viimeisimmät isot julkaisut ja soveltaa niitä, mutta sittenhän koko homma ei ole kovin proprietary. Näkisin kuitenkin, että tällä keinolla olisi ede pieni tsäänssi päästä julkisinstituutioiden hyväksyntään ja saada vaikka Suomesta jokin julkinen toimija ostajaksi. Tässä strategiassa olisi selkeä first mover advantage saatavilla, vaikka koodin ym. voisi helposti kopioida.

Nyt kun tuolla noiden riskianalyysissä on esim. noita omega-rasvahappomarkkereita, nii se saa suurimman osan vakavasti otettavista kliinikoista (jotka kuitenkin lopulta päättää väestöseulannoista ym.) karkotettua. Tiedän esim. kliinikoita jotka on on "omegoiden" suhteen johtavia huippututkijoita maailmassa, mutta eivät voi suosittaa niitä ravintolisänä, koska näyttö on edelleenkin vajaavaista (esim. Hussein Yassine nyt viimeisimpänä tulee mieleen). Puhumattakaan, että esim. käypä hoito -työryhmät asialle kovin helposti lämpeäisivät (vaikka toki kalan syöntiä suositetaan noin muuten, koska eipä siitä haittaakaan ole ja mahdollisesti pientä hyötyä).

Jotenkin tulee sellainen fiilis tästä Nightingalen hommasta, että tuolta puuttuu kliinisen puolen johtamista/osaamista. Eli siis laboratoriolääketieteen ja/tai sisätautien osaajaa, joka pystyisi vähän ohjaamaan tota hommaa, varsinkin jos tavoitteena on alkaa myydä tätä terveydenhuollon palveluntuottajille eli siis viime kädessä kliinikoille, kuten yhtiön strategia kuuluu. Hallituksessa on pari lääkärin koulutuksen saanutta, mutta lähinnä yritysjohtajan/sijoittajan uran tehneitä. Ollaan aika kaukana tämän aihepiirin substanssiosaamisesta.

Kun pohdin itse ongelmaa jota tässä yritetään ratkaista, niin onko todella niin, että ratkaisu on keksiä uusi score, hieman uudemmat ja paremmat markkerit jne? Objektiivisesti arvioituna meillä on aika hemmetin hyviä markkereita jo olemassa. Osan niistä ei tarvi olla edes verikokeita (esimerkiksi tupakointistatus, sukuanamneesi on todella olennaisia ja ihme että eivät kuulu osana noihin appin indekseihin). Kuitenkin meillä kliinikoilla ja ihmisillä itsellään on aika rajalliset työkalut käytössä primaariprevention suhteen. Oikeampi ongelma on niiden alihyödyntäminen. Väitän, että pystyn kyllä aloittamaan kenelle tahansa ihmiselle oikeat elintapainterventiot ja mahdolliset primaariprevention lääkkeet jo nykyisillä markkereilla hyvissä ajoin ennen sairastumista ja jos ihminen jaksaa niitä noudattaa, niin krooniset sairaudet voidaan kyllä pitkälti estää. Meillähän jo lapsia joita screenataan 2 tyypin diabetksen ja metabolisen oireyhtymä suhteen ja esim. rasvamaksalöydökset 10-14 vuotiailla alkaa olla jo aika pelottavan tavallisia kun on lähetetty terveyskeskuksesta epäselvän maksa-arvojen nousun vuoksi lapsia erikoissairaanhoitoon.

Oikeampi ongelma on aina ollut ja tulee olemaan potilaan sitouttaminen hoitoon - motivaatio. Eli kilpaileeko Nightingale nyt siis vain siitä, kenellä on kivoimman ja motivoivimman näköiset totuudesta kertovat käppyrät patistamaan ihmisen ulos lenkille, syömään terveellisemmin ja ehkä ottamaan tiettyjä lääkkeitä säännöllisesti? Toki ne markkerit voisi avata vähän paremmin ja laskea niiden merkitys potilaalle automatisoidusti auki, mutta ei tässä ongelma ole markkereiden vähyys tai huonous.

Tähän ongelmaan voi olla vaikea löytää kilpailuetua, jos ei päästä first mover advantagen avulla skaalautumaan ja ottamaan isoja instituutioita haltuun. Niinkauan kun primaaripreventioon ei tule tulvimalla uusia hoitomuotoja (jotka kai olisi pääosin lääkkeellisiä, kun liikunta - ja ruokavalioasiat ovat saavuttaneet jo räjähyötyteorian näkökulmasta optiminsa), niin on vaikea nähdä että mitään parempia riskiscoreja olisi tulossa, jotka tuottaisivat radikaalisti erilaista hoitoa / ohjausta tai että oltaisiin radikaalisti aikaisemmassa vaiheessa puuttumassa näihin asioihin. Tässä on siis helposti nähtävissä, että hieman tarkempi riskin arvio maksaa kyllä todella paljon enemmän, mutta ei juurikaan tuota mitään lisähyötyä. Tulee siis mieleen klassinen "kekon kukkula": https://www.duodecimlehti.fi/duo11521

Mitä tulee mun näkemykseen diagnostiikkakiteistä sun muista, niin vähän riippuu. Yleisesti on hyvä, että ihmiset on terveydestään kiinnostuneita. Onhan tuolla markkinoilla paljon kaikenlaista humpuukkia liikkeellä. Toki oon huomannut, että omassa lähipiirissä on tilailtu jotain labrakokeita ja niiden tulosten automaattitulkinnan vuoksi on sitten vedetty joitain vääriä johtopäätöksiä. Ei nyt mitään terveysvaaraa aiheuttavaa, mutta esim. turhaa huolta.

Genetiikan puolella näen paljon hyödynnettävää, toki pitää olla todella valikoiva. Pitäisikö julkisin rahoin tehdä tällaista on toinen kysymys. Mulle on ihan fine jos potilas tulee terveyskeskukseen vastaanotolle, on tehnyt geenitestejä omalla rahalla ja haluaa tietää miten ne vaikuttaa hänen riskeihin ja hoitosuunnitelmaan. Mielelläni opiskelen asiaa ja otan ne huomioon hoidossa. Toki näissä geenipaneeleissakin suurin osa tulkinnoista on ihan BS:ää, mutta muutamia valikoituja juttuja on, joista on kliinikoille päätöksenteossa hyötyä. Vaikka nyt esim. APOE-genotyyppi tai tietyt perinnölliset syöpäalttiusgeenit, joiden suhteen voidaan päätyä hyvinkin yksityiskohtaisiin riskiä alentaviin strategioihin.

Uskoisin, että yleisesti hommaa aletaan jossain kohtaa enemmän reguloimaan. Ainakin mitä tulee noihin verikokeisiin sun muihin. Suomi ja EU kun kuitenkin on regulaation luvattu maa.

Optiosijoittajan treidit&makronäkemykset

21.2.2021 - 17:10

Tuulipuku: En ole törmännyt. Taitaa olla samanlainen vaikutusmekanismi kuin Varenikliinilla (Pfizer), ainakin nimen perusteella? Lähinnä siis näin nopeasti arvioituna pitäisi analysoida onko jotain etua varenikliiniin (tuskin, koska varmasti big pharma screenannut kaikki molekylaarista sukua olevat vaihtoehdot ennen varenikliinin valitsemista leadiksi) ja ylipäätään kuinka hyvät markkinaosuudet kilpailijaehdokas voisi parhaimmillaan viedä ja onko ne diskontattu nykyarvoon? En nyt ihan heti olisi innostumassa tästä.

CASE NIGHTINGALE HEALTH

Firma siis ilmoitti pohtivansa listautumista first northiin. Kuten mun blogista on viimeaikoina voinut päätellä (viimeisin pitkä kirjoitustauko poislukien...) on primaaripreventio mun yksi suosikkiaiheista ja jos ajatellaan sijoittamista, niin yksi selkeimmistä "megatrendeistä" seuraavalle vuosikymmenelle.

Ajattelin tehdä tästä ihan kunnon analyysiä, koska asia kiinnostaa muutenkin ja koen että mulla on tähän aiheeseen aika paljon annettavaa. Jos lääketieteessä olisi primaaripreventiolle oma erikoisalansa, niin lähtisin varmasti heti erikoistumaan. Otan mielelläni vastaan tähän aiheeseen / Nightingaleen liittyen kysymyksiä, näkemyksiä, pohdintaa tai muuta kommenttia. Näitä voi laittaa tähän mun blogiin tai mulle privaattiviestinä vaikka Twitterissä. Koska firma on toistaiseksi suurimmaksi osaksi pre-revenue kategoriassa, niin pidetään analyysi enemmän tuotteeseen ja firman strategiaan/visioon kohdistuvana. Kovin merkityksellistä ei tässä casessa taida olla se, mikä on vaikka liikevaihto vuonna 2022...

Kokoan nyt alkuun muutamia nopeita ajatuksia mitä tästä mulla ensimmäisenä herää mieleen. Olen siis vasta pintapuolisesti käynyt firman tuotetta läpi. Katsoin myös perustajan Teemu Sunan haastattelun: https://www.youtube.com/watch?v=cfEEwCIKbyA

Teen seuraavan 1-2 viikon aikana sitten syvempää analyysiä, kunhan saan huomisen tentin pois alta, joten kaikki kysymykset ja kommentit erittäin tervetulleita.

Teemu nostaa haastattelussa muutaman tärkeän pointi esille, joista olen ehdottomasti samaa mieltä:

- Meidän terveydenhuoltojärjestelmä on ylikuormittunut sairaista ihmisistä. Lääkäreillä terveyskeskuksissa ei ole ihan hirveästi aikaa panostaa ennaltaehkäisyyn tai terveyden optimointiin, kun kaikki aika menee tulipalojen sammutteluun. Monilla yleislääkäreillä olisi valtavasti tietotaitoa tähän aiheeseen tai ainakin heitä olisi helppo kouluttaa siihen, mutta aika ja resurssit ei vaan riitä. Jos osa tästä työstä siirretään potilaalle itselleen siten, että käyt verikokeessa ja appi laskee sulle riskiscoret ja ehdottaa elintapamuutoksia, niin aivan loistavaa! Vielä parempi, jos näet konkreettisesti miten nuo riskit laskee kun teet oikeita asioita riittävän pitkään! Sijoittajan näkökulmasta toki tää on helposti kopioitavissa oleva bisnesmalli, koska kuka tahansa voi ottaa noi samat markkerit mistä tahansa labrasta ja tehdä niistä riskiscoren. Maailmassa on paljon erilaisia riskilaskureita ja parhaimpien välillä erot on toistaiseksi sanotaanko aika hifistelyä.

- Annetaan ihmisille enemmän ja parempaa informaatiota, niin ne on enemmän motivoituneita muuttumaan. Tästä myös erittäin samaa mieltä. Se että otan Kolesterolit, ApoB:t, sokeriarvoja ym. potilaasta ja ne näkyy omakannassa kryptisinä numeroina, jotka käydään nopeasti vastaanotolla läpi samalla kun joudun ottamaan kantaa selkäkipuun, rannekipuun ja vatsavaivoihin, ei ole kovin tehokasta informaation antoa ja tätä se arki valitettavasti esim. useimmissa terveyskeskuksissa on. Siinä sitten kun asiat kiireessä huonosti selitettyään määräät jotain riskiä alentavaa lääkettä, josta löytyy googlesta kaiken maailman salaliittoteorioita, niin yhtään mihinkään hoitoon sitoutuminen on aika mahdotonta. Puhumattakaan että siinä ehtisi ottaa elintapaohjausta sen syvemmin esille. Tämä koko prosessi vaatii aika paljon kehittämistä ja Nightingale yrittää ratkaista yhtä olennaista osaa siitä.

- Olen myös samaa mieltä siitä, että ylidiagnostiikasta varoittelu on nykypäivän muoti-ilmiö ja suurimmaksi osaksi huuhaata. Ihmiset eivät ole joko terveitä tai sairaita, vaan aina jotain siltä väliltä. Ihmisiä kannattaa tutkia, jotta voidaan muodostaa jonkinlainen käsitys heidän terveysriskeistä. Tätä voidaan tehdä verikokeista, sukuanamneesista, elintavoista, hyvin tarkkaan valikoidulla geenitiedolla tai esimerkiksi dynaamisilla fysiologisilla kokeilla. Toki aina on vaarana se, että tutkitaan asioita joista ei voi oikeasti sanoa yksilötasolla yhtään mitään, mutta meillä on jo olemassa paljon biomarkkereita joista on selkeä tutkimusnäyttö. Nightingalen paketissa on paljon sellaisia (osa toki kiistanalaisia).

Primaaripreventiossa ei muuten sinänsä ole mitään uutta, eikä esim. Nightingalen labratutkimuksissakaan ihan hirveästi mitään erikoista ole. Esim. lipidit, triglyt, paastosokerit, hba1c ja apoB:t, ketoaineet ym. saa ihan mistä tahansa labrasta ja näitä on käytetty primaaripreventiossa terveiden ihmisten riskiarvioon jo pitkään. Rasvahappo-analyysejä, omega-3/6 saturaatioita ym. saa myös aika kattavasti lukuisista labroista, mutta näiden markkereiden asema on vielä toistaiseksi hieman kiistanalainen/ei-niin-vakiintunut. Matala-asteisen tulehduksen merkitys myös on otettu huomioon monissa kansainvälisissä tutkimuksissa esim. kardiovaskulaaririskin mittaamiseen, mutta ei vielä ole vakiintunut lääkäreiden käyttöön. On esimeriksi malleja, joissa herkkä CRP on yksi osatekijä riskinarvioinnissa.

Nightingale eroaa jonkin verran ehkä menetelmällisesti siinä, että käyttävät NMR:ää analysoimaan näitä samoja markkereita, jolloin näyteputkia ei tarvitse kuin yhden. Tässä monella ehkä tulee mieleen Theranos, mutta älkää huoliko, sillä NMR on kohtalaisen vakiintunut veren analysointimenetelmä maailmalla ja tehdään siis edelleen laskimoverinäytteestä (Theranos yritti tehdä analyysiä kapillaarinäytteestä, joka on edelleenkin mahdottomuus). NMR:ää käyttäviä firmoja on siis muitakin (ei ehkä suomessa niinkään?). Tutkimuksessa joudutaan joka tapauksessa pistämään neula laskimoon, joten kipu ja vaiva on asiakkaalle ihan sama, vaikka niitä näyteputkia ei vaan tarvi ottaa niin paljoa ja ymmärtääkseni myöskin näyteputket on yksinkertaisempia. Näytettä ei tarvitse mitenkään esi-käsitellä ja analysointi on ymmärtääkseni nopeampaa. Eli ehkä tämä voi isossa voluumissa tuoda jotain tehokkuusetua näytteiden prosessointiin tms. Tässä kohtaa pitää myöntää, että en ole mikään verianalyysitekniikoiden asiantuntija tekniseltä kantilta. Aiheesta löytyi firman oma blogikirjoitus, jossa kohtalaisen hyvin avattu asiaa: https://nightingalehealth.com/research/blog/nmr-or-ms--which-technology…

Nightingale tekee tuloksista omaan appiinsa visuaalisesti selkeät riski scoret, mikä ei sekään nyt mitään aivan tavattoman uutta ole. Ehkä kuitenkin suomen tasolla tuo visualisointi on kuitenkin selkeästi parasta mitä on toistaiseksi tarjolla.

Iso positiivinen juttu on se, että Nightingale tekee itse avointa tieteellistä tutkimusta biomarkkereista ja hyödyntää biopankkidataa. Tässä on kuitenkin se ongelma, että kun löytyy populaatiotasolla assosiaatio jollekin biomarkkerille, niin se ei vielä tarkoita, että sillä voidaan ennustaa yksilön riskiä. Jos näitä otetaan liian varhain käyttöön, niin riskiscore muuttuu epäluotettavaksi. Toki voidaan tehdä monimuuttujamalleja ym. tilastoanalyysiä, jossa vakioidaan sekoittavia tekijöitä jne. mutta eivät nämäkään ole täydellisiä residual - ja unmeasured confounding ilmiöiden vuoksi. Ylipäätään biomarkkerin validointi "toimintaa aiheuttavaksi" (actionable) tekijäksi on aika iso prosessi tarkoittaen siis sitä, että kun yksilöltä mitataan jokin tulos niin sen perusteella voidaan tehdä riskiä alentavia päätöksiä. Otetaan nyt esimerkiksi vaikka tuo BCAA -tasot eli haaraketjuisten aminohappojen tasot ja dementian riski (https://www.ncbi.nlm.nih.gov/pmc/articles/PMC6082422/). Dementiaa aiheuttavat aivo-orgaaniset muutokset alkavat todennäköisesti jo kauan ennen näkyviä oireita ja diagnoosia. Dementiasta tiedetään, että ruokavalion yksipuolistuminen ja ylipäätään syömisen väheneminen voivat olla myös ensimmäisiä oireita dementiasta (usein toki selkeimmin näkyy vasta sairauden loppuvaiheessa). Tästä ei siis ihan heti voi vetää johtopäätöstä, että matala BCAA pitoisuus nostaa yksilön riskiä sairastua dementiaan. Se voi olla myös ensimmäinen oire. Myös sekoittavat tekijät on mahdoton täysin vakioida nollaan. Toinen kysymys on se, mitä asialle pitäisi tehdä, koska tätäkin pitää tutkia ennenkuin tuloksia voidaan yksilötasolla lähteä soveltamaan. Esimerkiksi BCAA-lisän tiedetään aktivoivan mTOR:a ja lisäävän insuliiniresistenssin riskiä, jotka taas ovat terveyden kannalta haitallisia.

Biomarkkerin oikea validointi vaatii siis ihan älyttömästi työtä. Meillä on jo nyt hyviä biomarkkereita, mutta niitä ei seurata tarpeeksi eikä niille ehditä tehdä mitään.

Pitää myös muistaa, että verinäyte kuvastaa elimistön tilaa yhdessä aikapisteessä. Esim. metabolisen oireyhtymä tai diabetes tyyppi 2:n riskin ennustamiseen täytyisi parhaimmillaan saada kineettistä / aikasarja dataa. Tämä tapahtuu parhaiten esimerkiksi oraalisella glukoosirasituskokeella, jossa seurataan verensokeria ja insuliinia/c-peptidia tietyin aikavälein glukoosiliuoksen nauttimisesta. Tai sitten laitetaan CGM käsivarteen (continuous glucose monitoring) ja seurataan 2 viikkoa ihan oikeassa elämässä tapahtuvaa verensokerin muuttumista, katsotaan keskiarvoja ja keskihajontaa. Toinen vaihtoehto on katsoa kuinka suuri työmäärä esim. kuntopyörää polkemalla saadaan aikaan, ilman että laktaattipitoisuus nousee merkittävästi (https://pubmed.ncbi.nlm.nih.gov/28623613/). Jos haluaisi ennustaa omaa riskiä vaikkapa diabetekseen ja metaboliseen oireyhtymään, niin optimaalisinta olisi katsoa nämä kaikki ja toistaiseksi tähän riskinarvioon ei ole oikotietä. Yksi verikoe, oli se sitten paastosokeri, hba1c, triglyseridi-pitoisuus, tai jokin vasta tutkimuksen alla oleva mikroRNA tai näiden kaikkien yhdistelmä, ei varmasti kykene antamaan yhtä luotettavaa vastausta riskistä kuin mitä edellä kuvaamani toimenpiteet, koska ne eivät kerro molekyylien liikkeestä kehossa eri energiantuotantotilojen välillä. Toki ne ovat suuntaa antavia, mutta kaikkein varhaisin riskin lisääntyminen havaitaan juuri edellä kuvaamissani kokeissa. Tietysti osa riskeistä myös saadaan jo geenitiedosta, esim. APOE-genotyypin vaikutus alzheimerin taudin riskiin on hyvin validoitu ja asialle voi myös tehdä jotain: https://www.ncbi.nlm.nih.gov/pmc/articles/PMC7296075/

Lisättäköön tähän väliin se, että nämä tutkimukset joissa Nightingale on osallisena, on laadukkaasti toteutettuja tutkimuksia ja julkaistu suurimmaksi osaksi huippulehdissä. Niissä on mukana huippu-instituutioita ja alan osaajia (esim. suomesta THL:n emeritus professori Veikko Salomaa näytti olevan useammassakin mukana). Tarkoitus ei ole ottaa näiltä tutkimuksilta mitään pois, mutta on muistettava, että ne vastaavat vain niihin kysymyksiin, joihin ne on suunniteltu vastaavan. Liian helposti tuloksia aletaan ylitulkitsemaan ja vedetään pitkälle vietyjä johtopäätöksiä, joka ei välttämättä ollut alkuperäinen ajatus tutkijoilla itsellään.

Tästä päästään oikeastaan siihen, että mikä on Nightingalen strategia pitkässä juoksussa. Halutaanko ensin tuottaa yksinkertainen ja visuaalisesti selkeä, massoille suunnattu tuote(?). Vai mitä jos haluttaisiinkin saada paras ja tarkin mahdollinen kuva potilaan riskistä eri sairauksiin. Tähän täytyisi nähdä vähän enemmän vaivaa kuin pelkkä verikoe. Tarvittaisiin siis premium-tuote, jossa ihminen laitetaan kirjaimellisesti laboratorioon ja analysoidaan kaikista mahdollisista kulmista. Tätä tuotetta sen jälkeen aletaan optimoimaan niin, että se on 5-10 vuoden päästä helppo tuottaa isossa skaalassa massoille. Yhtiö mainitsee strategiakseen tiedotteessa seuraavaa:

"Yhtiöllä on kaksiosainen liiketoimintastrategia alla kuvattujen liiketoimintatavoitteiden saavuttamiseksi: tehdä yhteistyötä terveysalan toimijoiden kanssa ja tavoittaa kuluttajia suoraan. Yhteistyössä terveysalan toimijoiden kanssa Yhtiö odottaa hyödyntävänsä terveystietoalustaansa henkilöiden sairastumisriskien tunnistamiseksi ja yhdistämiseksi terveydenhuollon kumppaneidensa tarjoamiin sairauksien ennaltaehkäisypalveluihin"

Eli voisin siis ajatella, että strategia ei ole tuottaa itse mitään premium palvelua, vaan yhtä helposti skaalattavaa osaa (verikoe) siitä ja toisaalta tuottaa yhden vaihtoehtoisen data-alustan riskianalyysiä varten. Tällaisen liiketoimintakumppanin suhteen näkisin, että suomessa on tyhjiö. Kuka sen täyttää?

Siinä siis ensimmäisiä ajatuksia mitä mulla heräsi. Ideana koko juttu on aivan loistava. Käytännön toteutuksessa toki paljon haasteita ja kysymyksiä. Tietysti tällä alalla pitää muistaa infromaation asymmetria eli se, että asiakas ei välttämättä pysty sanomaan yhtään mitään tuotteen luotettavuudesta. Tietyllä tapaa keskeneräinen tuotekin voi olla hyvä bisnesidea, jos se vetoaa oikeisiin asioihin. Esimerkiksi heart age, jonka Nightingalen appi antaa on aika kaukaa haettu ja todennäköisesti perustuu lipidiarvoihin ja ApoB:hen. Tutkin itse sydänfibroosia lääkekehityksen ja biomarkkereiden näkökulmasta (käytännössä fibroosi liittyy suoraan sydämen ikääntymiseen) ja voin sanoa, että noilla biomarkkereilla ei kyllä vielä ihan hirveästi mitään tee jos halutaan nimenomaan mitata sydämen ikää (ei siis vaikkapa sydän - ja verisuonitautien riskiä). Toki nuo markkerit kertoo ateroskleroosin riskistä, joka ennustaa päätetapahtumaa saada infarkteja, sydänlihasvauriota jne. Ylipäätään jos aletaan puhua ikääntymisestä, niin lähtisin ensisijaisesti hakemaan markkereita epigeneettisestä datasta.

Näitä pohdintoja nyt tulee tänne tasaisella tahdilla, joista kirjoittelen sitten helposti luettavan kokonaisuuden ja johtopäätökset lopuksi. 8.3. oli tulossa jotain sijoittajawebinaaria ja varmastikin myös anti-esitteet ym. vastailee muutamiin kysymyksiin.

Optiosijoittajan treidit&makronäkemykset

24.10.2020 - 12:05

Osmos: Vasta tutkimusasteella. Joihinkin indikaatioihin (PTSD) ihan lupaavia tuloksia, mutta kieltämättä vaikea tehdä RCT-astelemia näistä tutkimuksista. Meillä oli tästä luentoakin psykiatriassa ja sielläkin suhtauduttiin ihan optimistesti tulevaisuuden mahdollisuuksiin. Voin joskus paremmalla ajalla palata tähän. Jos kiinnostaa, niin suomeksi hyvää settiä esim. tässä artikkelissa: https://www.duodecimlehti.fi/duo15480