Mikko Mäkinen

Viimeisimmät viestit

Aker Carbon Capture

8.12.2025 - 07:05

Täällä monella oli osaketta. Ajattelin kysyä, onko kukaan saanut vielä Norjasta liikaa perittyjä veroja takaisin? Itselläni on hakemuksesta jo yli 4 kuukautta, eikä Altinnistä ole kuulunut mitään, eikä rahoja ole näkynyt.

Daytraderin kovimmat tuotot ja julmimmat takaiskut

5.11.2025 - 16:49

Koyfin. Mulla ei ole Bloombergia kännykässä, niin tossa on jotain samoja ominaisuuksia.

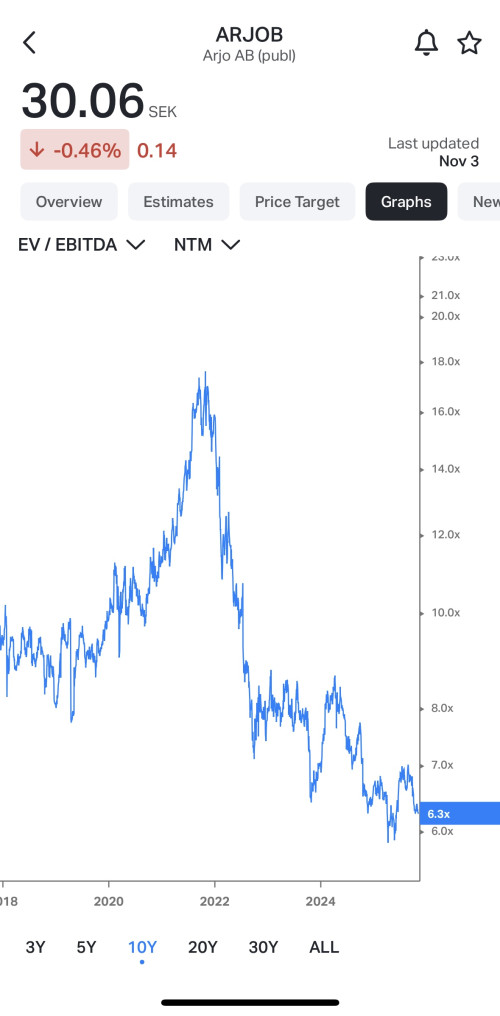

Ja varmuuden vuoksi: En ikinä ostaisi osaketta halvan kertoimen takia. Sitä pitää aina verrata siihen, miten näkee seuraavat vuodet (no jotain japanilaisia net-net mikro-osakkeita olen ostanut). Mutta sillä voi screenata ajatuksella "Osake on halvimmillaan ikinä, mutta eihän tilanne näytä niin pahalta. Ehkä vaan koronan jälkeisessä krapulassa sijoittajat ovat täysin kyllästyneet osakkeeseen." Sinänsä ei tarvitse tehdä diskontattuja kassavirtoja tai muuta hienoa. Usein kelvollinen sijoitusanalyysi on aika simppeli.

Daytraderin kovimmat tuotot ja julmimmat takaiskut

4.11.2025 - 18:40

Olen myynyt innoissani viimeisetkin jenkki(kasvu)osakkeet. Amazonkin sai lähteä. Vaikkakin olen käytännössä varmasti liian ajoissa, uskon että nyt on jo ok hetki alkaa nynnysijoittajaksi. Ostin tänään lisää Arjoa. P/E 12-13, EV/EBITDA 6,5. Tekee sairaalan sänkyjä, pyörätuoleja ja kaikenlaista kamaa vanhusten avuksi. Jos joku asia on varma niin se, että vanhusten määrä kasvaa vakaasti seuraavina vuosikymmeninä. Jos saan tuohon hintaan taantumakestävää ja melko varman hitaan kasvun firmaa, olen tyytyväinen. Uskon, että sillä saa 10% tuoton tai korkeamman, jos arvostus korjautuu. Pääomistaja osti eilen ja tänään yhteensä 0,5% osakekannasta. Tällaisella valuaatiolla näitä firmoja pääomarahastojen kannattaisi jo napsia pois. Tämä vuosi on kassavirran kannalta heikompi, mutta yleensä tulos kääntyy kassavirraksi hyvin.

Ongelmahan tässä kaikessa olen, että pillitän sitten seuraavan vuoden, kun kaikki tekevät rahaa kasvulapuilla. Kun salkussa on liikaa samalla profiililla kamaa, niin siinä on myös paikka väliaikaiselle pettymykselle.

Daytraderin kovimmat tuotot ja julmimmat takaiskut

3.11.2025 - 10:14

RaimoRaitis wrote:

Kiitos analyyseistä, näitä on aina mukava lueskella!

Ainakin Kojamon kautta kiinteistöihin sijoittaneena mitä mieltä Cityconin nykytilanteesta? Painaako pääomistajariski edelleen liikaa puntarissa, vai joko ”halpuus” houkuttaa?

Kaikessa viisaudessani kuvittelisin, että yrityksestä tulee vielä pakollinen bid ja osake nousee lähelle 4 euroa.

Daytraderin kovimmat tuotot ja julmimmat takaiskut

2.11.2025 - 20:29

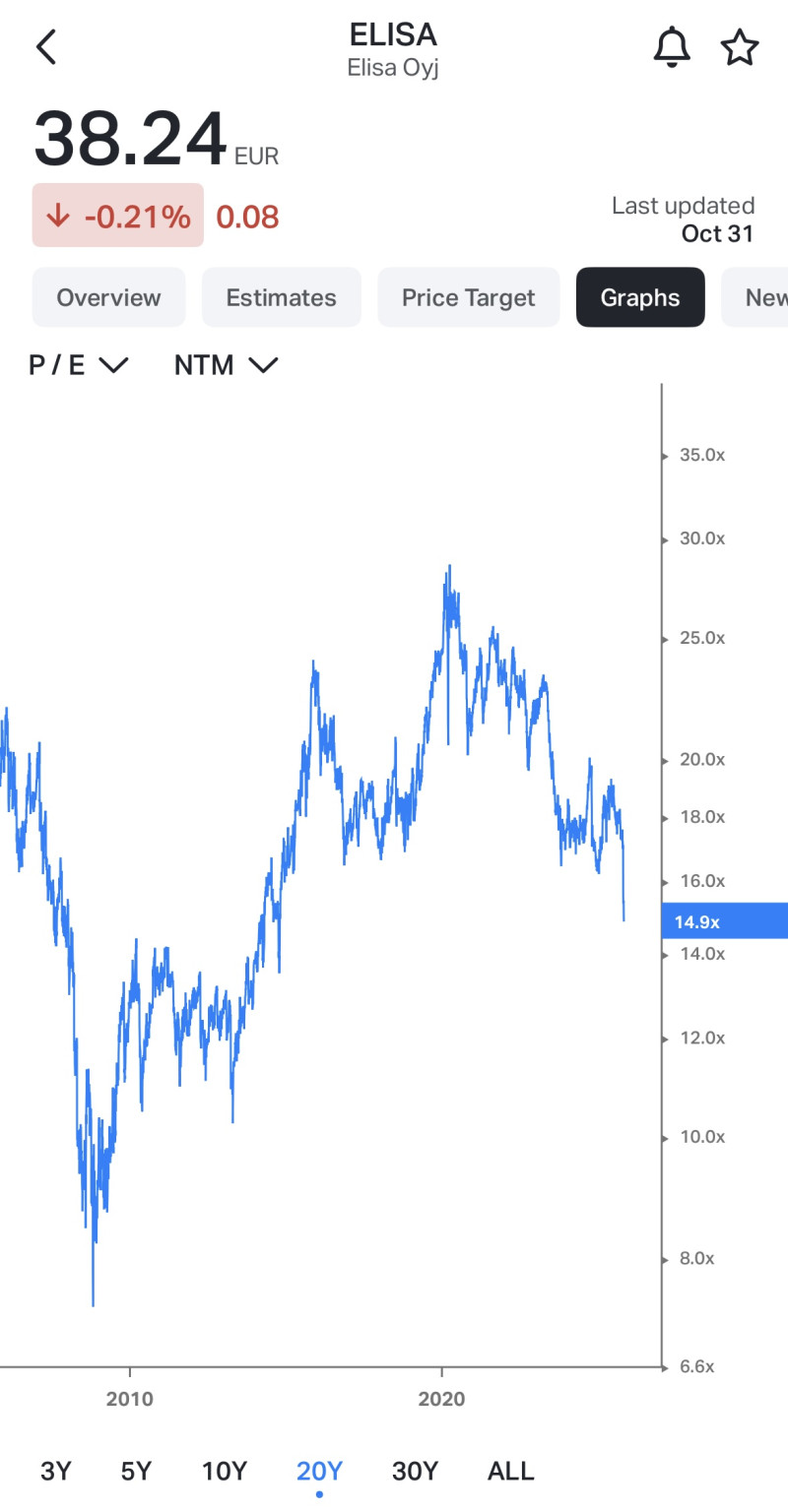

Elisan tase on teleoperaattoriksi vähävelkainen. Nythän joitakin operaattoreita saa alle P/E 10, mutta niissä on velkaa usein paljon, kassavirta heikompi ja tulos volatiilimpi. Elisassa P/E 12 olisi isomman oston paikka, mutta 15:ssa on jo mahdollinen osa salkkua. 20+ oli jotenkin ymmärrettävä nollakorkomaailmassa, muttei itseä mitenkään kiinnostava. Nyt vapaan kassavirran tuotto 6% on jo ihan ok, kun voisi olettaa firman vielä kasvavan muutaman prosentin vuodessa.

Daytraderin kovimmat tuotot ja julmimmat takaiskut

2.11.2025 - 14:29

tj_hodl wrote:

Kiitoksia paljon Mikko näistä kommenteista! Mitä mieltä olet Elisan tämän hetken arvostuksesta? Kurssi laskenut aika reilusti.

En muista omistaneeni Elisaa ikinä. En vain ole kaivannut matalahkoa odotettua tuottoa hieman yliarvostetusta osakkeesta. Nyt tuntuu, että osake on vihdoin aika järkevässä hinnassa. Ilmeisesti kilpailutilanne Suomessa on tiukentunut. Ostin tällä viikolla hiukkasen. Ihan vaan koska käteistä on liikaa, ja tämäkin käyttäytyy suotuisasti, jos Trump keksii jotain hassua tai muuten tulee korjausliike. En kyllä tiedä jääkö pitemmäksi ajaksi salkkuun.

Daytraderin kovimmat tuotot ja julmimmat takaiskut

1.11.2025 - 09:42

Huhtamäki: Tulosylityksellä olisi muuten noussut reilusti, mutta sijoittajien suosikkisegmentti Pohjois-Amerikka alisuoritti. Tämän takia osake enintään piti asemansa. Koko ala on nyt heikommassa suhdanteessa ja kilpailijat ovat pärjänneet Huhtamäkeä huonommin. Jossain vaiheessa liikevaihto taas nytkähtää pieneen kasvuun, jolloin katettakin on helpompi puolustaa. Varmaan vielä vuoden verran on nihkeää. Mutta yritän aina katsoa vähintään 12kk päähän. Ostin hiukkasen lisää tällä viikolla.

Kojamo: Tässäkin painottaisin samaa tulevaisuuteen katsomista. Kun asuntomarkkina on selkeästi jo pohjannut ja asuntojen hinnat nousevat, osakkeeseen tulee ostopainetta. Jossain vaiheessa osake keikahtaa aliarvostuksen puolelta yliarvostuksen puolelle. Sitä odotellessa voisi olettaa saavansa 7-8%(ffo yield + hyvin maltillinen arvonnousu) tuottoa vaikkei arvostus korjaisikaan. Mutta osarissa ei olllut mitään vikaa. Mutta se vahvisti, että nykyjohto tekee oikeita asioita. Se täytti mökit, myi periferian kämppiä(itse en ehkä tuohon hintaan olisi myynyt, mutta strategian mukaista) ja alkoi ostaa omia osakkeita. Järkeviä asioita. Kojamo on suurella painolla salkussani pääasiassa hajautuksen takia. En halua omistaa suoraan asuntoja, niin omistan Kojamon kautta. Mutta pidän melkein väistämättömänä, että kasvukeskusten asuntomarkkina on ennenpitkää niukkuuden tilassa, koska nykyhinnoilla ei voi rakentaa kannattavasti uutta. Ostin Kojamoakin vähän lisää, kun homma etenee hyvin.

Lassila&Tikanoja: Tulos sinänsä hyvä, mutta ohjeistus viittaa vähän heikkoon neljänteen vuosineljännekseen. Vai onko johto vain varovainen ja antaa uuden positiivisen tulosvaroituksen vuodenvaihteen korvilla? Markkina tuntui ajattelevan, että kyse on heikosta loppuvuodesta. Aina parempi mitä vähemmän odotetaan. Kiinteistöpalvelut parantavat selkeästi. Heikko rakennussuhdanne pidättelee kierrätyspalveluita. Mutta rakentaminenkin lähtenee lähivuosina käyntiin. Toisaalta säätelymuutokset pitävät kierrätyksen lähivuosien näkymiä vaisuina. Mutta kierrätysbisnes voi pitkällä aikavälillä olla yllättävän arvokasta - ainakin samankaltaiset firmat muualla hinnoitellaan paljon korkeammalle. En usko L&T johtoon. Mutta spinoffien jälkeen usein se alisuorittaja parantaa entisestään juoksuaan, kun saa täyden huomion ja johto kannustimet. Hautaniemi jäänee lähivuosina eläkkeelle. Jos sieltä saataisiin tilalle joku tekijämies ja kiinteistöhuolto parantaisi kilpailijoiden tasolle, niin osake voisi olla tuplat. No siinä on paljon oletuksia, joten osake on vain luokkaa 3% salkusta. Kassavirtaprofiili on hyvä ja hinta halpa.

Daytraderin kovimmat tuotot ja julmimmat takaiskut

24.10.2025 - 05:09

Vähän liiankin odotuksissa. Olisi toivonut, että myös volyymejä saadaan nousuun. Nyt näyttäisi siltä, että vaikka tuotannon hinnat laskevat, joudutaan vielä laskemaan myyntihintojakin. Osake oli vähän vahvistunut ennen tulosta, joten tulosylityskin vain riitti markkinalle kun liikevaihtoa ei saatu nousuun.

Daytraderin kovimmat tuotot ja julmimmat takaiskut

15.10.2025 - 19:58

Aki Pyysing wrote:

Itseni ja Nallen kirjojen mukaan ruotsalaisten kanssa sopimusten tekeminen on haastavaa, koska ne iltalypsävät ja rimpuilevat irti sopimuksista siinä toivossa, ettei vastapuoli prosessoi.

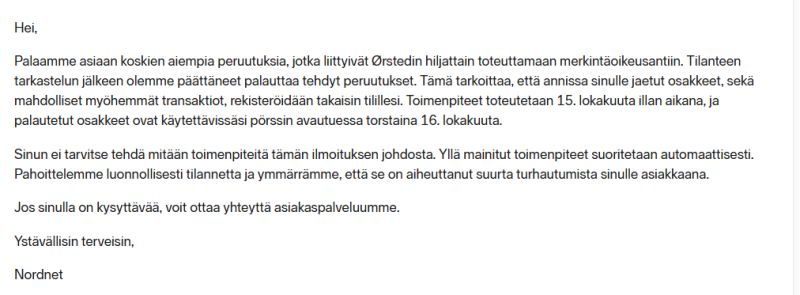

Tätä rivoutta en olisi uskonut ruotsalaisvälittäjistäkään. Jotka muutenkin jakavat lähinnä kavereilleen. Olen hyvin tottunut saamaan nollan hyvistä, jos annin järjestäjä on ruotsalainen. Mutta se, että kerrotaan, että sait ja sitten viiden päivän päästä, että et saanutkaan on yli kaiken ymmärryksen. Tai ainakin oikeuden ja kohtuuden.

Mie prosessoisin tämän. Ihan periaatteen vuoksi. Toki 100% vahingonkorvauksella luovuttaisin. Varmaan oikeuspaikka on Tukholma ja sieltä saa pätevän juristin jotain 7000 SEK/tunti. Itse asiassa voisi yrittää prosessoida Helsingissä, kun oman välittäjäsi sivuliike on Helsingissä🤔. Mutta nyt meni ekonomi juristien asiassa turhan pitkälle. Tässä casessa lähtisin kuitenkin hakemaan oikeutta, vaikka voitto näyttäisi varmalta kuin Suomelle talvisodassa.

Kyllä ruotsalaisiin voi luottaa! Mut silti mä jotenkin ajattelen, että aina pitää nostaa meteli, niin vähän edes nousee kynnys tehdä huonot.

Daytraderin kovimmat tuotot ja julmimmat takaiskut

15.10.2025 - 12:02

Kiitos, lainasin sun kuvaa X:ssä. Aika usein sitten vedotaan, että on sitoutunut lukemaan 300 antiesitteen, ja siellä sivulla xx on mainittu toisin. Sitten luotetaan ehkä siihen, ettei piensijoittajat lähde haastamaan päätöstä muuten kuin keskustelupalstoilla. No katsotaan nyt vielä loppuun asti. Ehkä siellä oikeus ja kohtuus voittaa.