kaleeri

Viimeisimmät viestit

Sijoitusyhtiön perustaminen, verotus ja taloushallinto

3.2.2025 - 08:58

Innilator wrote:

kaleeri wrote:

Passiivinen sijoittaja wrote:

Tarkoittaako tämä lain kohta:

https://www.finlex.fi/fi/laki/ajantasa/2015/20151141#L2P2

"Tilintarkastaja on kuitenkin aina valittava yhteisössä, jonka pääasiallisena toimialana on arvopapereiden omistaminen ja hallinta ja jolla on kirjanpitolain 1 luvun 8 §:ssä tarkoitettu huomattava vaikutusvalta toisen kirjanpitovelvollisen liiketoiminnan tai rahoituksen johtamisessa."

Että vaikka olisi alta 200000 liikevaihdon yritys, jossa ei ole ketään töissä, mutta joka omistaa "yli 20%" - 50% toisesta yrityksestä ( https://www.finlex.fi/fi/laki/ajantasa/1997/19971336#L1P8 ) tarvitaan sille tilintarkastaja?Näin olen itsekin tulkinnut, paitsi että myös yli 50% omistus katsottaisiin "huomattavaksi vaikutusvallaksi" ja siten aiheuttaisi tilintarkastusvelvollisuuden. Ymmärrän kyllä logiikkasi, tuo KPL 1 luvun 8 § kun kertoo osakkuusyrityksistä. Ajattelen että tämä poikkeus koskee kuitenkin vain pääasiallista toimialaa "arvopapereiden omistaminen ja hallinta", eikä siis kaikkia kuten tuo viimeisin kysymyksesi konsernista.

Jos emolle tarvitaan tilintarkastaja, niin pitääkö se hankkia silloin myös osakkuusyrityksille (vaikka niillä rajat ei täyttyisi)?

Mielestäni ei. Kuten olet viimeisessä kysymyksessäsi kirjoittanut, tilintarkastuslaissa (luku 2 ja 6 §) sanotaan kuitenkin toisinpäin, eli jos konsernilla yhteensä rajat täyttyy (vaikka ei emolla itsenäisesti), silloin tulee valita emolle. Sanotaan myös "tytäryrityksen tilintarkastajaksi on valittava vähintään yksi emoyhtiön tilintarkastaja" - ymmärrän tämän niin että mikäli tyttärellä on velvollisuus valita, täytyy siinä olla sama tyyppi kuin emossa (voi poiketa perustellusta syystä).

Jos taas on konserni (yli 50%) , niin tulkitsen https://www.finlex.fi/fi/laki/ajantasa/2015/20151141#L2P6 mukaan, että ei tarvita, jos rajat ei täyty konsernitasolla?Näin, paitsi oman tämän hetkisen tulkintani mukaan yhtiöitä joissa "pääasiallisena toimialana on arvopapereiden omistaminen ja hallinta" olisi poikkeuksellisesti velvollisuus tässä tilanteessa.

"Mitä 2–4 §:ssä säädetään, sovelletaan vastaavasti konsernin emoyritykseen, jos konsernin osalta vähintään kaksi 2 §:ssä tarkoitetuista kolmesta edellytyksestä täytty"

Kyllä, tästä olikin jo aiemmin.

Kiitos erinomaisista kysymyksistä! Soittelin vielä aiheesta tilintarkastajallemme, tässä näkemyksemme.

Sitten jos eletään reaalimaailmassa, niin mikä on todennäköisyys sille, että PRH tai mikään muukaan instanssi kehottaisi ao. tapauksessa valitsemaan tilintarkastajan, jos nuo yleiset rajat eivät ylity? Löytyykö yhtään elävää esimerkkiä tällaisesta?

Tuo on hyvä pointti. Todennäköisyys on oman kokemukseni mukaan erittäin pieni, että mitään sanomista tulisi mistään, ainakin jos kaikki menee hyvin. Jos tulisi jokin kupru ja syyte liittyen verotukseen tai kirjanpitoon, katsottaisiin varmasti tilintarkastusvelvollisuuden laiminlyönti negatiivisena tekijänä keississä.

Sijoitusyhtiön perustaminen, verotus ja taloushallinto

30.1.2025 - 10:37

Passiivinen sijoittaja wrote:

Tarkoittaako tämä lain kohta:

https://www.finlex.fi/fi/laki/ajantasa/2015/20151141#L2P2

"Tilintarkastaja on kuitenkin aina valittava yhteisössä, jonka pääasiallisena toimialana on arvopapereiden omistaminen ja hallinta ja jolla on kirjanpitolain 1 luvun 8 §:ssä tarkoitettu huomattava vaikutusvalta toisen kirjanpitovelvollisen liiketoiminnan tai rahoituksen johtamisessa."

Että vaikka olisi alta 200000 liikevaihdon yritys, jossa ei ole ketään töissä, mutta joka omistaa "yli 20%" - 50% toisesta yrityksestä ( https://www.finlex.fi/fi/laki/ajantasa/1997/19971336#L1P8 ) tarvitaan sille tilintarkastaja?Näin olen itsekin tulkinnut, paitsi että myös yli 50% omistus katsottaisiin "huomattavaksi vaikutusvallaksi" ja siten aiheuttaisi tilintarkastusvelvollisuuden. Ymmärrän kyllä logiikkasi, tuo KPL 1 luvun 8 § kun kertoo osakkuusyrityksistä. Ajattelen että tämä poikkeus koskee kuitenkin vain pääasiallista toimialaa "arvopapereiden omistaminen ja hallinta", eikä siis kaikkia kuten tuo viimeisin kysymyksesi konsernista.

Jos emolle tarvitaan tilintarkastaja, niin pitääkö se hankkia silloin myös osakkuusyrityksille (vaikka niillä rajat ei täyttyisi)?

Mielestäni ei. Kuten olet viimeisessä kysymyksessäsi kirjoittanut, tilintarkastuslaissa (luku 2 ja 6 §) sanotaan kuitenkin toisinpäin, eli jos konsernilla yhteensä rajat täyttyy (vaikka ei emolla itsenäisesti), silloin tulee valita emolle. Sanotaan myös "tytäryrityksen tilintarkastajaksi on valittava vähintään yksi emoyhtiön tilintarkastaja" - ymmärrän tämän niin että mikäli tyttärellä on velvollisuus valita, täytyy siinä olla sama tyyppi kuin emossa (voi poiketa perustellusta syystä).

Jos taas on konserni (yli 50%) , niin tulkitsen https://www.finlex.fi/fi/laki/ajantasa/2015/20151141#L2P6 mukaan, että ei tarvita, jos rajat ei täyty konsernitasolla?Näin, paitsi oman tämän hetkisen tulkintani mukaan yhtiöitä joissa "pääasiallisena toimialana on arvopapereiden omistaminen ja hallinta" olisi poikkeuksellisesti velvollisuus tässä tilanteessa.

"Mitä 2–4 §:ssä säädetään, sovelletaan vastaavasti konsernin emoyritykseen, jos konsernin osalta vähintään kaksi 2 §:ssä tarkoitetuista kolmesta edellytyksestä täytty"

Kyllä, tästä olikin jo aiemmin.

Kiitos erinomaisista kysymyksistä! Soittelin vielä aiheesta tilintarkastajallemme, tässä näkemyksemme.

Sijoitusyhtiön perustaminen, verotus ja taloushallinto

29.1.2025 - 08:38

7437878351 wrote:

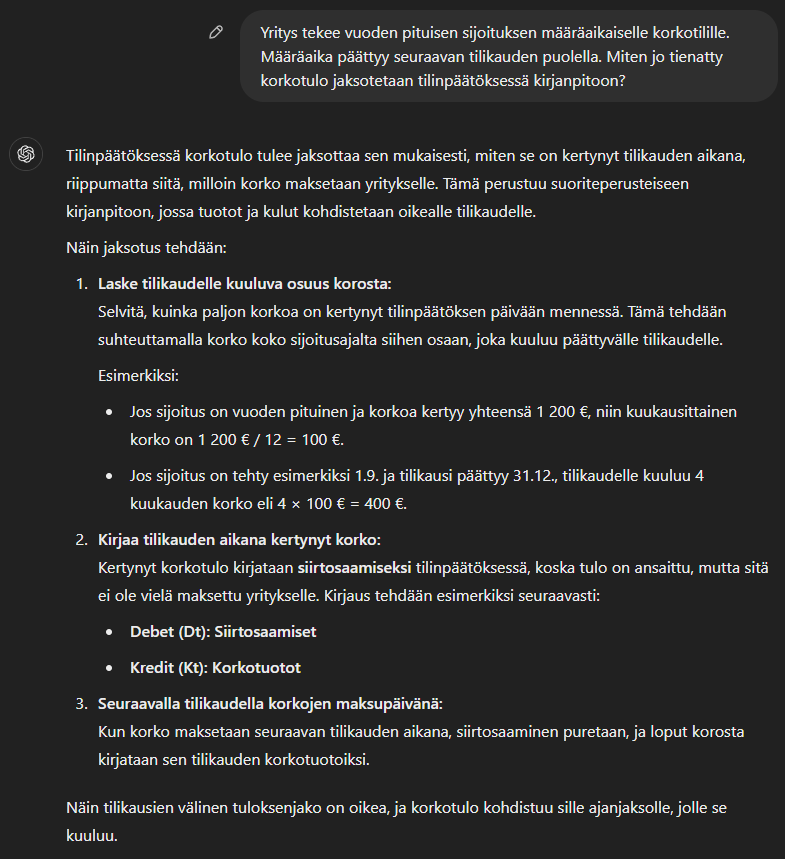

Meneekö korkotulon jaksotus oikein näillä ohjeilla? Laskenta toki tarkasti päivien mukaan.

Kyllä, mielestäni täydellinen vastaus!

Hienoa, että tässä ketjussa on ollut laadukasta keskustelua! Koitan nyt pitkästä aikaa alkaa kommentoimaan viime kuukausien keskusteluja.

Sijoitusyhtiön perustaminen, verotus ja taloushallinto

6.6.2024 - 07:07

jelly wrote:

Jaa, olikin huono tuo kohta jonka olin laittanut.

Tässä selitetty paremmin.

https://talenom.com/fi-fi/blog/hallinto-ja-laki/holdingyhtio-jarjestelyn-hyodyt/

Lähtökohtaisesti henkilöosakkaan osakkeiden luovutus yhtiölle merkitsee suuria veroseuraamuksia luovuttajalle, jos kyseessä on menestyvän yrityksen osakkeiden luovutus. EVL 52f:n mukaisella osakevaihdolla järjestely voidaan kuitenkin toteuttaa veroneutraalisti. Ainoa veroseuraamus on varainsiirtovero 1,6%, jonka hankkiva osakeyhtiö maksaa vaihdossa käytetyn kohdeyhtiön arvosta.

Kohdeyhtiöitä voi olla yksi tai useampi. Myös osakkeitaan luovuttavia osakkeenomistajia voi useampia. Veroneutraalin osakevaihdon säännöksen soveltaminen edellyttää, että holding-yhtiö hankkii enemmän kuin puolet kohdeyhtiön äänimäärästä.

Eli tässä tapauksessa luovutus/myynti ei ole ”kannattavaa” koska liiketoimintaa harjoittava yritys on jo sen verran arvokas että veroseuraamukset olisivat melko kovat. Ongelmaksi tulee miten tuon enemmän kuin puolet kohdeyhtiön äänimäärästä saa kikkailtua kummankin osalta kun omistus on tasan 50/50.

Tuo 50-50 henkilöomistus on yleinen haaste osakevaihdon kannalta, kun tosiaan vaatimuksena veroneutraalille siirrolle on yli 50% siirtyminen. Linkkaan alemmas vielä lainauksen verottajan ohjeesta. Olen kuullut, että joskus on kikkailtu myymällä ensin osakkaalta toiselle pieni määrä osakkeita, tehty osakevaihto tälle yli 50% omistavalle. Parin vuoden päästä sitten on myyty toiseen suuntaan sen verran osakkeita että toiselle tulee yli 50% ja tehty sitten hänellekin osakevaihto. Tässä on varmasti veroriskiä, pitää pystyä perustelemaan liiketaloudellinen peruste noille osakemyynneille.

Meille kävi KPMG:n verojuristi pari vuotta sitten esittelemässä aihepiiriin liittyviä parhaita "innovaatioitaan". Heillä oli ratkaisu tähän 50-50 henkilöomistuksen muuttamiseen sellaiseksi, että järjestelyn jälkeen molemmilla henkilöillä on omat 100% omistamat holdingyhtiöt, jotka sitten omistavat 50% alkuperäisestä operatiivisesta yhtiöstä. En osaa sitä tarpeeksi hyvin avata, mutta muistaakseni hän kutsui ratkaisua nimellä "vastikkeeton fuusio".

"EVL 52 f §:n mukaan osakevaihto on järjestely, jossa osakeyhtiö hankkii sellaisen osuuden toisen osakeyhtiön osakkeista, että sen omistamat osakkeet tuottavat enemmän kuin puolet toisen yhtiön kaikkien osakkeiden tuottamasta äänimäärästä tai jos osakeyhtiöllä jo on enemmän kuin puolet äänimäärästä, hankkii lisää tämän yhtiön osakkeita."

Sijoitusyhtiön perustaminen, verotus ja taloushallinto

6.6.2024 - 06:57

Innilator wrote:

kaleeri wrote:

Hyvää keskustelua!

Kuten Velho ehdotti, osakevaihto on hyvä ratkaisu, siinä saa kaupan päälle suurennettua nettovarallisuutta huojennettua osingonjakoa varten. Lisäksi on hyöty liittyen vanhoihin vastuisiin, josta alemmassa kappaleessa. Huono puoli on järjestelyn tuomat kustannukset.

Omppa ei tainnut mainita tarkempia summia. Niiden tietäminen auttaisi parhaan ratkaisun valinnassa. Kevyin ratkaisu on Innilatorinkin ehdottama järjestely, että alkaa vaan kylmästi jatkossa laskuttaa toisella firmalla, joka on muuten fiksuinta perustaa nykyisen yhtiön tytäryhtiöksi, että saa tuotot kätevästi jaettua kokonaan verovapaana osinkona "turvaan" emoyhtiöön. Voi olla että tässä on riski, että verottaja katsoo järjestelyn liiketoimintakaupaksi, josta sitten tulisi verotettavaa tuloa nykyiselle yhtiölle, mutta toisaalta sama summa liikearvoa uuden yhtiön taseeseen, jonka voi vähentää poistoina verotuksessa. Jos riski on tuo, se ei välttämättä ole kovin merkittävä, ellei summa ole mahdottoman suuri. Tässä järjestelyssä vanhojen virheiden tuomilta vahingonkorvausvastuilta yhtiön varat eivät ole turvassa.

Velho nostikin esille nuo vanhat vastuut. Ilmeisesti yleisohje on, että 3kk taaksepäin on palautusvelvollisuus, mutta poikkeuksiakin tähän aikarajaan voi kuulemma olla. Eli siis jos esim. vuonna 2023 on tehty jokin virhe, joka selviää järjestelyn jälkeen. Onko osakevaihdossa syntynyt uusi yhtiö (emo) velvollinen palauttamaan tyttären jakamia osinkoja, joita tytär sitten maksaisi vahingonkorvauksena.

Investcoon voi tosiaan olla yhteydessä jos osakevaihto tai muu järjestely kiinnostaa. Meidän kautta saa maksuttoman verojuristin kartoituksen, olettaen että järjestelylle on edellytyksiä.

Tästä: ”joka on muuten fiksuinta perustaa nykyisen yhtiön tytäryhtiöksi, että saa tuotot kätevästi jaettua kokonaan verovapaana osinkona "turvaan" emoyhtiöön.”

Ei varmaan tytäryhtiöksi, koska se menisi myös konkurssissa vaan nimenomaan uusi yhtiö vanhan emoyhtiöksi, jolloin vanhan (tytäryhtiön) voi päästää tarvittaessa konkurssiin.Kaikkien listaamattomien yritysten väliset osingot ovat verovapaita eli ei tarvitse olla edes samaa konsernia vaan täysin erillisetkin yritykset kelpaavat.

Avaan tätä vielä tarkemmin niin ei jää epäselvyyksiä. Nykyinen yhtiö viittaa tässä yhtiöön, joka on tällä hetkellä ainoa yhtiö ja se laskuttaa palveluistaan. Ajatus on, että tämä em. nykyinen yhtiö perustaa uuden yhtiön 100% omistukseensa. Uusi yhtiö on näin nykyisen yhtiön tytäryhtiö ja nykyinen yhtiö tämän jälkeen konsernin emoyhtiö. Jatkossa uusi tytäryhtiö jatkaa laskutustoimintaa ja emoyhtiö jää sijoitusyhtiöksi. Kun tytäryhtiö tekee voittoa laskutustoiminnallaan, sen on järkevää jakaa voittonsa osinkona turvaan emoyhtiöön, jotta ne eivät ole vastuun alla, mikäli tytäryhtiö joutuu vahingonkorvausvastuisiin. Tässä ratkaisussa tosiaan nykyisen alkuperäisen yhtiön mahdollisten vanhojen virheiden vastuu ei katoa.

Kaikkien suomalaisten listaamattomien yritysten väliset osingon ovat verovapaita, mutta osinkoahan jaetaan osakkeenomistajille. Miten voit jakaa osinkoa yhtiöstä A yhtiöön B, mikäli yhtiö B ei omista yhtiötä A?

Sijoitusyhtiön perustaminen, verotus ja taloushallinto

5.6.2024 - 11:24

Hyvää keskustelua!

Kuten Velho ehdotti, osakevaihto on hyvä ratkaisu, siinä saa kaupan päälle suurennettua nettovarallisuutta huojennettua osingonjakoa varten. Lisäksi on hyöty liittyen vanhoihin vastuisiin, josta alemmassa kappaleessa. Huono puoli on järjestelyn tuomat kustannukset.

Omppa ei tainnut mainita tarkempia summia. Niiden tietäminen auttaisi parhaan ratkaisun valinnassa. Kevyin ratkaisu on Innilatorinkin ehdottama järjestely, että alkaa vaan kylmästi jatkossa laskuttaa toisella firmalla, joka on muuten fiksuinta perustaa nykyisen yhtiön tytäryhtiöksi, että saa tuotot kätevästi jaettua kokonaan verovapaana osinkona "turvaan" emoyhtiöön. Voi olla että tässä on riski, että verottaja katsoo järjestelyn liiketoimintakaupaksi, josta sitten tulisi verotettavaa tuloa nykyiselle yhtiölle, mutta toisaalta sama summa liikearvoa uuden yhtiön taseeseen, jonka voi vähentää poistoina verotuksessa. Jos riski on tuo, se ei välttämättä ole kovin merkittävä, ellei summa ole mahdottoman suuri. Tässä järjestelyssä vanhojen virheiden tuomilta vahingonkorvausvastuilta yhtiön varat eivät ole turvassa.

Velho nostikin esille nuo vanhat vastuut. Ilmeisesti yleisohje on, että 3kk taaksepäin on palautusvelvollisuus, mutta poikkeuksiakin tähän aikarajaan voi kuulemma olla. Eli siis jos esim. vuonna 2023 on tehty jokin virhe, joka selviää järjestelyn jälkeen. Onko osakevaihdossa syntynyt uusi yhtiö (emo) velvollinen palauttamaan tyttären jakamia osinkoja, joita tytär sitten maksaisi vahingonkorvauksena.

Investcoon voi tosiaan olla yhteydessä jos osakevaihto tai muu järjestely kiinnostaa. Meidän kautta saa maksuttoman verojuristin kartoituksen, olettaen että järjestelylle on edellytyksiä.

Daytraderin kovimmat tuotot ja julmimmat takaiskut

2.5.2024 - 09:49

Hyvä huomio tuo, että pääomistajasuku ei voi sanella fuusiota. Itse mietin aiemmin siltä pohjalta että voi sanella.

Suomessa osakeyhtiölain mukaan käsittääkseni järjestely vaatisi molemmilta puolilta "määräenemmistöpäätöksen" eli "jota on kannattanut vähintään kaksi kolmasosaa annetuista äänistä ja kokouksessa edustetuista osakkeista". Ilmeisesti tuo menee käytännössä niin etä kokouksessa paikalla olevista osakkeista ja äänistä molemmista täytyy löytyä 2/3 kannatus. Vähemmistöoikeudet ei ehkä tässä tule kyseeseen? Totta ettei omistajasuku saa tässä ryöstää muita osakkeenomistajia, mutta ehkä voivat fuusiota perustella tarpeeksi ettei tulkita muiden sortamiseksi?

Jos oltaisiin Suomessa niin ehkä tuo 43% omistus voisi riittääkin yhtiökokouksessa, koska muita omistajia ei saada paikalle tarpeeksi. Ellei sitten tule jotain valtakirjakuviota, joka voisi tässä hyvinkin tulla. Norjan osalta ei sitten mitään tietoa.

Daytraderin kovimmat tuotot ja julmimmat takaiskut

1.5.2024 - 14:46

Oliko sen yhden bear analyytikon ajatus että ACC ja AKH fuusioituisivat vai tuo että ACC investoi rahat ja AKH rahoitetaan muulla tavalla?

Aker Horizons ja Aker Carbon Capture tai koko ala eivät ole mitenkään tuttuja, mitä nyt hieman yrittänyt katsoa lähipäivinä. Haastan kuitenkin vähän tuota ajatusta että fuusio olisi täysin älytön. Ratkaisevaa tässä on mielestäni tappiota tekevän AKH:n rahoitustilanne. En osaa arvioida AKH:n rahoitustilannetta tarkemmin, mutta jos on niin, että AKH:n rahoitustilanne on sen verran heikko että osakeanti on ennemmin tai myöhemmin pakko tehdä, fuusio voisi olla hyvä keino kun se toimisi käytännössä antina nykykursseilla. Ei tarvitsisi antaa enempää alennusta.

Pääskenaariossa, jossa ACC jakaa kaikki diilistä saavansa käteisen osinkona, saisi AKH kassaansa vajaa 2B. Ehkä tämä auttaa riittävästi turvaamaan rahoituksen. Jos tuo 2B ei kuitenkaan AKH:lle riitä, fuusiossa koko ACC:n kassa 4,5B tulisi AKH:n käyttöön.

AKH ei halua fuusiota jos ajattelevat että AKH on aliarvostettu suhteessa ACC:en. Kurssien suhteeseen ennen fuusion julkistamista pystyvät ehkä vähän vaikuttamaan esim. tiedottamisella. Jos tiedottavat ensin ACC:lla että osinkoa ei jaeta ja että pohditaan muita vaihtoehtoja, ACC:n kurssi todennäköisesti laskee, ehkä jopa AKH:n nousee jos fuusiota odotetaan? En tiedä miten lakipykälät menee tiedottamisen osalta mahdollisen fuusion julkistamisen alla, että voiko noin ylipäänsä toimia.

Vaikka fuusio tulisikin, ei kai se ole mikään katastrofiskenaario ACC:n osakkeenomistajille? Kun osinko jää saamatta, ei se ole hyvä juttu, mutta toisaalta sitten uusi AKH on vahvempi yhtiö.

Enemmän negatiivinen skenaario tuntuisi olevan se että diilistä saadut rahat investoidaan. Tämä tosiaan tuntuisi oudolta jos olettaa että AKH tarvitsee rahaa. Paitsi jos AKH:n rahoitukseen on jokin muu hyvä keino olemassa.

Entä miten suuri todennäköisyys on että diili SLB:n kanssa ei toteutuisikaan?

Sitten on varmaan paljon muitakin epätodennäköisiä skenaarioita mitä ei edes osaa nyt ajatella.

Jos oletetaan että diili on varma ja heitetään että fuusio olisi -20%, investointi -40% ja osinko +30% skenaarioita, niin eihän tässä tarvita kuin reilu 50% todennäköisyys osinkoskenaariolle, että betsi on hyvä.

Sijoitusyhtiön perustaminen, verotus ja taloushallinto

7.6.2023 - 09:20

Holdariko wrote:

Mikä on paras tapa siirtää listaamattoman yhtiön osakkeita (n. 15% osakekannasta) henkilökohtaisesta omistuksesta sijoitusyhtiön nimiin mahdollisimman pienillä kuluilla?

Mun nähdäkseni jos kyseessä on oma sijoitusyhtiösi (riippuvaiset tahot), täytyy osakkeet myydä/siirtää apporttina käypään hintaan. Käypä hinta voikin olla sitten visaisempi kysymys listaamattomissa. Luovuttajalle kuluna tulovero luovutuksesta ja ostajalle varainsiirtovero.

Yhtiön käypä arvo määritellään ensisijaisesti viimeaikaisten toteutuneiden kauppojen perusteella. Jos niitä ei ole, arvotetaan käypä arvo laskennallisesti yhtiön tuloksen ja taseen perusteella Verohallinnon ohjeistuksessa ”Varojen arvostaminen perintö- ja lahjaverotuksessa” kuvatulla tavalla, joka menee pääpiirteittäin:

- Tuottoarvon(viimeisen kolmen tilikauden tulosten keskiarvo jaettuna 0,15 (15%)) ja substanssiarvon(nettovarallisuuden) keskiarvo, kuitenkin vähintään substanssiarvo

- Kaavaan liittyy erinäisiä oikaisuja ja laskeminen ei aina ole ihan yksiselitteistä.

Sijoitusyhtiön perustaminen, verotus ja taloushallinto

8.12.2022 - 12:58

Kiitoksia!

Luetun perusteella esim. asuntoetua tai autoetua ei laskettaisi työtuloksi, koska ne eivät ole työn suorittamista, tulkitsinko oikein?

Eli voisi saada asuntoetua vaikkapa 20000eur/vuosi ilman että pitää maksaa YEL.

Kyllä näin uskaltaisin sanoa. Palkanmaksukaan ei pitäisi olla suoraan liitoksissa työtuloon, mutta katsotaan tosiaan miten käytännöt muodostuvat.