Sijoittajilla ja markkinoista kirjoittavilla tahoilla tuntuu olevan kestosuosikkiaiheena seuraava karhumarkkina. Nykyistä vuonna 2009 alkanutta nousua kutsutaan vihatuimmaksi nousukaudeksi. Väärin noustu, monet huutavat.

Joidenkin mielestä nousu johtuu keskuspankkien rahanpumppaamisesta, minkä pitäisi lopulta päättyessään johtaa inflaation reippaaseen nousuun, velkakirjamarkkinoiden kurssilaskuun, velkaantuneiden yritysten alhaisempiin tuloksiin ja laskeviin osakekursseihin.

Toisten mielestä eurokriisi on vain väliajalla, ja tulee kohta takaisin. Euroopan ja Kiinan velkakupla, sekä teknologiaosakkeiden kupla puhkeaa ihan justiinsa. Tämän pitäisi johtaa massiiviseen deflaatioon ja konkurssiaaltoihin.

Mitä vihatumpi nousukausi on, sitä enemmän markkinoilla on sijoittajia, jotka ovat varovaisia ja kevyellä osakepainolla. Se tarkoittaa kääntäen, että potentiaalisia ostajia on vielä jäljellä, vaikka aiempaa vähemmän.

Monien sijoituspäätökset ovat politisoituneet. Eletään omassa ”kuplassa” ja asioita tulkitaan toiveiden, haaveiden ja pelkojen pohjalta. Brexit-äänestyksen ja Trumpin vaalivoiton piti muka romauttaa kurssit. Ehkä ne romauttivatkin, peräti yhdeksi päiväksi, ja jos ei sinä päivänä ostanut, pian harmitti.

Varoitteleminen on suosittua. On helppo luetella lista tekijöistä, jotka ovat pielessä. Aina on jotain pielessä. Varmimmin kurssihuipun lähestymisestä varoittaisikin tilanne, missä iso osa sijoittajista ei näkisi horisontissa mitään merkittäviä murheita.

Katsotaanpa yksi kerrallaan huolenaiheita läpi.

Populismi ja siitä höpöttävät ”viisaat” ja ”vastuulliset”

Populismin piti romauttaa maailmantalous. Olen melko tukevasti perehtynyt eurokriisiin ja yhteisvaluutan ongelmiin. Mielestäni ne suurimmat populistit löytyvät nimenomaisesti järjestelmän kehujien riveistä. EU:n korkein johto on ihan avoimesti kohta kymmenen vuotta selittänyt, että populismi voi johtaa EU:n hajoamiseen, sotiin ja lamaan. Se lama tuli kyllä ihan pankkien ja kansallisten ja EU-tason poliitikkojen luomana, ja populismi oli siihen korkeintaan reaktio. Tämä pelottelu oli yllättävän tehokasta, sillä aika moni oli pitkään varovainen. Euroalueen vaikeuksien pitkityttyä melko harva sijoittaja pystyi näkemään, että nousukausi oli euroalueen ulkopuolella vahvassa vedossa.

Kuva: ”Populistiset” negatiiviset yllätykset eivät ole nousua taittaneet

Alexander Stubb kertoi valtiovarainministerinä, kuinka Brexit-äänestyksessä EU-eron voitto synnyttäisi taloudellisen kaaoksen, kasvuennusteet menisivät uusiksi ja Euroopan Lehman-hetki olisi käsillä. Kumma juttu, että 2010, 2011, 2012, 2013, 2014 ja 2015 Stubbin mielestä kaikki oli muka kunnossa ja muuta väittävät olivat pölhöpopulisteja. Silloin, kun asiat ovat pielessä, Stubb kehuu, ja silloin kun ne ovat kunnossa, Stubb varoittaa.

Näitä tyyppejä on paljon. Kenenkään ei pitäisi käyttää virkansa tai poliittisen näkemyksensä takia puhuvien neuvoja ja ajatuksia kuin lasinalusina. Tai onhan niillä käyttöä kontraindikaattoreina. Jos toimii päinvastoin, ei pahasti mene metsään. Esimerkiksi, mikään ei ole niin hyvä devalvaation varoitusmerkki kuin valtiovarainministeri, joka kertoo, että missään nimessä ei devalvoida.

Kuva: Stubbin Lehman-hetki, kaaos ja kasvun hiipuminen

Korkokäyrän loiveneminen

Normaalisti pitkät markkinakorot ovat lyhyitä korkoja suuremmat. Sitä kutsutaan nousevaksi korkokäyräksi. On ymmärrettävää, että pitemmäksi ajaksi lainattaessa vaaditun vuosituoton pitää olla korkeampi. Laskeva korkokäyrä on yleensä merkki siitä, että pitkän aikavälin kasvunäkymät ovat heikentyneet tuntuvasti, mutta rahapolitiikka on vielä kireänä jo päättymässä olevan nousukauden jäljiltä.

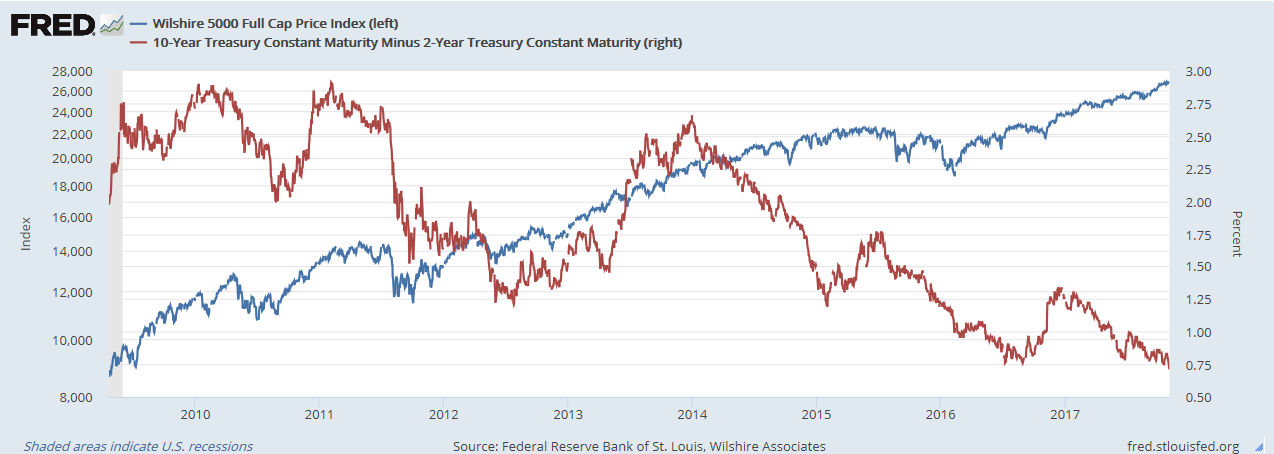

Yksi helppo tapa seurata korkokäyrän muotoa on vähentää kymmenvuotisen valtion velkakirjan korosta kaksivuotisen velkakirjan korko. Kun erotus on negatiivinen, lyhyt korko on pitkän koron yläpuolella.

USA:n korkokäyrä on loiventunut viime vuosina. USA:n keskuspankki suoritti ensimmäisen koronnoston 2015 lopussa, ja kaksivuotinen korko oli alkanut ennakoida koronnostoa jo aiemmin. Tämän takia 10-2 korkoero kääntyi 2014 alussa laskuun. Korkoero on enää 0,75 prosenttia, ja moni muistaa aiemmista taantumista ja kauppakorkean kurssikirjoista, että näin matala korkoero kertoo huonojen aikojen kummittelevan jo nurkan takana.

Kuva: 10-2 korkoero oli 2014 alussa yli 2,5 prosenttia, mutta on nyt laskenut 0,75 prosenttiin.

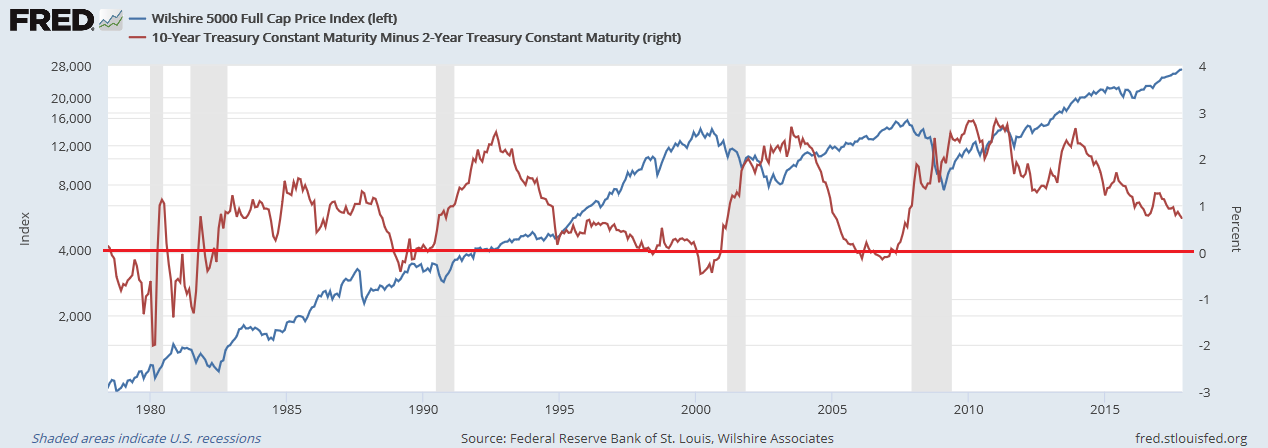

Kun katsotaan vähän pitempää käyrää, tilanne onkin paljon maltillisempi. On totta, että edellisiä taantumia ja niihin liittyviä osakkeiden laskumarkkinaa on edeltänyt korkoeron valuminen negatiiviseksi. On kuitenkin huomattava, että korkoeron pelkkä lasku ei riitä taantumasignaaliksi. Korkoeron pitää ensin laskea negatiiviseksi, ja vielä senkin jälkeen usein on vuosi tai pari aikaa ennen osakekurssien huippua. Mikäli korkoero laskee viime vuosien tahtiin myös jatkossa, se olisi negatiivinen 2018 lopussa tai ehkä 2019. Siihen kun lisätään vielä vuosi tai kaksi niin korkoero antaisi nykyiselle kurssinousulle vielä jatkoaikaa kaksi tai kolme vuotta.

Esimerkinomaisesti, korkoero laski negatiiviseksi vuoden 1998 alussa, mutta kurssihuippua saatiin odottaa helmikuulle 2000 asti. Seuraavalla kerralla korkoero laski negatiiviseksi vuoden 2006 alussa, mutta osakekurssien huippu nähtiin vasta vuoden 2007 lopussa. Täällä voit itse tutustua osakekurssien ja korkoeron historialliseen kehitykseen.

Kuva: 10-2 korkoero pitemmältä aikaväliltä

Volatiliteetin alhaisuus

VIX-indeksi on monille tuttu, osakeindeksioptioiden hinnoista laskettu tulevan volatiliteetin ”paras” arvaus. Alhainen volatiliteetti pelottaa. Se on ihan ymmärrettävää, sillä aina ennen kuin rytisee kunnolla, on ollut rauhallinen periodi. Valitettavasti pelkkä alhainen volatiliteetti ei mitään yksinään pysty ennustamaan. VIX-indeksi tyypillisesti makaa alhaisilla tasoilla nousumarkkinan aikana ja nousee hetkellisissä markkinapaniikeissa ja etenkin isommissa korjausliikkeissä.

VIX-hinnoissa näkyy ”vakuutusmaksun” tapaista riskipreemiota. Kun joku etukäteen tiedetty riskitapahtuma lähestyy, VIX nousee, vaikka kurssireaktiot olisivatkin jäämässä maltillisiksi tai lyhytaikaisiksi.

Kuva: Pelkkä alhainen volatiliteetti ei ole signaali

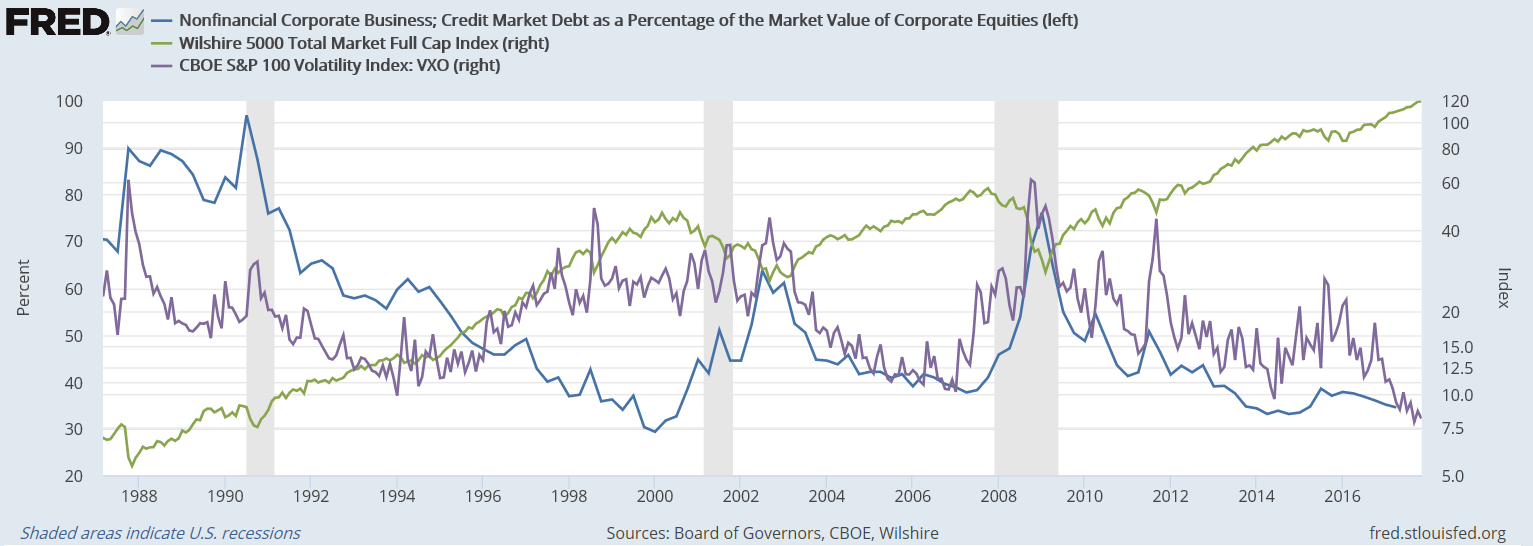

Yritysten korkea velkaisuus

Alhainen korkotaso ja houkuttelevuus mm. omien osakkeiden ostoon on saanut monet yritykset lisäämään vieraan pääoman ehtoista rahoitusta. Yritysten velkakuorma onkin kasvanut merkittävästi. Valitettavasti velan absoluuttisen määrän tuijottaminen on vähän tyhmää. Jos velan määrän suhteuttaa yrityksen osakekursseista mitattuun markkina-arvoon, huomataan, että vaikka velkaisuus on historiallisesti melko korkeaa, niin se ei ole ”modernina” aikana mitenkään erityisen poikkeuksellista.

Kriisien käynnistyessä osakekurssien lasku tietenkin nostaa velkaantuneisuutta suhteessa yrityksen markkina-arvoon. Oleellisempaa kuitenkin on, mitkä ovat lainojen hoitokulut yrityksien tuloksentekokykyyn suhteutettuna.

Kuva: Yritysten velkaisuuden kasvu huolestuttaa

Jokainen kupla ja sitä seuraava romahdus on omanlainen tarinansa. Yhdistäviä elementtejä ovat yleensä velkaantumisen kasvu, joka on syntynyt kehäpäätelmänä nousukauden aikana. Kun riski laskee, velanhoitokustannukset laskevat, velkaa otetaan enemmän ja hinnat nousevat – ja lopputuloksena riski laskee entisestään. Tämä kurssikehityksen ja fundamenttien välinen yhteys, eli George Sorosin refleksiivisyydeksi nimeämä ilmiö on seuraavan kolumnini aihe. Käyn samalla läpi seuraamiani mittareita, joiden kautta epäilen seuraavan rytinän saapuvan. Niitä ovat toimialasektoreiden kurssikehitys, risk parity-, volatility shorting ja muut muodikkaat sijoitusstrategiat sekä Kiina.